Lionel Laurent在彭博社发表文章,称现在的金融市场出现混乱,理智投资的声音越来越少,大家都出于投机的心理跟风买进别人都买的东西,导致“错失恐惧症”泛滥,即使是经验丰富的投资者们也未能免俗。

亿万富翁交易员和投资者斯坦利·德鲁肯米勒,看着比特币价格上涨,因错失恐惧而投资了比特币(也称为社群恐慌,Fear of missing out,简称:FOMO,指一种患得患失的焦虑感,生怕错过了别人都经历过的了不得的事情,通常指投资行为)。

他在5月接受在线新闻网站The Hustle采访时说:“我觉得自己就是个白痴。”在价格飙升后,他卖出了他2000万美元投资的一部分,他声称自己的“心思从来没有放在那上面”,他把投资经理们涌入加密货币的行为描述为一头大象试图穿过锁孔。

他的这种行为与错失恐惧症经济有关,生怕除了你自己,每个人都在挣钱。

德鲁肯米勒曾经有过错失恐惧的经历,1999年,他买入了价值60亿美元的科技股,但在六周内损失了30亿美元。他多年后说:“我当时完全被情绪控制了,无法控制自己。”

这一次,他看起来更像是一个风向标,表明在经历了新冠疫情的一年之后,发达经济体出现了更广泛的投资者恐慌性购买,我们现在各个都是斯坦利·德鲁肯米勒。

不仅仅是加密货币,AMC娱乐控股公司、GameStop和特斯拉等股票在Reddit和推特上大受欢迎,房屋和公寓几乎一上市就被抢购一空。

要跟上邻居、朋友和社交媒体上那些似乎正在变得非常富有(或者至少是在谈论他们的财富)的大人物的步伐,这种压力可能会让人感到不堪重负。

这都是人之常情,而且,正如德鲁肯米勒的例子所示,这并不是只有小投资者和新手才有的感觉。在20世纪90年代,电信公司过度投资,结果很多公司齐齐破产。在21世纪初,很少有银行家对风险越来越大、金额也越来越高的抵押贷款投资说不。

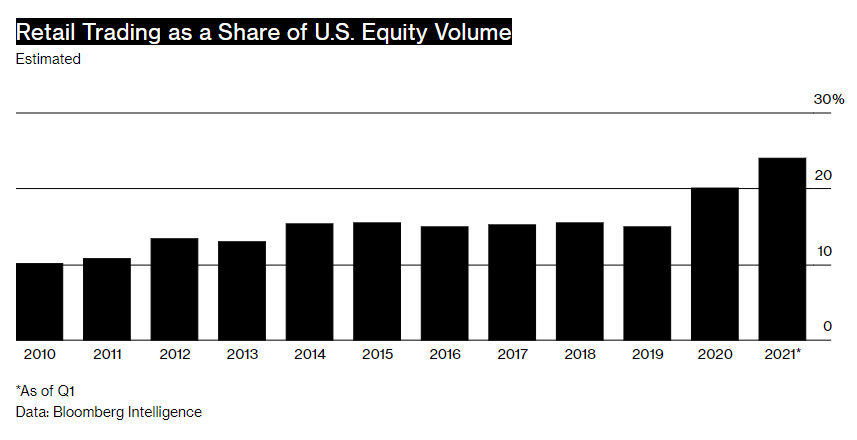

今天,新一代的股票交易员将市场崩溃视为短暂的低价买进的机会,导致经纪公司开户数创下新高。根据研究公司Attom Data Solutions的数据,跌至谷底的利率助长了炒作房地产的巨大利润:平均每套房屋获利约为6.6万美元。

在经历了一年的封锁之后,人们有了更多射向金融镖靶的工具:零佣金、零最低限额的交易应用程序;社交媒体留言板;以及可以像股票一样轻松进出的交易所交易基金,包括一些明确迎合追逐趋势的人群的股票,如BUZZ基金(这是一支由纽约资产管理公司VanEck于3月4日正式推出的以社交情绪为标准选择成分股票的基金)和FOMO基金(目标是通过把所有热门趋势打包在一只基金里来减轻投资者担心错过机会的焦虑感)等。

加密货币的进入和交易的门槛也很低,这进一步有助于它们的飞升。那些过山车式的价格图表,无论白天还是晚上、周末都可以查阅。由于推特、WhatsApp和YouTube的存在,你与坐拥迷因币(注:因网络“梗”而流行起来的数字货币,代表货币是狗狗币)财富者的距离可能比你与凯文·贝肯(美国演员)的距离还要小。

(注:六度分隔理论认为世界上任何互不相识的两人,只需要很少(6位)的中间人就能够建立起联系。在研究过程中,实验者以演员凯文·贝肯为中心来计算关系层数,最终产生了一种计算与凯文·贝肯距离的游戏,被称为贝肯数。)

当前的错失恐惧症投资浪潮之所以成为一种经济现象,是因为它的连锁反应是如此广泛。市场狂热对连锁电影院(AMC)和视频游戏商店(GameStop)的现实价值造成的冲击其实是同一回事。

但现在,金融专业知识的价值也在热浪中融化,金融顾问们面临着与客户谈论加密货币的压力,他们“害怕”看起来像个傻子,一位金融顾问在接受CNBC采访时表示,曾经大步走进会议室并告诉高管如何经营业务的银行家们,现在面对的是那些在没有任何收入的情况下以数十亿美元的估值上市的公司高管。

国际投资者关系咨询公司Inbound Capital的负责人大卫·切尔蒙特在一份客户说明中写道,市场正处于“股权民粹主义”的控制之中。

即使在政治阶层中,这种言论也形成了一种浪潮,类似于声称如果他们不上船,他们就会NGMI(即not gonna make it,失败)的投资者的言论。英国保守党政治家汤姆·图根哈特最近在议会中提醒他的同事,以太坊对将超越比特币币占据主导地位,创新方面的巨大变化正在酝酿。

法国巴黎银行财富管理公司的首席投资官埃德蒙·盛指出,有几个因素刺激了人们对交易的兴趣:中央银行和政府的刺激措施,与疫情前的支出模式相比,全球有5.4万亿美元的额外储蓄,以及一代人的财富差距,使任何致富的彩票比起耐心地打卡到退休都更加有吸引力。顺便说一下,真正的彩票也越来越受欢迎。

对于想成为百万富翁的人来说,最好的建议可能是努力学习,勤奋工作,并利用复利的力量来储蓄。但是,数以百万计的毕业生在就业市场上受到了新冠的打击,而且自金融危机以来,美国的学生债务还增加了1万亿美元。

看到名人和网红是如何兜售加密货币,即使是头脑最清醒的年轻人,也难免浮想联翩,只要在比特币或股票期权上赢一票,就可以还清学生贷款,帮助创业,或支付房屋的首付款。

谈到住房,房产市场的竞争异常激烈,因为一栋房子是任何退休或经济安全计划的关键。看着房价攀升,那些对投机没有兴趣的人可能还是会有冲动去承担更大的抵押贷款,以免他们被挤出纽约或伦敦或在任何繁荣城市通勤距离内的郊区。

许多经济学家说,现在还没有房地产泡沫,较高的房价是刺激措施所带来的收入和贷款利率下降的结果。根据全国房地产经纪人协会的数据,美国独栋房屋的中位价在第一季度创下了历史之最。上一次住房热潮的一个教训是,当购买成为条件反射,投资者感到最危险的举动就是不买,因为价格可以迅速脱离正常范围。

我们为什么投资的原因具有经济力量,这场疫情强化了一种无助感,伴随着技术的颠覆,以及对可能获得巨额回报的欣喜,就像网络投资热潮一样,当时人们对互联网的理解不是从技术角度,而是从一个强大的故事角度。经济学家乔治·阿克洛夫和罗伯特·席勒认为,这是一种“人与人之间的思想传染”,通过股票市场价格上涨来传播。

现在错失恐惧症经济的另一个原因是缺乏一个强有力的警告,任何警告人们不要进行高风险的短期投机,以及任何认为“一切都会以眼泪收场”的观点,都会被群嘲。导致被群嘲的部分原因是它似乎与Z世代的经济现实脱节,并且这些资产价格也在不断反弹。比特币从2018年超过80%的跌幅反弹到今年的历史新高,与房产和股票一样,那些错过的人后悔不已。

指数投资先驱杰克·博格总是把无聊作为一种美德来宣传:“如果你从事投资是为了寻求刺激,你就是一个十足的傻瓜。” 这说明,金融专业人士现在正在咬着牙涉足加密货币(指并非他们的本意),而不是坚持在股市这台慢速致富的机器上。

投机行为往往在难以预测的周期中重复出现,每一次都留下深深的伤痕。历史学家H.W.布兰德描述了19世纪加利福尼亚的淘金热如何摒弃了基督新教的工作观点和农业精神,转而支持一种快速致富、不劳而获的心态。

他写道:“黄金国(注:源自南美的一种古老传说,这里指代淘金热),而不是山上的某个清教徒城市,成为了美国的梦想。”现在很容易把针对误导性广告、投资欺诈和鲁莽的加密货币投资的监管警告视为清教徒式和过时的。但在某些时候,我们可能会反思,为什么人们看不到闪烁的警示红灯。

我们必须承认,当生活围绕着错失恐惧投资时,我们就会失去一些东西。彭博新闻社最近一篇关于麻省理工学院加密货币项目的报道指出,一些校友正坐拥七年前免费发放给学生的代币所带来的改变生活的收益。

然而,最值得称赞的当然是一位声称早已经出售了比特币但是毫不后悔的毕业生,她说:“这本来就是免费得来的东西……我得到了麻省理工学院学位,这对我来说才是最重要的。”

我们为什么要追捧那些碰巧因加密货币而暴富的人呢?

一些专家认为,治疗错失恐惧症的方法是随着通货膨胀的加剧而提高利率。施罗德投资管理公司的首席投资官约翰娜·克伦德认为,一旦债券等较安全的投资开始获得更多的回报,高风险的“登月”投资就没有那么诱人了。

今年三月,克伦德引用了繁荣时期美国摇滚乐队“休易·路易斯与新闻”的歌曲《嘻哈到广场》(注:整首歌的歌词描述的是一个人不知道要不要顺应潮流的困惑和挣扎),指出投资组合的多样化、耐心和谨慎(而不是比特币),很快就会重新流行起来。

但是,只要散户交易员的获利继续在Reddit上不断被传阅,疫苗的兴奋感逐渐消失,这种安慰就没什么作用,如果连斯坦利·德鲁肯米勒都没有吸取他第一次社群恐慌的教训,我们其他人又怎能逃脱呢?