据市场观察报道,上一次金融危机过后, 威特·索尔伯格(Wit Solberg)于2008年成立了Mission Peak Capital公司,以抢购混乱的商业房地产资产。

十几年后,他正在寻找解决另一种财产混乱的方法,但这次是代理其他人。

当这场疫情颠覆了我们工作、购物和聚会的方式时,索尔伯格投资了欧洲贷款服务机构Mount Street Group,以帮助美国商业地产的借款人和国际利益相关者弄清他们在建筑物将来重新开放时可能处于的位置,并收取费用。

索尔伯格说:“我认为,在未来的五到七年内,疫情将会使房地产借款人和贷款人之间本就十分混乱的关系变得更为复杂。”

他告诉市场观察:“我们不知道将来人们在哪里办公,不知道商场要做什么,酒店行业的情况很复杂,大型会议中心的再次开业时间也尚未明晰。而这些这就是我们买下这家公司的原因。”

Mount Street Group监管着美国约120亿美元(约合人民币776.06亿元)的资产,但在全球范围内,他们监管的资产接近950亿美元(约合人民币6143.84亿元),且重点是债务投资。在2008年之前,索尔伯格负责经营德意志银行(Deutsche Bank)在亚洲的商业房地产债务产品银团业务。

现在,索尔伯格希望在他的新事业中积累在国外运营的经验。特别是,受到疫情的影响,在近年来全球对收益率的追逐中,亚洲和国际投资者涌向了风险较高的商业房地产投资,这些商业房地产包括纽约市有价值的建筑。

索尔伯格告诉市场观察:“这是因为他们不知道自己陷入了何种困境,也没有服务提供商来帮助他们。”

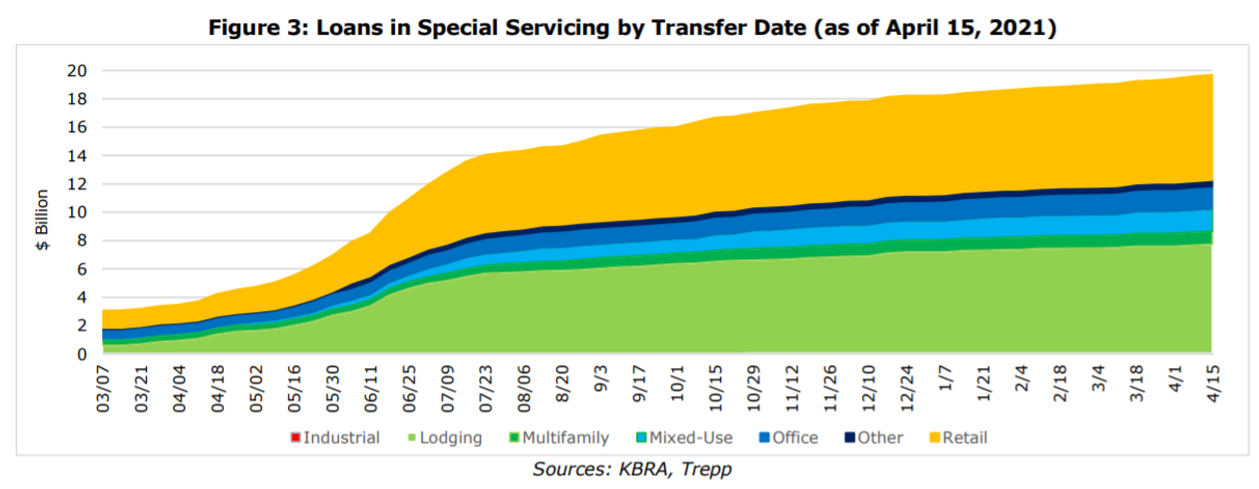

2020年3月的疫情首次迫使企业关闭,据这张按资产类别细分的图表显示,自此以后,“渠道”抵押债券交易中近200亿美元(约合人民币1293.44亿元)的美国商业地产贷款已经被归入到了“特别服务”中。

该图表未将大型贷款或在独立的债券交易中融资的单一的、有价值的房产计算在内,但它确实提供了一个美国商业地产潜在困境的快照。

与银行持有的贷款不同,对于那些在6000亿美元(约合人民币3.88万亿元)的商业抵押贷款支持证券(Commercial mortgage-backed security)市场上融资的客户,他们每月的抵押付款或债务减免请求均由服务人员处理,由服务人员代表债券持有人工作,以使其收益最大化。

正如索尔伯格所说,贷款服务是维持一切运转的引擎。

贷款服务存在着风险,虽然不是所有接受特别服务的客户都没有支付月度账单,但这也预示违约风险确实较高。然而,一旦贷款服务被转移到那些特别服务机构进行处理,债务减免谈判往往才能真正开始,在那里,人们才能开始讨论暂缓付款、降低利率、取消赎回权或其他解决方法。

贷款解决专家安·汉布利(Ann Hambly)表示,特别服务机构每月监督一笔贷款,通常服务商们会根据贷款余额每年收取0.25%的费用,此外,一些服务机构也提供统一费用安排。

索尔伯格说,他的公司将提供“定制”服务,即他们会审查所有客户的情况,并根据解决该问题的计划提供一个报价。

随着新冠病例的减少和疫苗接种率的上升,再加上纽约市正努力在7月1日前全面重新开放酒吧、餐馆、剧院、体育场馆等场所,索尔伯格的这些计划可能会变得更加清晰。

商业地产已经落后于其他资产的复苏,在新冠疫情开始之际,许多上班族被勒令回家,这一阶段已经过去了约14个月,而美国许多主要城市的办公大楼、酒店和零售中心最近才制定了取消入住限制的计划。

周四(4月29日)收盘时,标普500创了新高,有新数据显示美国经济在第一季度激增,基准10年期国债收益率也在上升。

索尔伯格说:“我知道,全世界所有的有钱人都需要用美元投资,而近年来,最容易投资大量资金的地方之一,就是美国的商业房地产资产。”

“与两年前相比,现在这是一个更可怕的行业。”