路透社报道称,随着越来越多的国家和公司希望利用全球投资者日益增长的需求,可持续债券的发行量在第一季度飙升至历史新高。

近年来,随着世界向低碳经济转型,许多投资者对环境的关注度上升,而疫情的出现也让人们重新关注健康和更广泛的社会不平等问题。

为了将这些钱用于从风电场到疫苗接种计划的所有项目,这些债券在总发行量中所占的份额越来越大。

贝莱德(BlackRock Investment Institute)全球首席投资策略师李薇表示:“特别是在整个发达市场,政治、监管和社会对可持续发展的关注度越来越高,这意味着在我们看来,向可持续资产的转变似乎将要发力。”

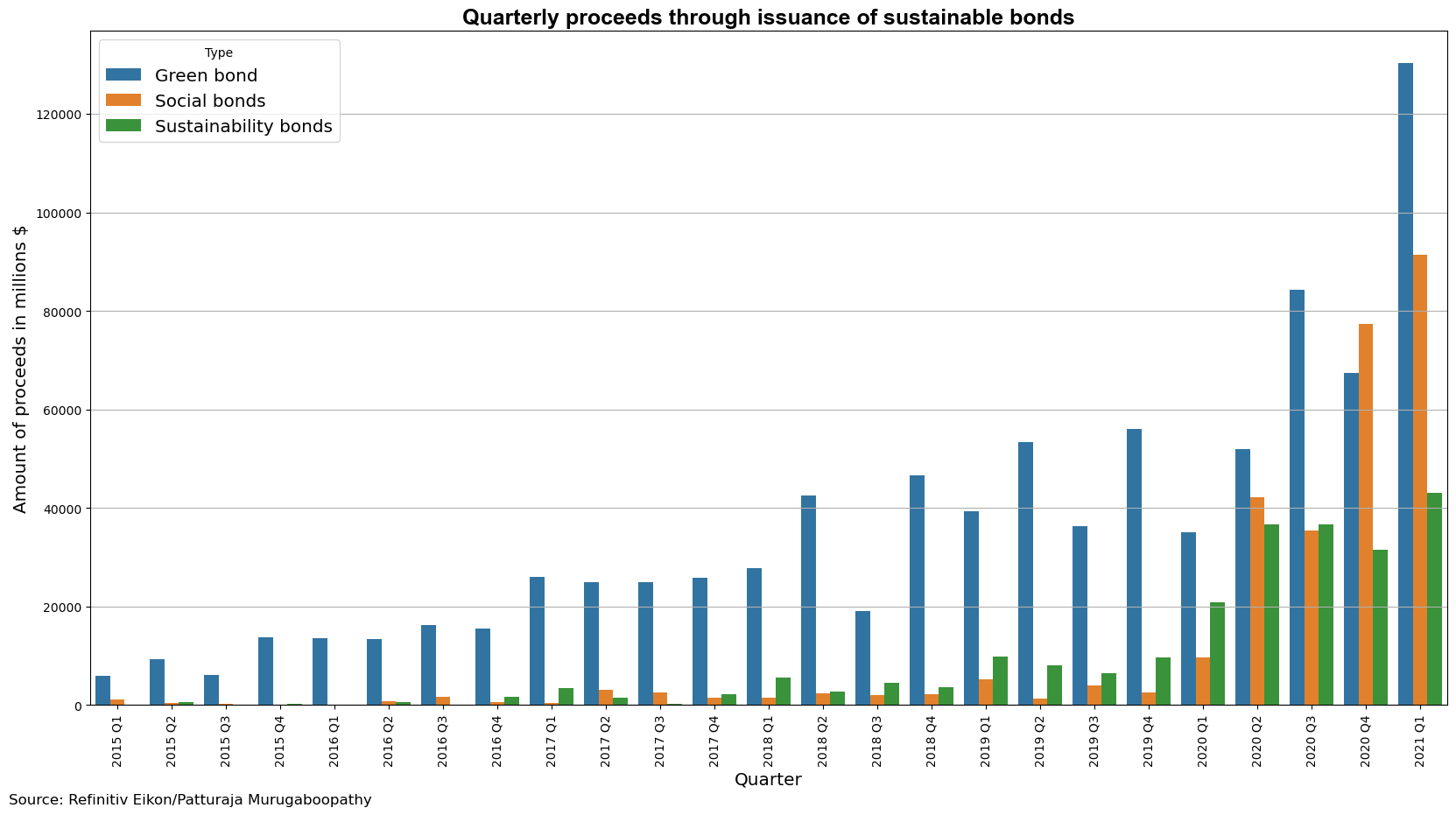

根据路孚特(Refinitiv)的数据,今年一季度,通过绿色债券、社会债券和可持续发展债券的累计借款额为2640亿美元(约合1.72万亿人民币),创下历史新高。

数据显示,绿色债券,即资金目标是环保项目,发行量最高,达1300亿美元(约合8496亿人民币),其次是社会债券,为913亿美元(约合5967亿人民币),可持续性债券为430亿美元(约合2810亿人民币)。

社会债券是为具有积极社会成果的项目筹集资金,如改善健康或提供经济适用房。可持续债券是绿色债券和社会债券的混合体。

安本标准投资管理(Aberdeen Standard Investments)固定收益投资总监詹姆士·艾西(James Athey)说,绿色债券以及程度较小的可持续性债券正在进入“积极反馈的甜蜜点”。

客户越来越多地要求他们的基金经理考虑到环境、社会和治理问题,寻求试图影响发行人行为的产品,并愿意为这种特权付费。

艾西说:“如果客户在知情的情况下签署了这样的任务设计,他们往往暗中允许投资组合经理为满足相关标准的债券支付‘基于绿色的溢价’(Greenium)。”

由于它往往更便宜,更多的发行人希望参与绿色融资。

艾西说:“因此,良性循环就完成了。这种动态极有可能在未来几年继续发挥作用,因此我们预计这些债券市场将有显著增长。”

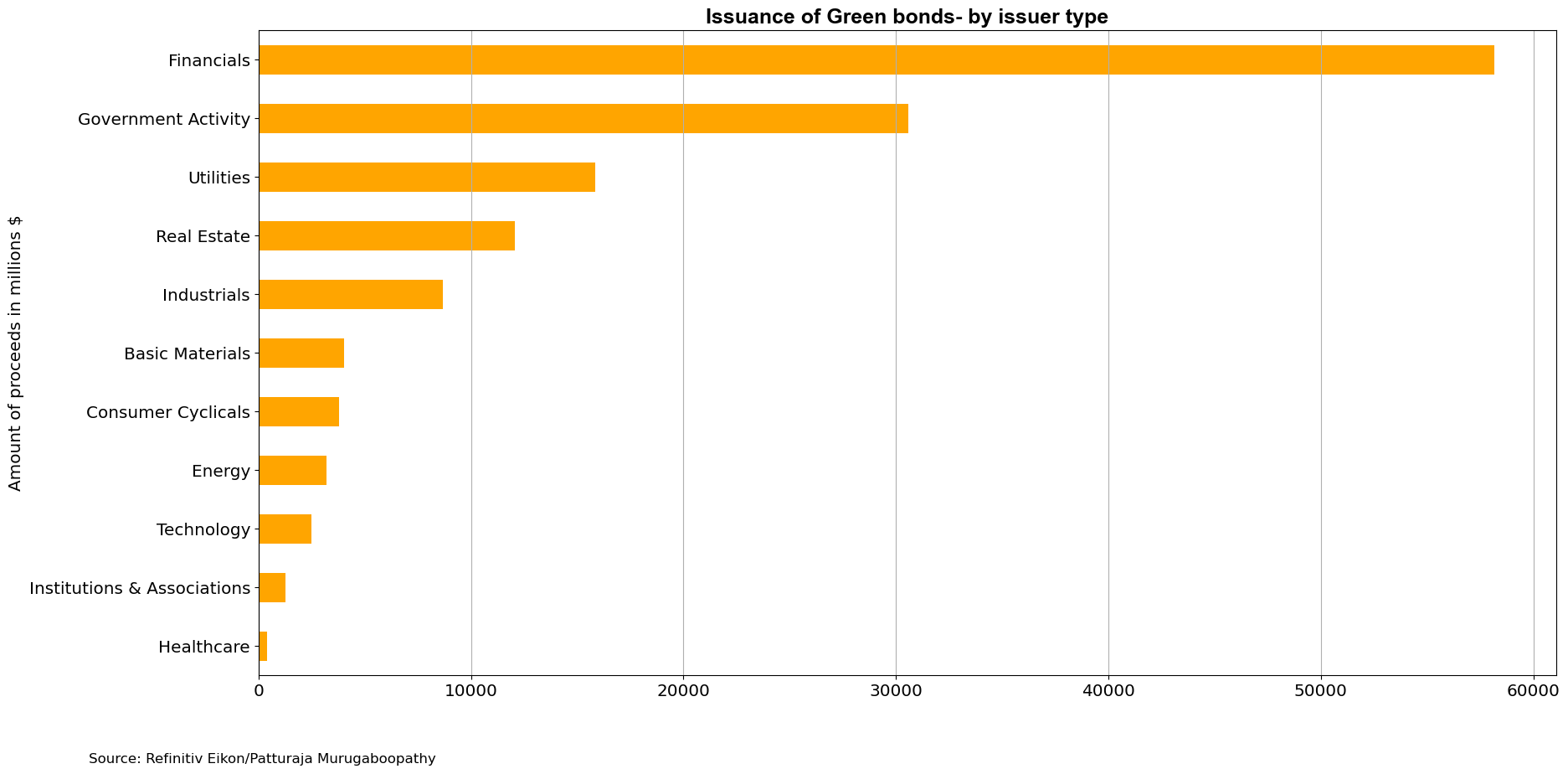

一季度,开发银行等金融机构在绿色债券发行总量中占了绝大部分,达到41%。政府占比为21%。

本季度发行量最大的是意大利发行的85亿欧元(约合665亿人民币),需求总量达800亿欧元(约合6263亿人民币)。其次是法国,发行了70亿欧元(约合548亿人民币)。最大的企业发行是来自阿尔达格金属包装公司(Ardagh Metal Packaging),该公司募集了28亿欧元(约合219亿人民币)。

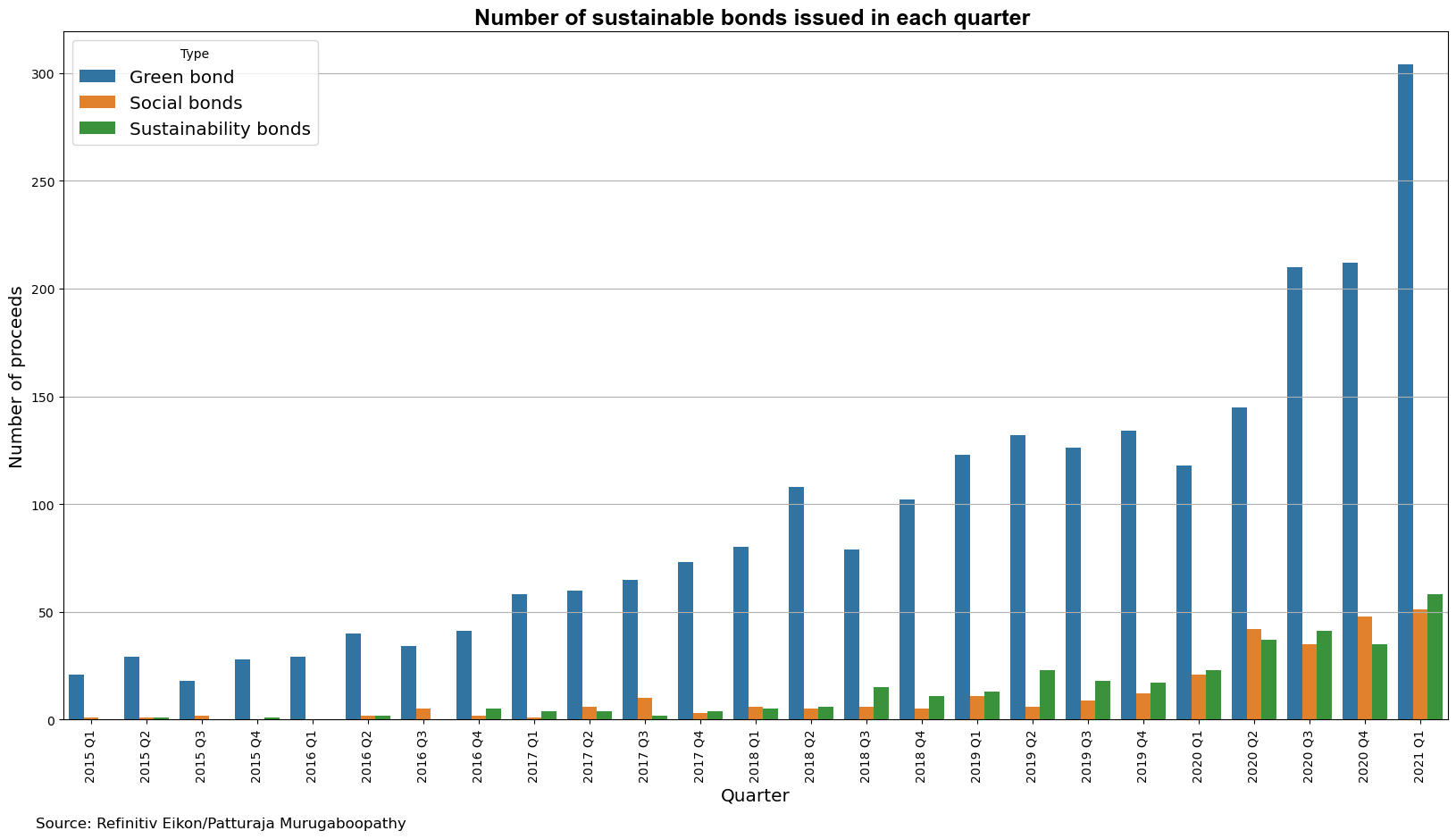

在第一季度的过程中,发行了304支绿色债券,高于2020年最后三个月的212支,创下了当时的纪录。社会债券总数从48个增加到51个;而可持续债券则从35个跃升至58个。

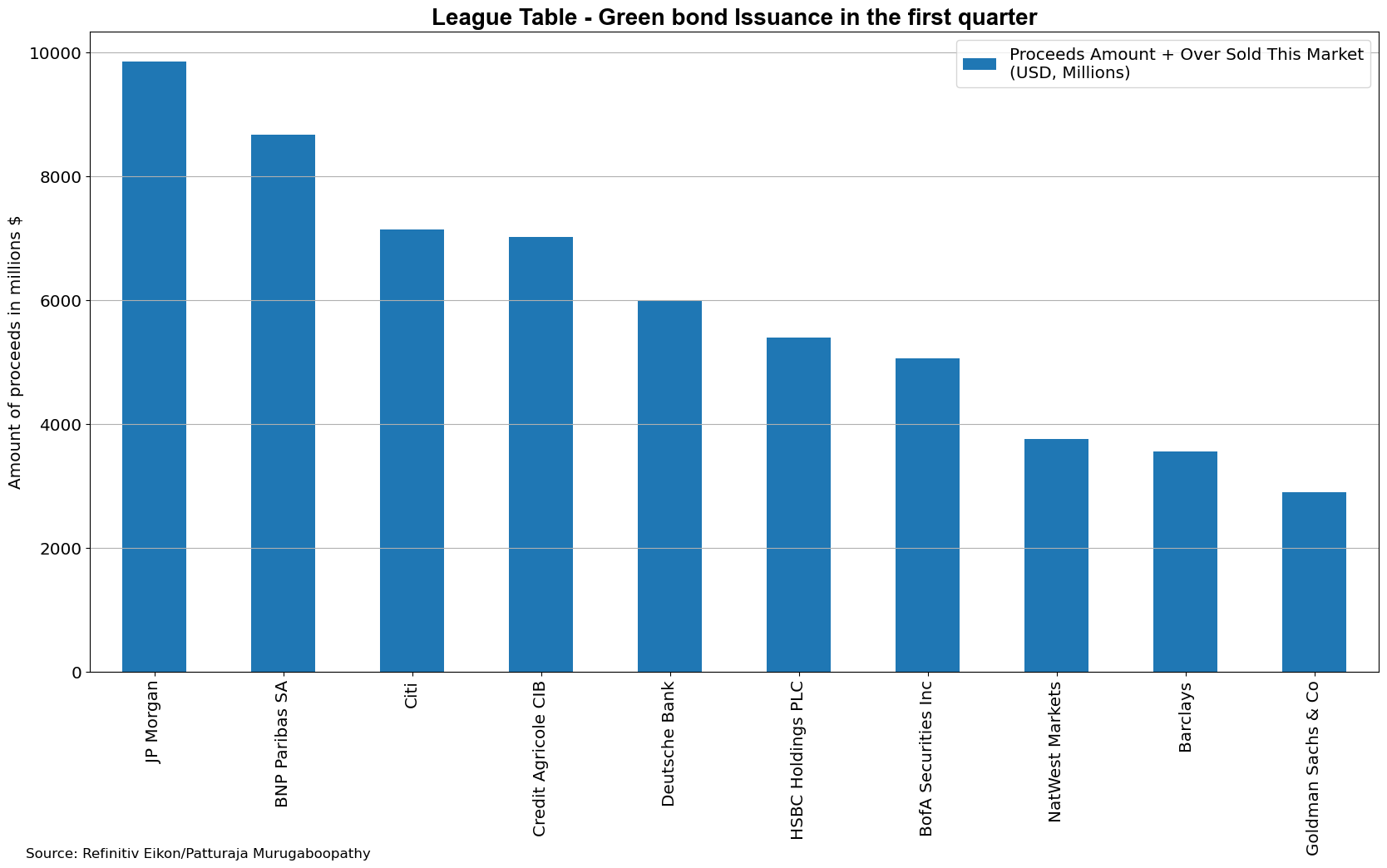

在帮助发行人上市的银行业竞赛中,领跑的是美国贷款机构摩根大通,仅通过绿色债券就帮助筹集了98.4亿美元(约合643亿人民币),其次是法国巴黎银行(BNP)的86.7亿美元(约合566.6亿人民币)和花旗银行的71.4亿美元(约合466.6亿人民币)。

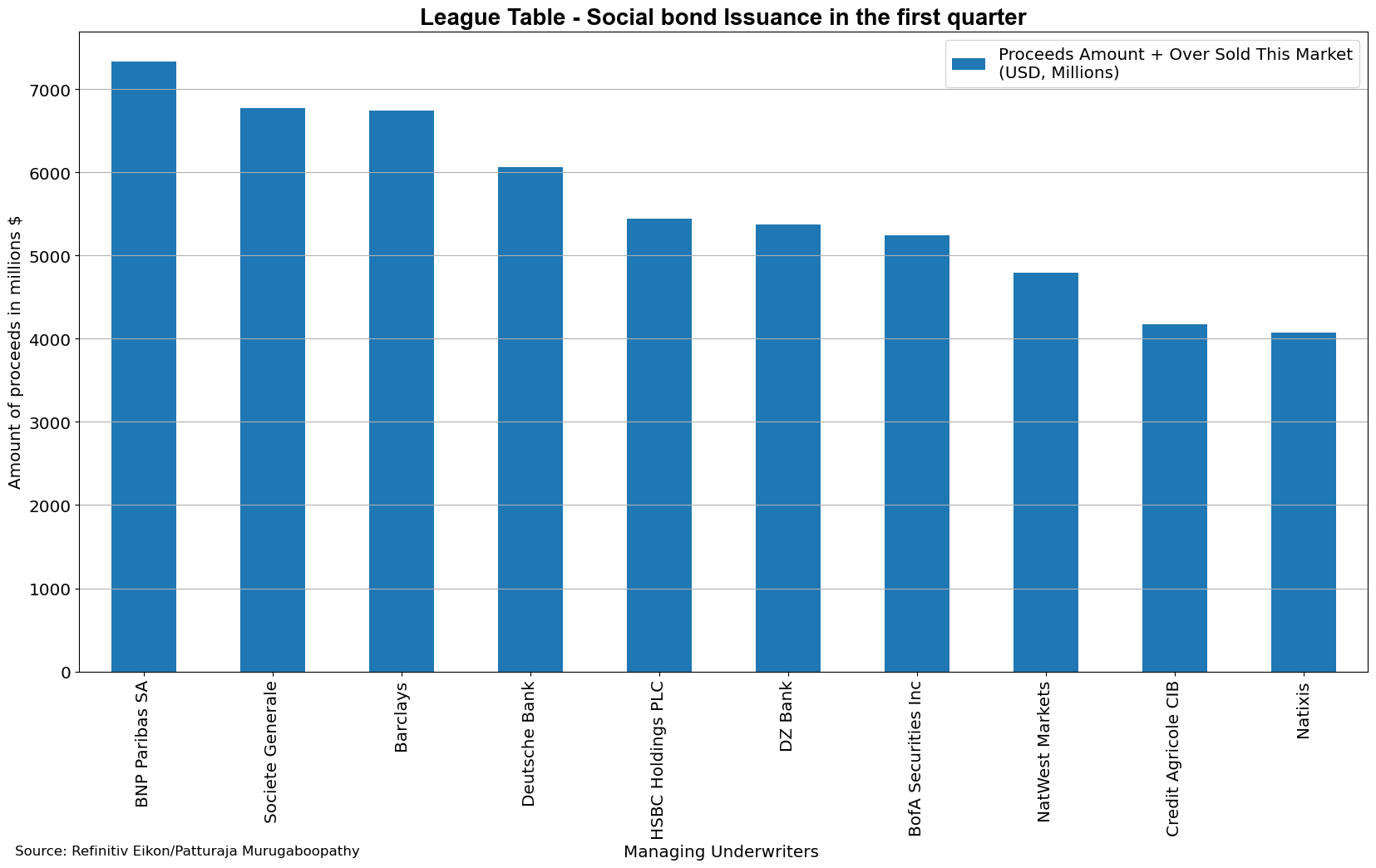

数据显示,法国巴黎银行以73.2亿美元(约合478.4亿人民币)位居社会债券发行榜首,其次是法国兴业银行(Societe Generale)67.7亿美元(约合422.4亿人民币)和英国巴克莱银行(Barclays)67.4亿美元(约合440亿人民币)。

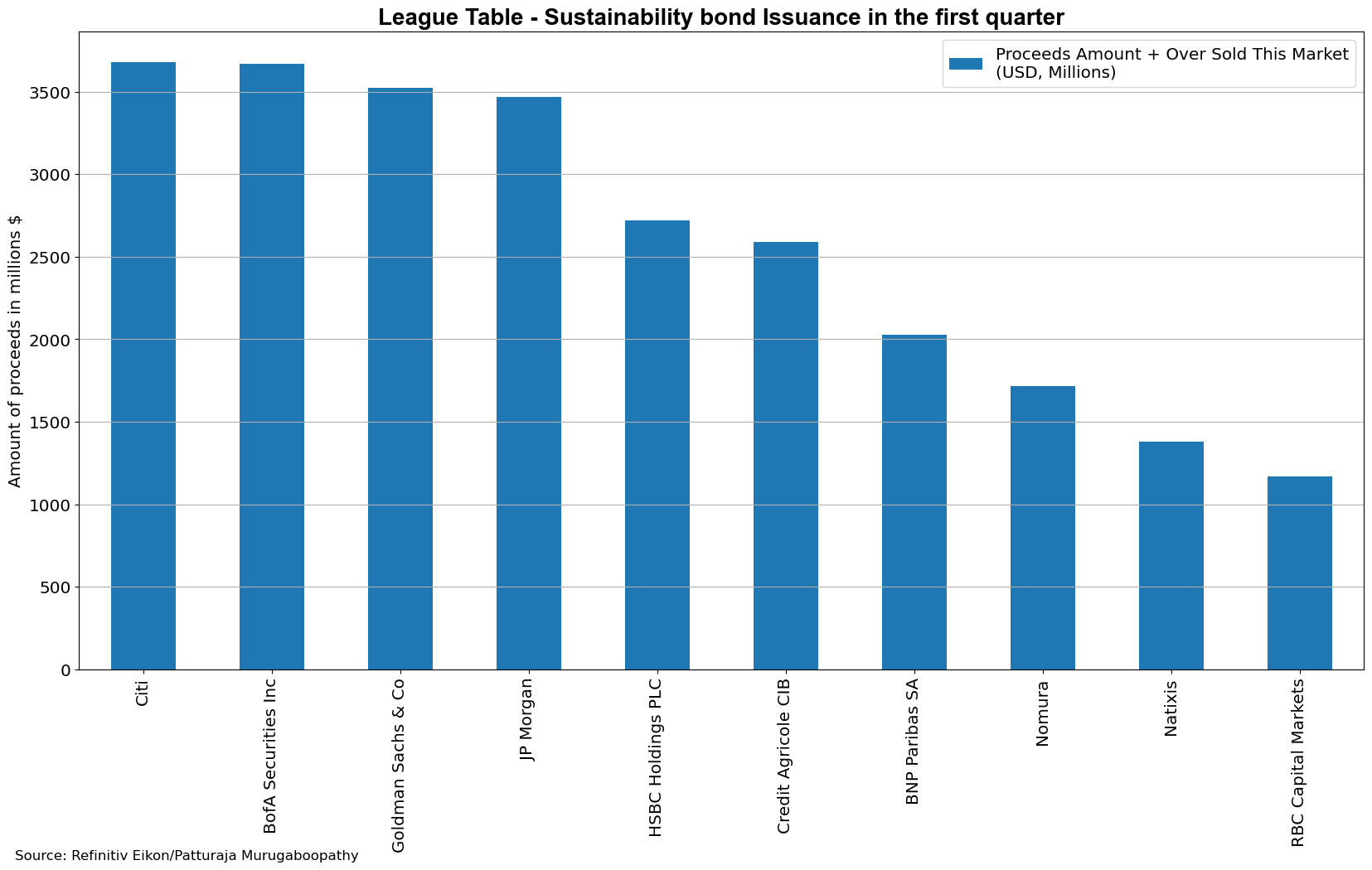

同时,在可持续发展债券方面,美国贷款机构一举包揽前三名,花旗以36.8亿美元(约合240.5亿人民币)、美国银行以36.6亿美元(约合239.2亿人民币)和高盛以35.2亿美元(约合230亿人民币)领跑。