让巴菲特成为数十亿美元富豪的投资秘诀如今已经失效了,不过原因可能并不是你想的那样。

每隔十年左右,总会有人宣称伯克希尔·哈撒韦的掌舵人沃伦·巴菲特失去了投资敏锐度——通常,这正是他所钟爱的、价格合理的股票即将强势反弹的信号。

然而,尽管如此,巴菲特的导师本杰明·格雷厄姆所倡导的价值投资,以及几十年后诺贝尔奖得主经济学家所定义的价值投资,最近反弹的次数却太少了。

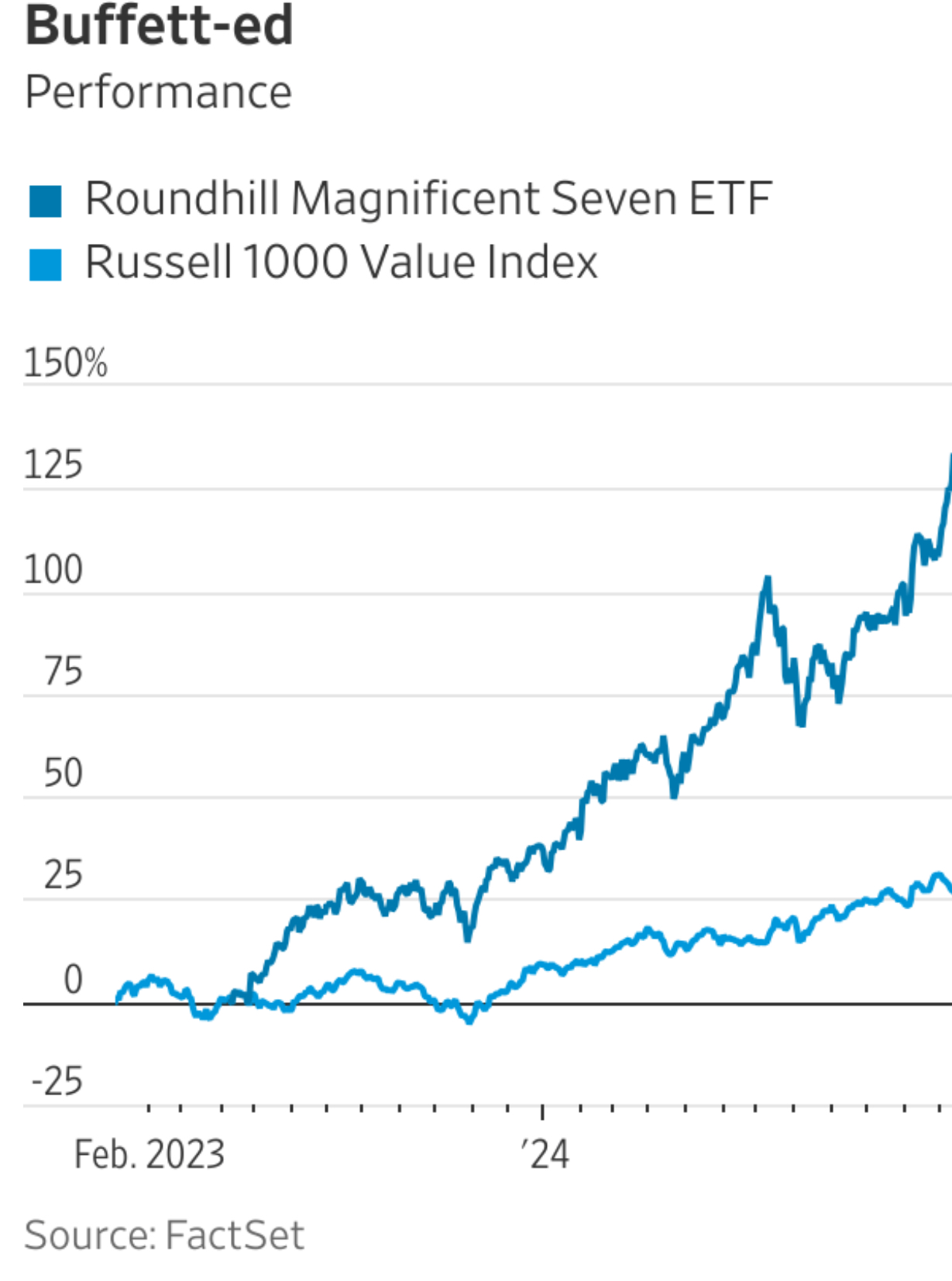

原因并不是“华丽七雄”(如英伟达、苹果和特斯拉)改变了市场的基本规律,而是价值投资本身需要一些调整。

许多ETF(交易所交易基金)正在悄然进行这些调整,其中许多甚至并未在名称中标明“价值”一词。

经典的价值投资因子,最早由经济学家尤金·法玛和肯尼斯·弗伦奇在1992年一篇具有里程碑意义的论文中描述,结果令人信服:相较于更受市场追捧的股票,以账面价值衡量的低价股票组合在几十年间的表现远远优于其他股票,涨幅高达数千个百分点。

但这些研究所涵盖的时期,公司价值主要体现在房地产和机械设备等有形资产上,而非品牌和知识产权等无形资产。

五十年前,标准普尔500指数成分股的资产中,只有不到五分之一是无形资产。而今天,这一比例已超过五分之四,许多表现优异的公司(如微软)几乎是“轻资产”运营。

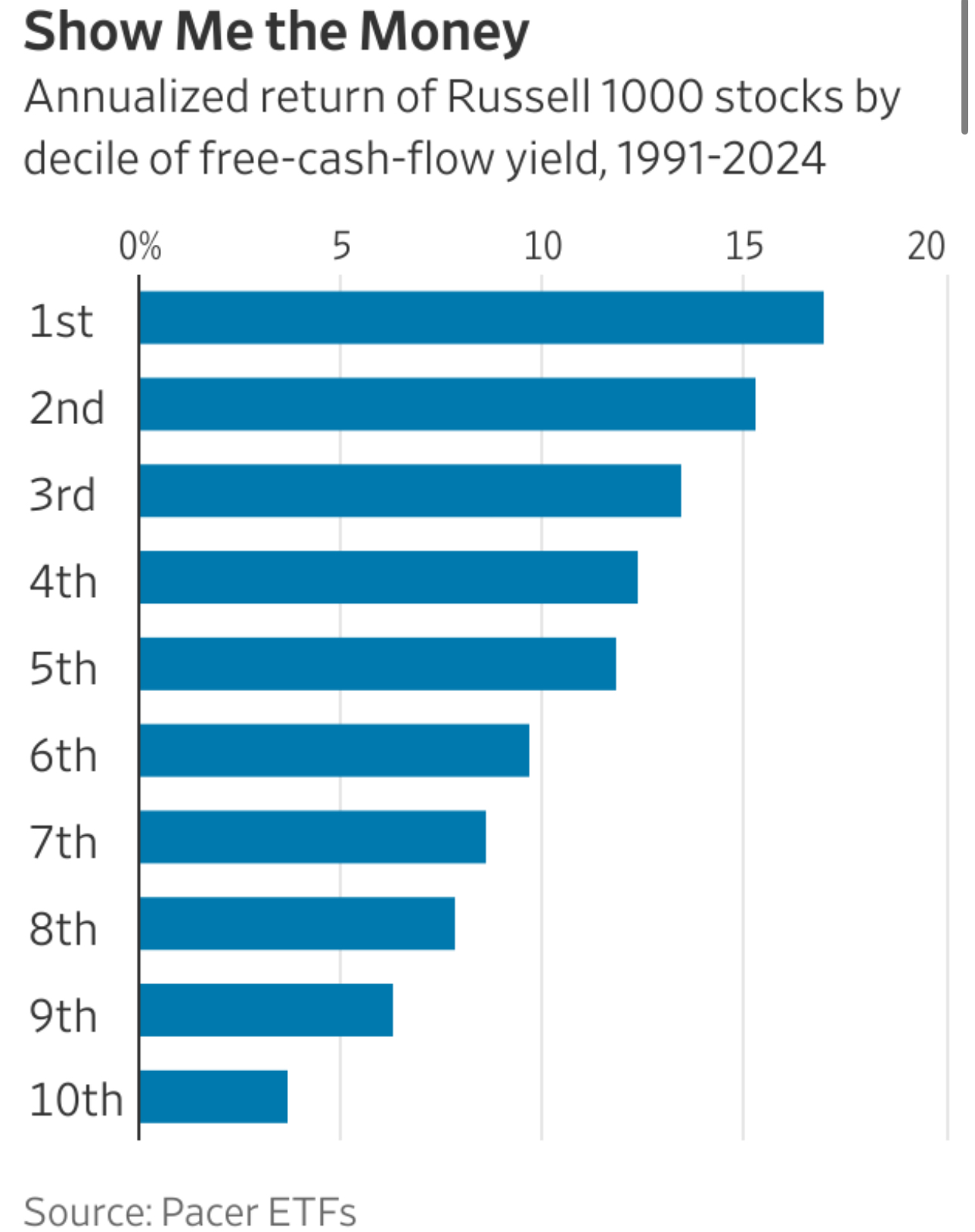

数据也证明了这一点。基金管理公司Lord Abbett的分析师指出,从2002年到去年年中,以低市净率(P/B)选股的投资组合回报率为519%。而以自由现金流收益率选股的投资组合回报率,则超过了前者的两倍。

自由现金流通常指公司在扣除运营和资本支出后的剩余资金,可以用于回报股东。自由现金流收益率通常通过将过去12个月的自由现金流除以企业价值(即市值加上净负债)来计算。

“我们大约在十年前意识到这一点。”Pacer ETFs Distributors总裁肖恩·奥哈拉表示。Pacer旗下的美国“现金奶牛”指数(U.S. Cash Cows Index)支持一只同名ETF,代码为COWZ,资产规模约250亿美元。

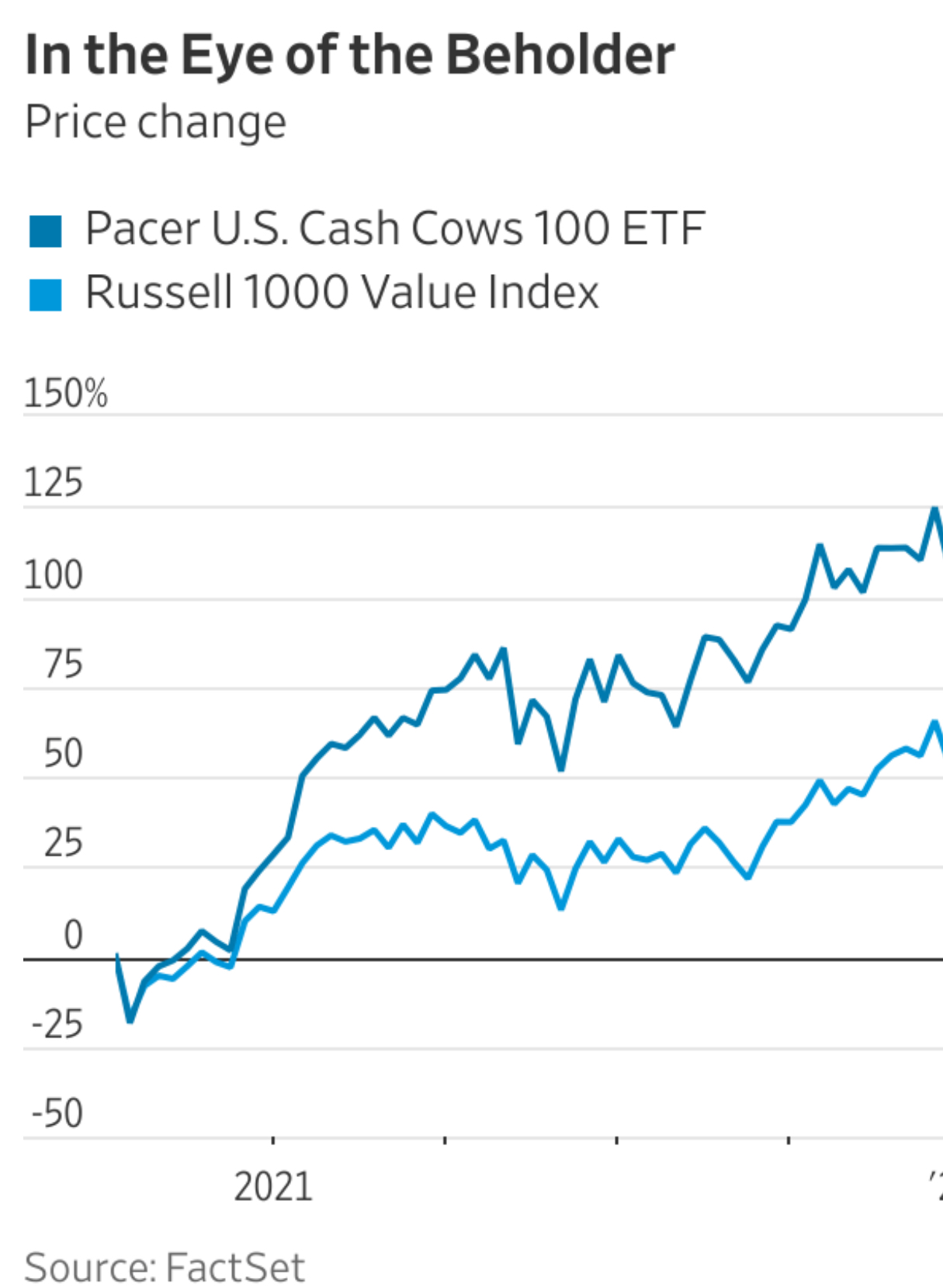

过去五年,指数的年均回报率为15.7%,比罗素1000价值指数(Russell 1000 Value Index)高出7个百分点,甚至比以“华丽七雄”为主导的加权罗素1000指数高出1.4个百分点。

如果模仿是对成功策略的最高赞誉,那么近年来试图复制这一策略的基金热度,正是对自由现金流收益率策略的极大认可。

仅在2023年,就有多只类似ETF上市,包括Global X的FLOW、Invesco的QOWZ、Amplify ETFs的COWS以及VictoryShares的VFLO。

价值投资从未消失——只是衡量方式出了问题。

许多投资者,包括“魔法公式”投资法的乔尔·格林布拉特乃至巴菲特本人,并未被学术界设定的狭隘价值投资框架所限制。其他基金经理则通过调整经典的账面价值计算方式,以适应无形资产的崛起,这也提高了投资回报率。但这种方法较难解释。

相比之下,COWZ的逻辑简单明了:其专有指数从罗素1000指数中,挑选出自由现金流收益率最高的100只股票,并按自由现金流金额对它们进行加权,每只股票的权重最高不超过2%。

截至2024年底,基金的收益率达到7.32%,比整体罗素1000指数高出4.7个百分点。而其小盘股版本CALF(意为“小牛”)的收益率更高,达9.94%。

这种策略能否在经济低迷时期奏效?

标准普尔道琼斯指数公司基于标普500指数构建了自己的自由现金流指数,并计算得出,在经济增长下滑和通胀上升期间,指数的表现超越了大盘指数的幅度最大。

随着市场对“华丽七雄”股票的紧张情绪加剧,COWZ目前现金回报最高的七只股票——高通、吉利德科学(Gilead Sciences)、Cencora、Tenet Healthcare、瓦莱罗能源(Valero Energy)、阿彻丹尼尔斯米德兰(Archer-Daniels-Midland)以及百时美施贵宝(Bristol-Myers Squibb)——可能是更稳健的选择。

就叫它们“慷慨七雄”吧。(华尔街日报)