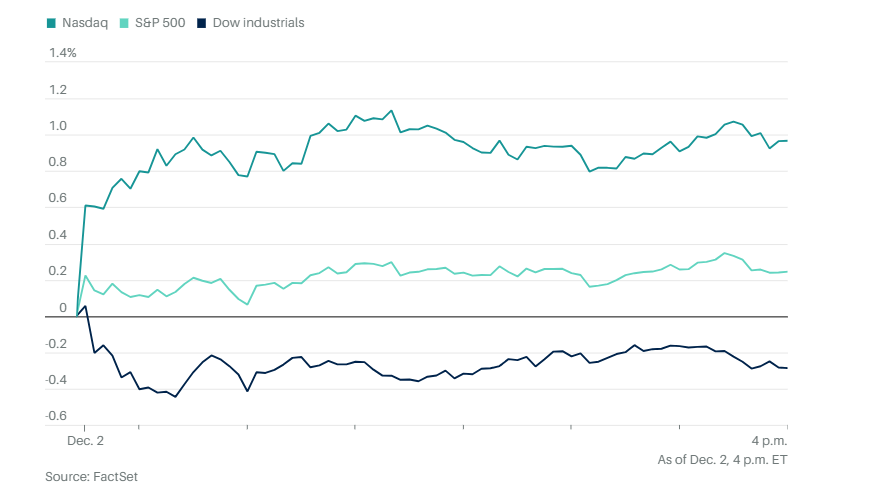

在科技股推动下,纳斯达克综合指数和标普500指数创下收盘新高。纳斯达克指数上涨1%,这是自11月11日以来首次创下纪录收盘高点。标普500指数上涨0.2%,延续了上周五的纪录收盘表现。而上周五也创下纪录高点的道琼斯指数下跌129点,跌幅为0.3%。

不过标普500指数中的大多数股票当天下跌,中小盘的罗素2000也略微走低,但大型科技股支撑了市场,苹果股价达到创纪录高点,特斯拉和Meta也都上涨超过3%。这似乎逆转了11月的交易趋势,当时小盘股一些今年表现较差的行业受到青睐,而芯片股和华丽七雄则相对落后。

超微电脑公司股价飙升29%,此前公司表示财务核算审查不支持前审计公司安永的指控,也未发现存在对高层管理人员的重大担忧。

英特尔股价下跌0.5%,这家一直无法挽回颓势的芯片制造商宣布首席执行官帕特·基尔辛格已退休并退出董事会。

个股方面,吉普车制造商 Stellantis 的股价在首席执行官卡洛斯·塔瓦雷斯 突然辞职后下跌。

微策略公司上周出售了370万股股票,并将所得资金用于购买价值15亿美元的比特币。这是这家被视为加密货币对冲基金代表的公司连续第四周宣布购买比特币。

经济数据方面,供应管理协会的制造业活动采购经理人指数显示,上个月工厂需求继续处于疲软区域,但11 月的 48.4高于上个月的 46.5,高于经济学家预期的 47.5。

美国商务部表示,10 月份建筑项目支出创下 2.17 万亿美元的历史新高。

2年期美国国债收益率升至4.197%,略高于10年期国债收益率的4.193%。再次出现了所谓的收益率曲线倒挂,表明利率、通胀和经济前景的不确定性仍在持续。

美联储理事克里斯托弗·沃勒表示,他倾向于在12月下调利率,但取决于接下来的数据。

《职位空缺和劳动力流动调查》将在明天公布,但在美联储12月会议前,最重要的报告可能是周五发布的11月就业报告。如果就业数据“过热”,可能会影响美联储的政策立场。

根据CME的FedWatch工具,期货交易者认为12月降息的概率为62.4%。

分析方面,盈透证券高级经济学家何塞·托雷斯表示,标普500指数明年可能上涨10%,将指数推升至约6650点。托雷斯表示,道琼斯工业平均指数和小盘股罗素2000指数,可能会成为明年美国股市上涨的主力。这与今年的情况形成对比,今年是科技股引领市场上涨。

根据FactSet的数据,截至周一下午,标普500指数约为6045点,年内累计上涨26.8%。道琼斯指数年内上涨约18.9%,而科技股为主的纳斯达克综合指数上涨了0.9%。罗素2000指数今年迄今为止上涨了20.1%。

托雷斯指出,小盘股、地区性银行、工业股和国防股,可能会从特朗普政府的政策中获益最多,并表现优于整体市场。

摩根大通的安德鲁·泰勒表示,即使经历了自互联网泡沫初期以来最强劲的反弹,标普500指数仍有上涨空间,最受欢迎的期权交易押注该基准指数将在本月达到6200至6300点。标普500指数周一收盘略低于6050点。

一年前,股票投资者和策略师为可能动荡的2024年做准备,担心美国经济可能出现硬着陆的风险,以及降息可能来得太晚无法避免这一情况。然而,进入今年时,几乎没人预料到标普500指数的年度涨幅会跻身历史最佳表现之一。

Nationwide的马克·哈克特表示:“我们现在正处于‘适度增长’的理想区间,经济健康足以支持企业盈利增长,同时又足够疲软以合理化美联储可能的降息。”

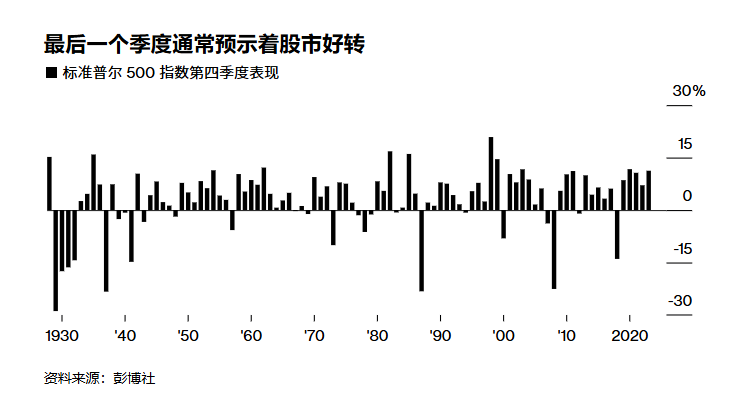

他还提到,“12月延续了季节性利好,历史数据显示它仅次于11月表现排名第二。其他推动市场的技术性利好因素包括金融状况、市场情绪、动能以及市场广度。”

CFRA的山姆·斯托瓦尔指出,在11月大涨之后,投资者仍有很多期待。他表示,自二战以来,标普500指数在12月的表现具有以下特点:1. 平均月回报率排名第二;2. 上涨频率最高;3. 回报率的标准差最低,在选举年份中,标准差几乎比其他11个月的平均值低40%。

Piper Sandler的克雷格·约翰逊表示:“股市的趋势仍然是积极的。我们预计资金将继续向中小盘股扩散,这将形成普涨格局。”

根据Bespoke Investment Group的分析,12月通常对股市具有看涨的季节性特征,但在选举年份市场通过11月大幅上涨后,也有出现回调的先例。

Ameriprise的安东尼·萨格林本尼表示:“随着今年接近尾声,投资者应该感激过去两年股市带来的丰厚回报。然而,我们认为未来的道路可能比大多数投资者目前愿意承认的更加具有挑战性。”

他还说:“尽管存在已知风险,我们仍相信明年的前景总体上是有利的。如果基本面保持稳定,股票可能会继续小幅上行。”

萨格林本尼指出,在2025年可能充满事件性波动的背景下,采取更加精选的股票策略、对潜在财政和货币政策逆风或顺风进行现实评估,以及制定平衡的投资策略,可能是成功应对市场的关键。

Janney Montgomery Scott的丹·旺特罗布斯基表示,12月的季节性趋势通常对股市有利,但在年底和2025年到来之际,需要注意市场定位和情绪正趋于极端,而技术图表显示超买的同时,动能出现负背离。

他说:“在我们看来,市场的定价几乎接近完美,但这也使其在进入新年第一个季度时容易受到回调的影响。我们预计明年上半年将出现幅度在10%至15%之间的调整。”

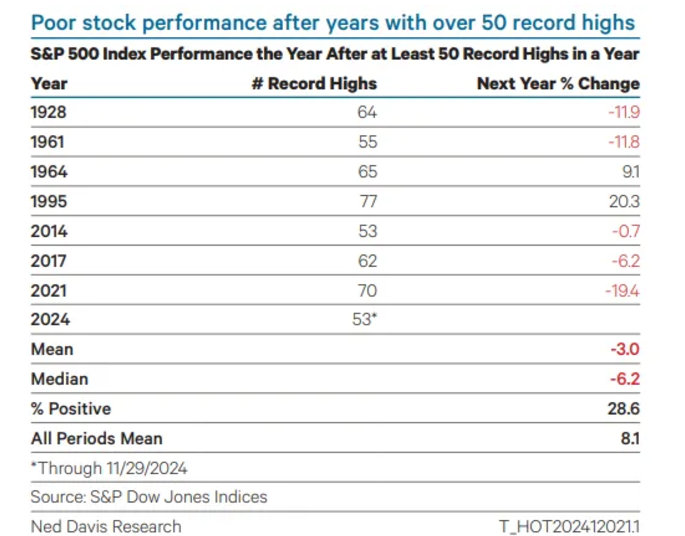

Ned Davis Research的埃德·克里索尔德表示,当标普500指数在一年内创下至少50次历史新高时,次年指数仅有两次上涨,七次中的中位数跌幅为6.2%。

他说:“自选举以来,市场没有出现任何广泛的上涨动能,也就是说,没有极高比例的股票同时上涨。”

他还指出,“如果市场广度继续缩窄,这将为2025年带来更大的挑战。”

Miller Tabak的马特·马利表示,确实存在对市场过度乐观的担忧,因为许多情绪指标已达到极端水平。

他说:“然而,大多数投资者似乎认为这种情况不必担心,至少在明年之前还不会构成问题。可以想象,这种自满情绪表明年底进一步上涨并非板上钉钉。不过,在看到市场真正开始回调的迹象之前,现在很难发出明确的警告信号。”

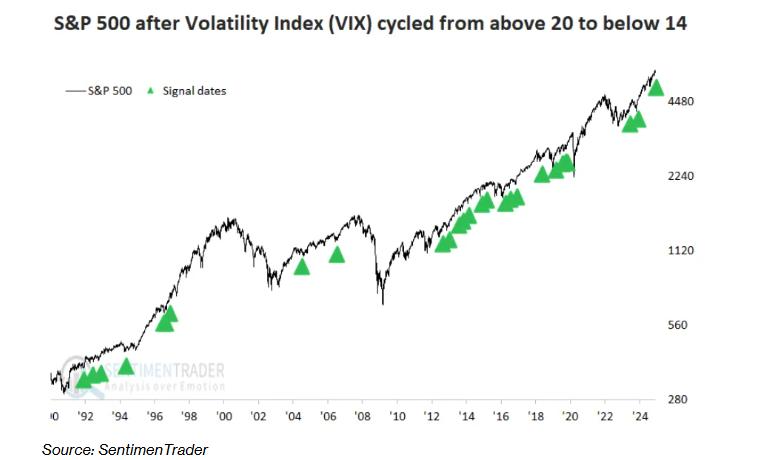

在夏季波动率显著上升之后,华尔街的“恐慌指数”——VIX已跌至14以下。据SentimenTrader的迪恩·克里斯蒂安斯表示,上一次预期波动率从20以上降至14以下的变化发生在2023年秋季,随后标普500指数在接下来的三个月内上涨了10%。

克里斯蒂安斯说:“每当VIX从20以上降至14以下时,标普500指数在中长期范围内都表现出优异的回报和一致性。这种现象尤其在一年后显现,因为标普500在研究期间的所有情况中,只有一次没有上涨,其表现显著优于随机回报。”

比特币下跌 2.2% 至 95,657.76 美元,以太币下跌 2.5% 至 3,615.53 美元。

西德克萨斯中质原油几乎没有变化。

现货金下跌0.2%至每盎司2,637.24美元。根据凯投宏观的分析,尽管预计美元和美国国债收益率将走强,但2025年黄金价格可能仍会上涨。凯投宏观预测ICE美元指数明年将上涨约4%。

凯投宏观助理经济学家乔·马赫在周一的报告中指出,考虑到美元、实际收益率与黄金价格之间的“典型负相关关系”,这表明明年黄金价格可能承受压力。他还说,较高的实际利率通常对黄金投资需求不利,因为这会增加持有黄金这种无利息资产的机会成本。

然而,马赫还补充道,“美元走强和收益率上升并不一定意味着黄金价格会下跌,有很多年份,美元升值与黄金价格上涨是同时发生的。”

周一,纽约商品交易所2月交割的黄金期货价格下跌22.5美元,跌幅0.8%,收于每盎司2658.5美元。马赫表示,凯投宏观预计,到2025年底,黄金价格将小幅上涨至每盎司2750美元左右,因为中国黄金需求复苏、央行购金以及财政问题将超过黄金基本驱动因素的负面影响。