2024年,标普500指数创下了52次收盘新高。这意味着今年每周至少有一次创纪录,表面上看似行情稳步上涨。

但实际上,情况并非如此。今年股市多次出现下滑。然而,强劲牛市的标志在于,资产价格能够吸收冲击、快速反弹并持续上涨。

德意志银行宏观策略师亨利·艾伦认为,近期风险资产的反弹能力可能让市场看起来“现在无懈可击”,但他指出,2024年引发市场动荡的三大问题,可能会在2025年再次导致抛售,尤其是在这些问题变得更持久、更严重的情况下。

风险一:经济下滑

亨利·艾伦指出,2024年最大的抛售发生在8月初。当时,一份疲弱的非农就业报告引发了市场对美联储保持紧缩货币政策的担忧。

此外,一些大型科技公司不佳的财报表现,也让投资者对板块的强劲反弹产生了怀疑。再加上日本央行加息后日元套利交易的迅速平仓,标普500指数从高点到低点暴跌了8.5%。

与此同时,美国高收益债券的利差扩大了84个基点。

幸运的是,美国经济数据随后改善,市场得以反弹。但艾伦认为,这次抛售发生时经济数据并未显示经济陷入衰退,这让人不禁思考:如果数据继续指向经济萎缩,市场的回调可能会有多严重。

“毕竟,我们知道经济衰退是对风险资产最不利的情况之一,”他说。

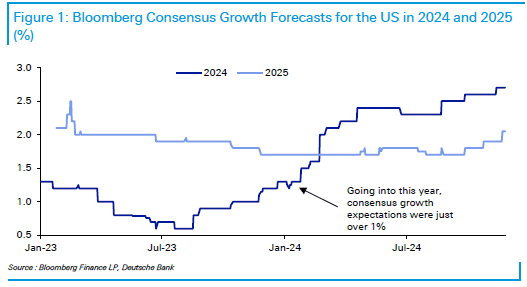

他还认为,2025年美国市场面临的问题在于,经济增长的基准已经大幅提高。2024年初,彭博社的共识预测认为美国经济增长率仅为1.3%,因此超出这一水平对风险资产有利。

然而,目前对2025年的共识增长预期已超过2%,这意味着“要实现经济增长超预期变得更困难,因为2023年和2024年的增长已经超出了预期,”艾伦解释道。

第二大风险:地缘政治紧张局势加剧

亨利·艾伦指出,2024年4月的市场抛售主要与中东地区紧张局势升级有关。当时,布伦特原油价格创下年度盘中高点,接近每桶92美元。与此同时,伊朗首次直接对以色列发动导弹袭击,加剧了市场的恐慌。

标普500指数在这一时期下跌了5.5%,美国高收益债券利差扩大了37个基点。

尽管紧张局势随后缓解,但最近乌克兰与俄罗斯局势可能升级的担忧再次显现,德国DAX指数在一天内下跌了2%。艾伦表示:“因此,市场对任何地缘政治冲突升级非常敏感……如果发生新的冲突或重大升级,从最近的经验来看,市场可能会非常负面地反应,例如2022年俄罗斯入侵乌克兰时的情况。”

第三大风险:通胀冲击

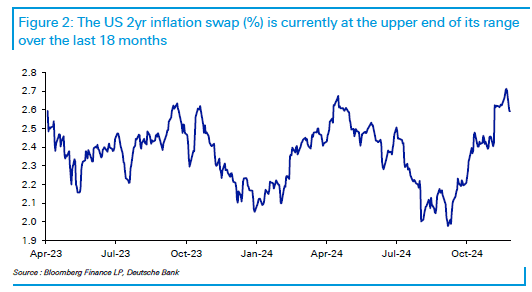

艾伦回顾,2024年第一季度,投资者开始担心通胀变得更加顽固。当时,美国核心CPI连续三个月环比增长0.4%,将年化通胀率推升至4.5%。对顽固价格压力的担忧使交易者削减了对美联储降息的预期,同时推动2年期美国国债收益率重新升至5%以上。

艾伦回顾,2024年第一季度,投资者开始担心通胀变得更加顽固。当时,美国核心CPI连续三个月环比增长0.4%,将年化通胀率推升至4.5%。对顽固价格压力的担忧使交易者削减了对美联储降息的预期,同时推动2年期美国国债收益率重新升至5%以上。

虽然第二季度通胀有所缓解,但艾伦指出,美国通胀仍然高于美联储2%的目标。德意志银行的经济学家预测,2025年和2026年,整体和核心通胀都将保持在这一目标以上。

“自2021年初以来,通胀就从未低于2%,如果这些预测成真,意味着通胀将连续5年高于目标,”艾伦说。

估值高企限制市场潜力

鉴于这些风险持续存在,艾伦持谨慎态度。他指出:“由于当前估值较过去几年更加高企,这意味着从理论上看,未来的上涨空间现在更为有限。”(市场观察)