根据接下来几周的走势,标普500指数可能处于一个罕见的成就边缘:连续两年的总回报率超过25%。

即使未能达到这一里程碑,根据FactSet的数据,仍有望连续第二年实现20%以上的涨幅。除非从现在到12月31日之间发生大幅抛售,这将是自互联网泡沫时代以来,标普500首次连续两年表现如此强劲。

在经历了股票市场非凡的一年之后,多个情绪指标显示投资者持乐观态度。

许多人希望这种强劲回报的趋势在2025年能继续下去,尤其是在特朗普承诺推行企业税削减和放松监管等增长政策的情况下。

不过,如果以历史为指导,投资者不应过于乐观。

CFRA Research的首席投资策略师萨姆·斯托瓦尔分析了历史数据。他发现,虽然三连双位数增长在历史上确有先例,但更可能的情况是,标普500的增长速度在未来一年显著放缓。

CFRA预计标普500将在2025年年底达到6585点,比CFRA预测的2024年年底目标6145点增长约7%。

与周一的最新交易水平相比,这将是接近10个百分点的提升。

斯托瓦尔表示:“我们认为牛市将持续到明年年底,但预计会出现更高的波动性,同时全年百分比涨幅将低于平均水平。”

假设股票在2025年达到CFRA的目标,这将略低于标普500的历史平均增长水平。根据FactSet的数据,自1957年底以来,复合年增长率约为7.5%。

斯托瓦尔的预期基于历史数据。他研究了二战后至今的11个牛市,发现牛市进入第二周年后,未来回报平均缩减至2.2%。

在他分析的11次案例中,有3次在牛市第三年结束时进入熊市。还有2次在第三年出现负回报,但跌幅不足以定义为熊市(通常熊市指从近期高点下跌20%或以上)。

另外,有3次在第三年收益低于平均水平,而剩下的3次收益在13%-14%之间。

值得注意的是,在过去15年中,标普500有两次连续三年实现双位数涨幅。最近的一次是在2021年结束。

然而,斯托瓦尔指出,还有一些历史模式显示对未来的市场前景应持稍微悲观的态度。

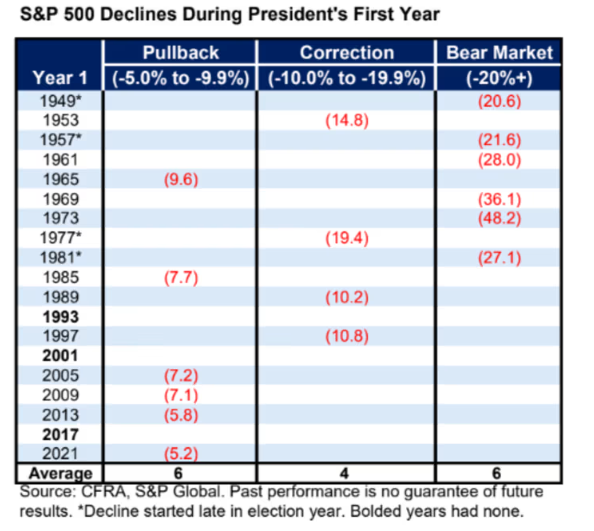

虽然特朗普第一个任期的第一年标普500曾轻松实现超21%的年度涨幅,且波动性较小,但这种情况并不常见。

相反,新政府上任的第一年通常波动性更高,根据斯托瓦尔的分析,平均年内回撤约为17%。

此外,股票在美联储首次降息后往往表现挣扎。尽管目前表现尚可,但历史趋势表明:美联储首次降低借贷成本后12个月内,标普500的平均涨幅为1.9%。

斯托瓦尔还认为,高估值可能成为另一个阻力。

目前,标普500的远期市盈率约为22倍,比过去10年的平均估值高出21%。如果与20年的平均水平相比,这一溢价则扩大到38%。

包括高盛集团的策略师在内的其他华尔街人士也认为,高估值可能在未来压低回报。

周一,标普500指数接近6000点,日内上涨0.4%,至5992点;2024年年初至今涨幅为25.6%(不包括股息)。包括股息在内,2023年标普500的回报率达到26.3%,剔除股息则为24.2%。(市场观察)