据彭博报道,美元上涨势头正在增强,同时特朗普威胁要推行大规模关税,这让货币策略师一致认为美元还有进一步上涨的空间,并在推演可能的涨幅。

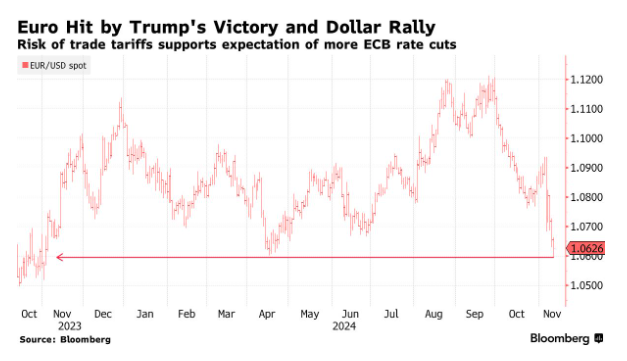

彭博美元现货指数周二升至2022年11月以来的最高水平,欧元跌至一年以来的最低点,其他主要外汇货币也受到压力。日元和加元接近重要的心理关口。

Monex公司的外汇交易员海伦·吉文表示:“我们认为美元有很大可能在明年,甚至可能到2026年都持续走强。特朗普政府将大幅改变预测的基本因素,国内政策可能指向大规模的支出,而国际政策则可能非常保护主义。”

在华尔街,自特朗普连任以来, 众议院和参议院也由共和党控制,各大策略师一致支持美元走强的预期。

由于关税可能引发通胀并影响外国经济,摩根大通、高盛和花旗的最新策略报告中均预计美元会从当前水平进一步走高。

在每日7.5万亿美元的外汇市场中,美元涨幅最终可能取决于特朗普将多少竞选期间的关税言论付诸实施,以及他是否支持汇率上升。

德意志银行全球外汇研究主管乔治·萨拉韦洛斯表示:“不确定性依然很高,关键在于政策变化的规模和速度。如果特朗普的政策全面、迅速实施,而欧洲或中国没有相应的政策应对,欧元兑美元可能跌破平价,降至0.95甚至更低。”

摩根大通认为,特朗普获胜带来的情绪冲击足以推高美元,即使没有正式的关税公告。

摩根大通策略师米拉·钱丹领导的团队认为,尽管特朗普政策的实施时间不确定,美元指数仍可能在未来数月内上涨7%,这将推动欧元接近平价,人民币则接近7.40兑一美元。

策略师们表示:“选举结果强化了美国的美元例外主义。没有其他货币拥有美元所具有的特性,更强劲的增长和股市、更高的收益率,以及防御性属性。”

高盛策略师卡马克夏·特里韦迪等人表示,政策将成为支撑美元的动力。尽管美元强势并非板上钉钉,即便保护主义政策成为现实,额外涨幅的大小,仍将取决于其他国家的应对措施。

巴克莱银行和布朗兄弟哈里曼公司的策略师同样认为,几乎没有什么能够阻挡美元的持续上涨。

他们认为,除了特朗普的政策议程外,经济动能也重新转向支持美元。由于美联储官员对未来降息的时间和幅度没有给出明确指引,交易者减少了对美联储降息周期的预期。

Amundi公司货币管理主管安德烈亚斯·科尼格表示:“目前,很难找到反对美元的理由。”

他在上周选举后增加了美元的多头头寸。他说:“此次选举的结果似乎对美国和美元有利,而对其他所有国家,尤其是欧洲不利。”

法国兴业银行的外汇策略主管基特·朱克斯预计,美元将在特朗普就职前的这个季度达到峰值,但明年可能仍然保持在高位区间。

他在采访中说:“市场的情绪很难再比现在这种情况更支持美元了。目前,特朗普获胜对美元非常有利,但比赛才刚刚开始。”

标准银行的史蒂夫·巴罗指出,特朗普在首个总统任期内也曾引入关税政策,但美元最终还是下跌了。

巴罗在一份报告中表示:“目前美元的强势可能会在长期内消退。特朗普的第一个任期结束时,美元比他上任时低了约10%,我们认为未来2025年1月至2029年1月期间,这10%可能是最小的下跌幅度。”

德国商业银行的乌尔里希·洛伊希特曼甚至认为,特朗普最终可能会采取干预措施,来削弱美元这一全球储备货币。目前,欧元在所有货币中对美元的强势最为脆弱,原因在于地区对出口的依赖、对中国的风险暴露,以及经济增长疲软。

德国商业银行的乌尔里希·洛伊希特曼甚至认为,特朗普最终可能会采取干预措施,来削弱美元这一全球储备货币。目前,欧元在所有货币中对美元的强势最为脆弱,原因在于地区对出口的依赖、对中国的风险暴露,以及经济增长疲软。

自美国大选以来,几家银行已下调了欧元的预期,许多机构认为明年欧元兑美元可能滑向平价。

美元的强势也在对新兴市场货币造成压力。MSCI新兴市场货币指数周二连续第三天下跌,跌至8月以来的最低点,距离年内收益全部回吐仅差0.3%。

彭博跟踪的23种新兴市场货币自特朗普当选以来全部走弱,其中南非兰特和匈牙利福林表现最差。自11月5日以来,墨西哥比索已下跌2.2%,至20.6比索兑1美元,为2022年中以来的最低点。富国银行的策略师建议投资者做多美元兑比索。

外汇市场的整体疲软对美元有利。

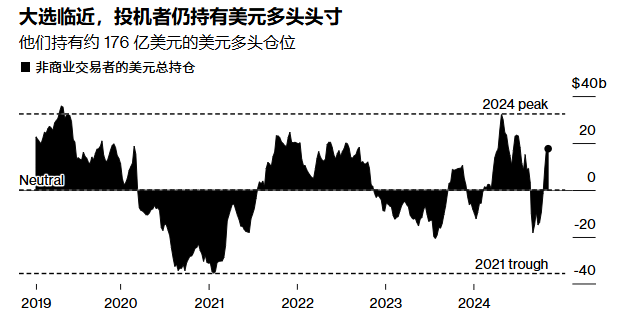

期权交易和最新持仓数据显示,交易者也在押注美元进一步上涨,未来一年看涨美元的情绪是自7月初以来最强的。商品期货交易委员会的数据表明,对冲基金在大选前增加了美元净多头头寸。

花旗银行认为,这种强劲的持仓状况意味着投资者可以在美元回调时买入,以表达看涨观点,而不必追逐涨势。

巴克莱纽约货币策略师斯凯拉·蒙哥马利·科宁表示:“美国经济的基本面是强劲增长和不那么鸽派的美联储,这暗示了特朗普推动的美元强势。美元走强的方向是明确的,强势的程度将取决于政策落实的实际情况。”