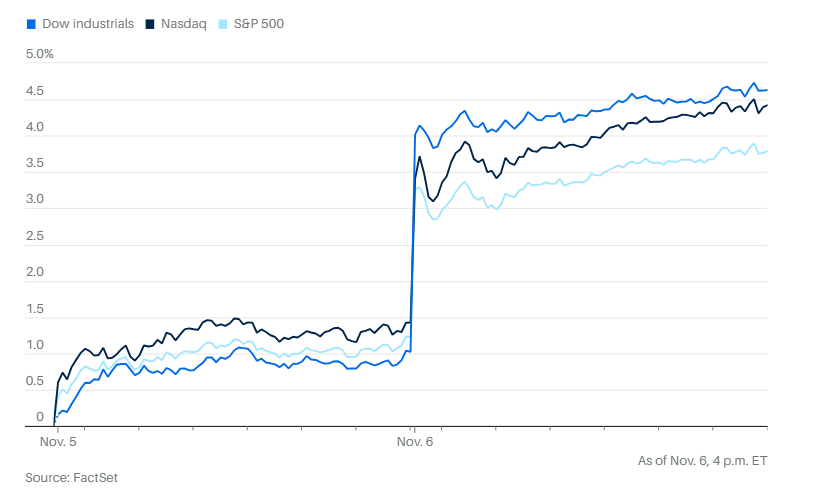

特朗普大选中获胜后,道琼斯工业指数迎来历史性上涨,飙升1508点,涨幅3.6%, 这是自1896年11月以来道指在大选后的最大涨幅,当时涨幅为4.5%。标准普尔500指数也上涨2.5%,纳斯达克综合指数是上涨3%。

三大指数均以历史最高收盘价结束当日交易。

小盘股成为当天的真正焦点,罗素2000指数最近上涨了5.8%。芝加哥期权交易所波动率指数(VIX)降至20以下,近期约为16.51。

华尔街原本对大选结果可能需要数天甚至数周才能确定做了准备,但特朗普最终以红色浪潮取得决定性胜利。

虽然大部分市场都在上涨,但表现最强的板块是金融、能源和工业股。高盛是道琼斯指数周三表现最好的股票,下午交易中飙升,收盘上涨超过 13%。

华尔街认为,特朗普在税收减免、能源开采和放宽监管等方面的立场将有利于这些板块。例如,正在以350亿美元收购价被美国第一资本公司收购的Discover Financial Services当天表现出色。

美国第一资本公司也是当日创52周新高的标普500成分股之一,当天共有135只标普500股票创下52周新高。这是自2021年5月7日以来单日创下新高最多的一次。

清洁能源和可再生能源股票受到打击。特朗普一直是绿色气候政策的批评者。Invesco Solar ETF (TAN) 下跌多达 11%,而 iShares 全球清洁能源 ETF (ICLN) 下跌超过 7%。

利率敏感的板块如房地产、消费必需品和公用事业类股涨幅落后。

英伟达上涨超过4%,周二已经成为市值最大的公司。自 2022 年底以来,英伟达飙升了 850% 以上。

个股中,特斯拉股票上涨了 14% 以上。马斯克 公开支持特朗普的竞选活动并给予了大量捐款。

盘后高通公司发布了乐观的销售预测,股价上涨。

Arm 报告了强劲的收益。股票仍然下跌。

Janus Henderson Investors的美洲股票部门负责人马克·平托表示,“在2016年大选期间,标普500指数从选举日前一天至年底上涨了近5%,当时被称为‘特朗普行情’。我们预计类似的趋势这次也可能会重现。”

他还说,“不过从长期来看,历史显示,无论哪个党派执政,股市往往表现得相对冷淡。”

民主党控制美国众议院的希望正在减弱。CFRA的萨姆·斯托瓦尔表示,自二战以来,“红色浪潮”(即共和党同时控制行政和立法部门)仅发生过八次。

斯托瓦尔说,在这种情况下,标普500指数在共和党总统任期内平均年涨幅最高,为12.9%,并在75%的时间里上涨。相较之下,民主党总统时期标普500表现最佳的情况发生在国会分裂的背景下,平均年涨幅为16.6%,上涨概率为83%。

ClearBridge Investments的杰夫·舒尔茨表示,“假设众议院归共和党控制,我们预计‘红色席卷’结果将类似于2016年的模式,但由于经济背景更成熟、股市估值更高,效果会稍弱。”

他认为,特朗普的亲商业政策可能会再次激发“商业投资热情”,这种政策可能带来更强劲的资本支出和投资环境。更有利的公司税政策、《减税与就业法案》的全面延续以及更轻的监管,将可能超过关税上调和移民减少对企业利润的潜在负面影响。

他还表示,“随着市场预期更强的经济增长和盈利能力,未来几个月周期性板块将继续领涨,业绩表现将优于当前的市场定价。”

“市场厌恶不确定性,现在大选正式结束,股市今天飙升,”卡森集团的瑞安·德特里克表示。“对减税的乐观预期、美联储的鸽派立场以及潜在更强劲的经济都在其中。但事实上,今年经济一直表现稳健,所以这其实不算新鲜。我们认为,现在市场将回归预定的牛市轨道。”

在Ameriprise,安东尼·萨格里姆比尼表示,年底前的投资热情可能会推动主要股指走高,因为大选的不确定性消除,投资者准备将多余现金投入股市。

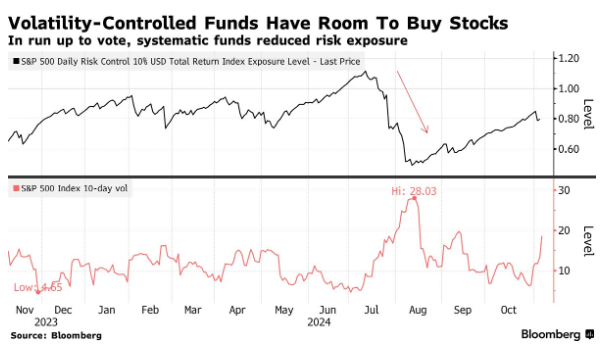

他还指出:“美国股票不仅可能受益于选举结果,还会因波动性对冲的减少、企业在财报季结束后走出回购禁令,以及第四季度强劲的季节性因素(尤其是选举年)而获得助力。”

摩根大通资产管理的文森特·朱文斯认为,小盘股的上涨表明,美国股市的表现将从特朗普连任后的大科技板块扩展至更广泛的板块。

Wolfe Research的克里斯·塞尼耶克表示,他对年终前的股票市场依然看涨。他说:“我们认为市场将强烈偏好金融股、本土工业股(尤其是运输)、能源和加密货币,预期这种趋势将持续到年底。进攻性更强的科技股也将表现突出,尤其是半导体板块。我们更倾向于投资价值股、等权重、小盘股以及年初以来表现落后的股票。”

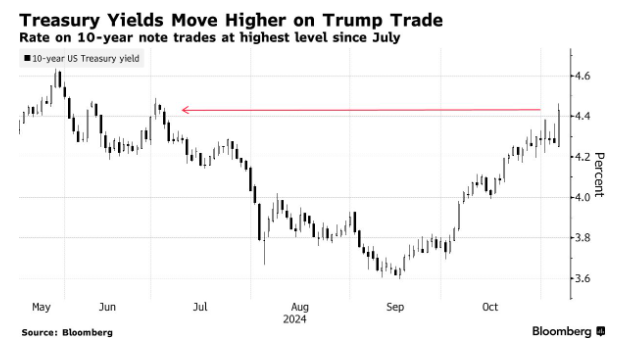

债券价格下跌,交易者在考虑特朗普政策对通胀、国债和利率路径的影响。

两年期国债收益率上升至4.266%,10年期收益率上升至4.425%。30年期收益率上涨至4.602%,创下自2022年6月13日以来的单日最大涨幅。

尽管美联社表示众议院的控制权仍未确定,但华尔街对特朗普任期内对企业的潜在利好前景感到兴奋。

高盛策略师维持标普500指数未来12个月目标为6300点。高盛首席美国股票策略师大卫·科斯汀及其团队写道:“强劲的盈利增长将推动股市在明年继续上涨。”

科斯汀预计2025年每股收益将增长11%,2026年将增长7%,但他还指出,“随着新政府政策议程逐渐明朗,这些预期可能会发生变化。贸易冲突的可能性对这些预期构成下行风险,而监管和企业税政策的变化则可能带来上行风险。”

但国际股票市场的“漫长噩梦”仍在继续。iShares MSCI EAFE ETF下跌1.4%,至79.07美元,这只ETF追踪EAFE指数,一个涵盖欧洲、澳大利亚(澳大利亚和新西兰)及远东地区的海外基准指数。

这种表现差异反映了投资者对特朗普承诺提高多种进口商品关税的担忧。

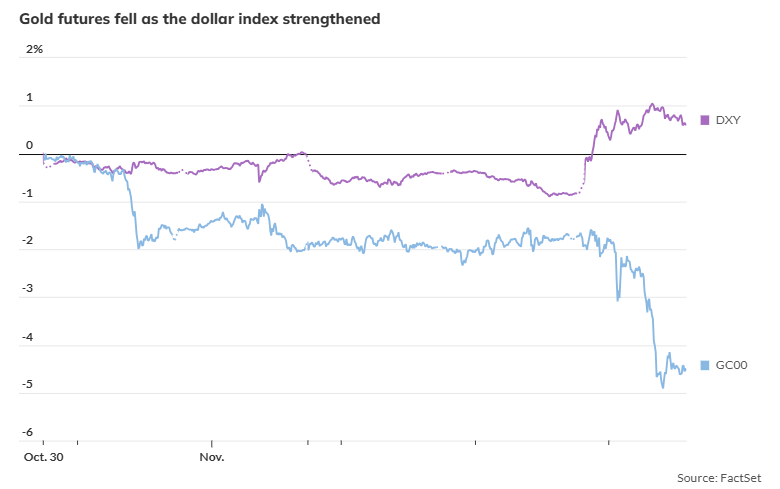

同时美元也在走强。根据DXY指数,美元周三上涨1.6%。

预计非美股票将继续落后于美国股票,标普500指数在2024年的回报率约为25%,而EFA ETF的回报率仅为7%。

过去十年间,标普500年回报率为13.3%,而EFA ETF年回报率为5.3%。

黄金价格大幅下跌,现货金下跌 3% 至每盎司 2,661.25 美元,每盎司下跌超过73美元,创下三年多来单日最大跌幅。美元和美国国债收益率走强,抑制了黄金需求。

Teucrium Trading的董事总经理兼高级投资组合专家杰克·汉利表示,黄金的下跌是美元走强和收益率上升的反应,但这更可能是“短期交易而非长期趋势逆转”。

他说:“我们看到了‘特朗普交易’的初步迹象。不过,今天的行情只是一天的表现。我更关注本周末市场的表现。”

12月交割的黄金在Comex市场下跌73.4美元,跌幅达2.7%,收于每盎司2676.3美元。根据道琼斯市场数据,这是自2021年6月以来的最大单日美元跌幅,同时也是自10月14日以来的最低收盘价。

MarketVector Indexes指数产品管理和市场部负责人指出,特朗普的国内政策,包括税收减免的承诺,可能会引发新一轮通胀,进而推高利率和美元需求。当前在军事、贸易和货币方面的地缘政治紧张局势仍在加剧,通胀可能再度抬头,可能导致货币政策进一步调整:“这一不断变化的局势,可能会继续支持黄金作为避险资产的吸引力。”

比特币上涨 10% 至 76,115.17 美元,以太币上涨 11% 至 2,692.21 美元。

西德克萨斯中质原油下跌 0.2% 至每桶 71.87 美元。