Adobe的财报展示了其将人工智能转化为付费客户的强大能力,但对令人失望的预期反应却不尽如人意,这为其股票创造了买入机会。

Adobe第三季度的业绩令人满意,盈利和销售均远超预期。然而,市场的注意力集中在管理层相对令人失望的前景预测上,特别是对“新增年度经常性收入”的预测,即Adobe预计从新客户或增加月度订阅费用中获得的销售收入。

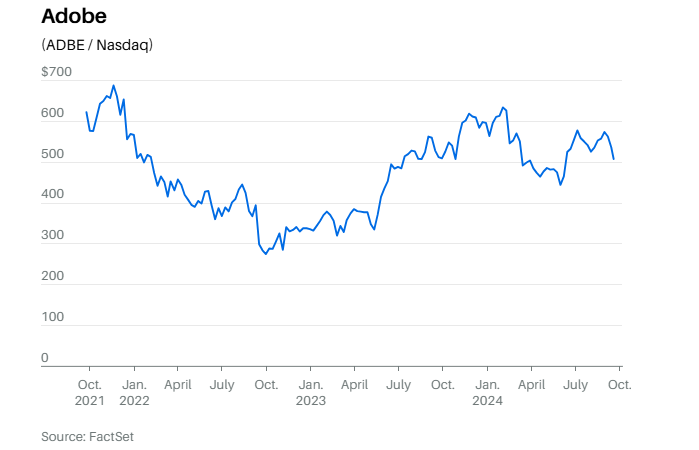

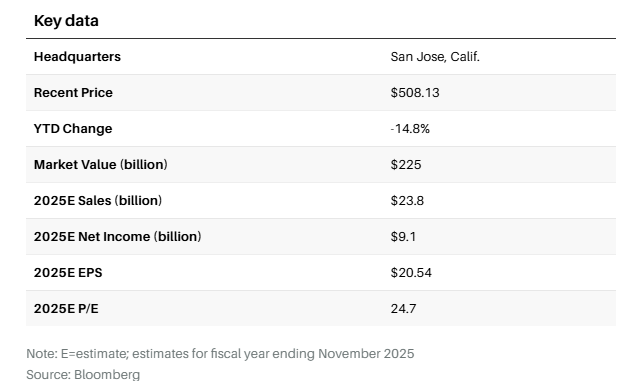

第四季度的新增收入预期为5.5亿美元,环比增长9%。但通常第四季度的增长是两位数,因此报告发布后股价下跌了13%,目前股价已稳定在约510美元左右。

市场的反应可以理解,但也存在疑点。

低于预期的指引可能表明,来自其他AI产品的竞争正在加剧,比如快速发展的私人控股AI图像生成器Canva和OpenAI的Sora,这可能导致Adobe的增长大幅放缓。随着这些产品的不断进化,可能追赶Adobe并继续威胁其增长。

然而,有很多证据可以反驳这一观点。

首先,Adobe的管理层通常提供保守的指导,这有助于控制分析师的预期,这也是公司在过去20个季度中仅一次未能达到市场销售预期的原因之一。此外,Adobe在第三季度财报电话会议中提到,原本应在第四季度达成的一些新客户交易提前在第三季度完成。

Adobe在第三季度产生了5.04亿美元的新增年度经常性收入,比其预期高出4400万美元。与此一致的是,公司表示,尽管今年下半年的总需求更偏重于第三季度,但整体需求情况仍符合下半年需求预期。

Mizuho证券分析师格雷格·莫斯科维茨对此评价道:“令人失望的预期主要是由于时机问题和保守的指导。”

他对Adobe股票给予“跑赢大盘”评级,并设定了640美元的目标价,比周三的收盘价高出26%。

与此同时,Adobe的业务表现依然强劲。第三季度收入同比增长10.6%,部分原因是公司提高了部分产品的价格,以反映其Creative Cloud产品中的新AI功能,包括备受关注但容易被误解的Firefly工具。

Firefly允许用户输入文本提示,并生成AI艺术作品,用户还可以导出并分享最终作品。Adobe的一大差异化优势在于,使用现有的版权图像库来训练其AI模型,这可能降低了潜在的法律风险。

这些功能开始吸引客户的注意力。根据美国银行的布拉德·西尔斯提供的数据,Adobe在第三季度客户生成了30亿张新图像,高于过去几个季度平均不到25亿张的水平。Adobe正在将Firefly集成到现有产品中,例如Photoshop,让用户能够无缝地添加或删除图像的部分。

Firefly为Adobe带来了其他推出AI产品的公司少有的优势:不断增长的利润率。增长首先得益于定价能力,无论是新客户还是老客户,都愿意为这些产品支付更高的价格。这使Adobe能够提高自身的盈利能力。

第三季度,尽管继续在市场营销和研发上投入,Adobe的营业利润率依然上升了几个百分点,达到46.5%,因为收入增速继续超过支出。

展望未来,假设业务照常运行,Adobe的增长故事将继续并取悦投资者。

尽管如此,考虑到其由AI推动的增长潜力,Adobe的股票目前看起来被低估。股票目前的市盈率为未来12个月收益预期的25.5倍,低于今年34倍的高峰值,也低于其过去五年33倍的平均水平。这也低于iShares扩展技术—软件部门ETF中公司33倍的平均市盈率。

如果Adobe能够每季度证明市场担忧是错误的,估值有望恢复到这一水平。但即使市场没有给予如此高的估值,盈利增长本身也足以推动股价上涨。

正如莫斯科维茨所言:“我们认为当前估值仍然具有吸引力,建议在此弱势中买入。”

这是一种对过度反应的合理回应。(巴伦)