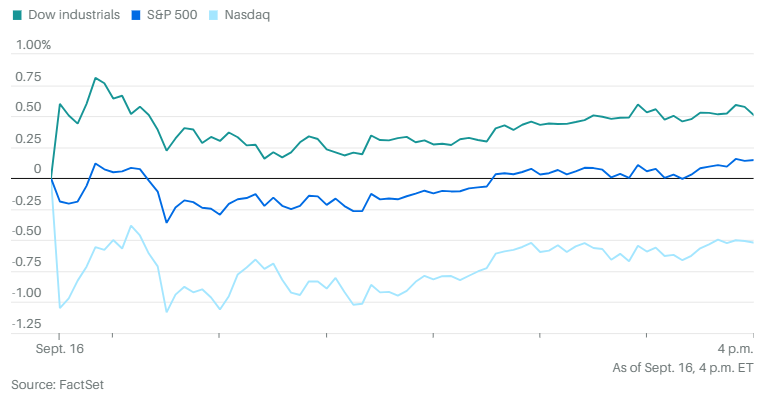

道琼斯指数本周开盘创下历史新高,同时债券收益率继续下降。道琼斯指数上涨228点,涨幅0.6%,达到自8月30日以来的首个纪录收盘高点。标普500指数上涨0.1%,而纳斯达克综合指数下跌0.5%。中小盘的罗素2000上涨0.31%。标普500等权重版本大涨0.66%,说明大科技公司之外的中小公司表现出色。

周一美国国债反弹,收益率降至至一两年来的最低收盘水平,投资者正在评估美联储本周降息 50 个基点的可能性。10 年期和 30 年期收益率分别降至 3.622% 和 3.936%。这是自去年 6 月 1 日和 7 月 26 日以来的最低收盘价水平。与此同时,对政策敏感的 2 年期利率降至 3.554%。这是自 2022 年 9 月 8 日以来的最低收盘价。

银行板块表现优于大盘,市场倾向经济将实现软着陆,从而抵消利润压力。

大型科技股周一涨跌不一,其中苹果公司、英伟达公司和特斯拉公司的股价大幅下跌。RoundHill Magnificent Seven ETF持有包括苹果、英伟达、特斯拉、微软公司、谷歌母公司Alphabet、亚马逊公司和Meta Platforms在内的七只大型科技股,周一下午下跌0.88%。

苹果公司股价周一下跌近3%,原因是有关iPhone 16系列需求疲软的报道。预订于上周五启动。天风国际证券分析师郭明錤在周一的一份报告中指出,iPhone 16系列首个周末的预订销量,较去年iPhone 15系列下降了近13%。

美国银行证券分析师瓦姆西·莫汉在周一的报告中也提到,iPhone 16整体预订的发货时间比去年同期更短。根据美国银行的数据,尤其值得注意的是,iPhone 16 Pro的全球平均发货时间比去年的同类机型缩短了10天。郭明錤同样将今年Pro系列需求低于预期,视为他所观察到的预订量较弱的“关键因素”。

微软宣布将更多的AI驱动技术Copilot集成到Microsoft 365生产力产品中,包括Excel、PowerPoint、Outlook和Teams,其中包括在PowerPoint中使用Copilot起草演示文稿以及在Outlook中优先处理电子邮件的功能。

除了对Microsoft 365应用程序的改进,微软还推出了一款新的协作工具Copilot Pages,允许团队成员在一个页面上访问、编辑和操作由Copilot提取的信息数据。

微软表示,使用Copilot的客户数量环比增长了60%以上,日常工作中使用该工具的人数翻了一番。此外,微软称沃达丰为其10万名员工购买了68,000个Copilot许可证,因为软件帮助员工每人每周平均节省3小时的工作时间。

Microsoft 365应用程序中的新Copilot功能旨在提高员工效率,无论是跟踪会议记录和聊天以方便了解进度,还是快速在Word文档中添加参考文件、PDF和电子邮件。

英特尔周一领涨道琼斯工业平均指数,此前公司确认获得价值高达30亿美元的合同,用于为美国国防计划制造芯片。英特尔也是当天标准普尔 500 指数中表现最好的股票之一,并在当下普遍下跌的半导体板块中逆势而上。包括英特尔的股票在内,当天 PHLX 半导体指数中只有 4 个股票上涨。

英特尔此前面临现金压力和对代工业务的怀疑,这块业务正在亏损。

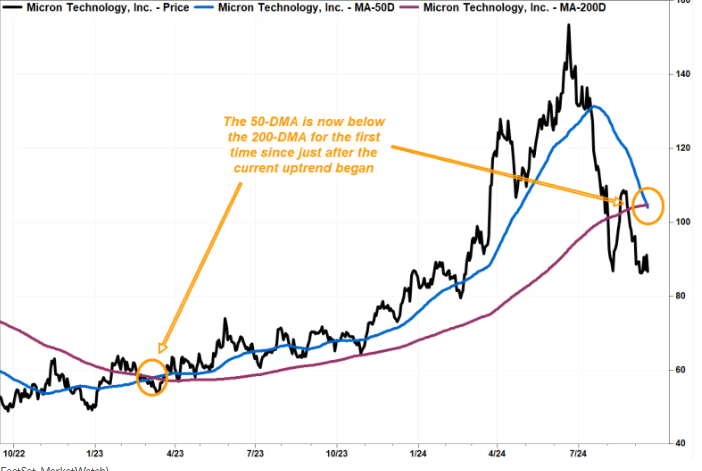

美光科技走势图出现了两年来的首个看跌“死亡交叉”形态,这可能是一个警告,表明下跌可能加速。“死亡交叉”是指50日移动平均线跌破200日移动平均线。上一次出现这一形态是在2022年4月,此后美光在接下来的五个月里又下跌了30%,直到触底后,最新的上升趋势才得以展开。

美光科技走势图出现了两年来的首个看跌“死亡交叉”形态,这可能是一个警告,表明下跌可能加速。“死亡交叉”是指50日移动平均线跌破200日移动平均线。上一次出现这一形态是在2022年4月,此后美光在接下来的五个月里又下跌了30%,直到触底后,最新的上升趋势才得以展开。

更糟糕的是,摩根士丹利的分析师也对美光科技做出了基本面的负面评价。他们将公司的目标股价从140美元下调至100美元,理由是内存芯片市场已经从“后周期”转向“峰值周期”,而这在历史上往往对公司回报来说将是“具有挑战性的背景”,并“增加投资者重新调整仓位的可能性”。

美光科技的股价在近期交易中下跌4.7%,徘徊在上周创下的七个月收盘低点之上。

Melius Research 将甲骨文公司的评级从持有上调至买入,理由是预计公司的订单积压量将增加,并且有望在人工智能领域继续取得成功,云计算收入也将加速增长。

嘉信理财表示,由于寻求更高收益而转移资金的客户减少,收入在今年早些时候下滑之后正在反弹。

“我们仍然看好股市,”奥本海默资产管理公司的约翰·斯托尔茨福斯表示。“自去年标普500指数触底反弹以来,轮动已经多次缓解了市场波动。今年迄今为止的回调,大多看起来像是对标普500指数的‘修剪’和‘削减’。”

摩根士丹利财富管理公司的丽莎·沙莱特表示,随着投资者为美联储开始降息周期做准备,股票和债券目前都被定价得较为激进,但反映了对未来路径的不同看法。

她指出:“股票市场定价为完美的软着陆,预计两位数的利润增长且不会对劳动力市场和消费造成重大影响。另一方面,债券市场则大幅反弹,暗示经济衰退并暗指美联储落后于形势。”

沙莱特表示,如果债券市场是“正确的”,那么股票市场将面临因盈利下降带来的下行风险;如果债券市场“错误”,利率将回升,从而对估值构成压力。

“可以考虑持有等权重的标普500指数。作为比市值加权版更好的风险调整敞口,”她建议道。“金融、工业、能源、医疗保健、与基础设施相关的股票以及材料行业继续提供有吸引力的投资机会,部分科技领域如软件也是如此。可以在住宅房地产投资信托和公用事业中寻找防御性投资机会。”

高盛集团的策略师戴维·科斯汀领导的团队认为,股票估值的上行空间从目前水平来看可能有限,因为经济增长前景比降息速度更为重要。他们写道:“虽然一些投资者认为美联储降息的速度将是未来几个月股市回报的关键决定因素,但增长轨迹最终才是推动股市的最重要因素。”

自7月16日标普500指数达到峰值以来,七大科技巨头大多下跌,科技板块的这些巨头累计跌幅超过6%。与此同时其他行业则逐渐获得了市场的关注。

“自科技股(暂时?)在7月见顶以来,赢家是标普500指数中剩余的493只股票,”Murphy & Sylvest财富管理公司的保罗·诺尔特表示。“过去也出现过许多虚假启动的情况,科技股看似走到尽头,却又重新获得市场领导地位。”

诺尔特指出,在过去的三到六个月中,科技板块与普通股票之间的差距已达到2000年初的水平之大。

“虽然历史未必会重演,但至少说明有必要暂时减少对科技板块的敞口,”他总结道。

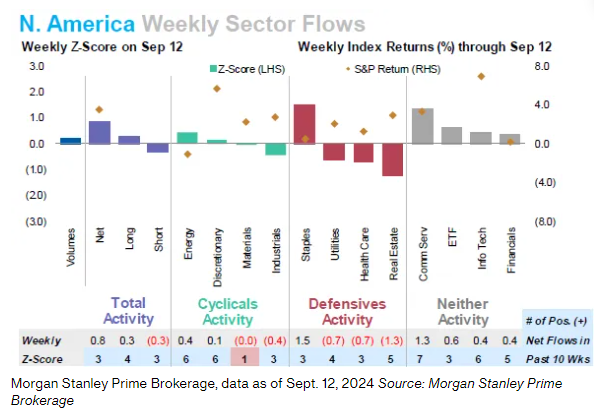

与此同时,根据摩根士丹利的经纪商报告,对冲基金正重新买入大型科技股。相反,随着这些基金减少在房地产、医疗保健和公用事业等防御性板块的持仓,防御性行业已出现净卖出。

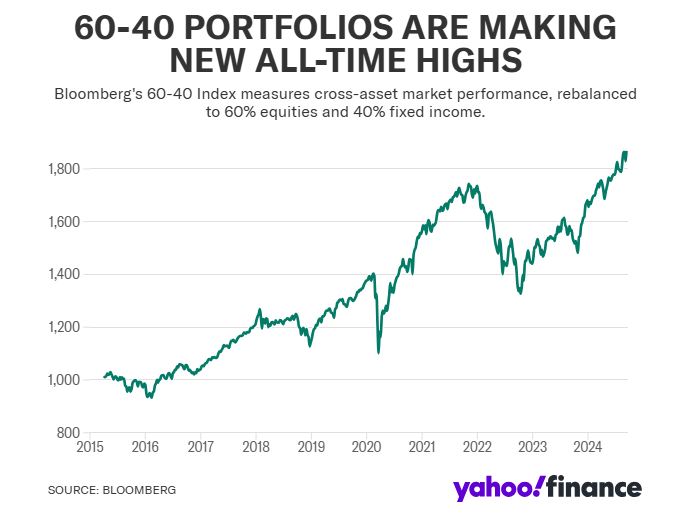

2023年很多人认为经典的多元化60/40投资组合(60%股票和40%债券)已经消亡,但是这一策略在2024年正式回归。

彭博的全球60/40指数追踪全球范围内60%股票和40%债券的投资组合,在上周收于新的历史周高点,在2024年大部分时间里表现强劲。

嘉信理财的高级投资策略师在周一的一条X帖子中指出,彭博综合债券总回报指数在过去12个月上涨了超过10%,是这个指数在过去20年中的最高年度回报之一。

这或许是一个迹象,表明在当前牛市阶段,不仅仅是人工智能股票在发挥作用。

今天的经济数据不多,除了纽约州制造业数据好于预期。华尔街的关注点将转向明天美国人口普查局公布的零售销售数据,以及备受关注的美联储9月会议的开始。

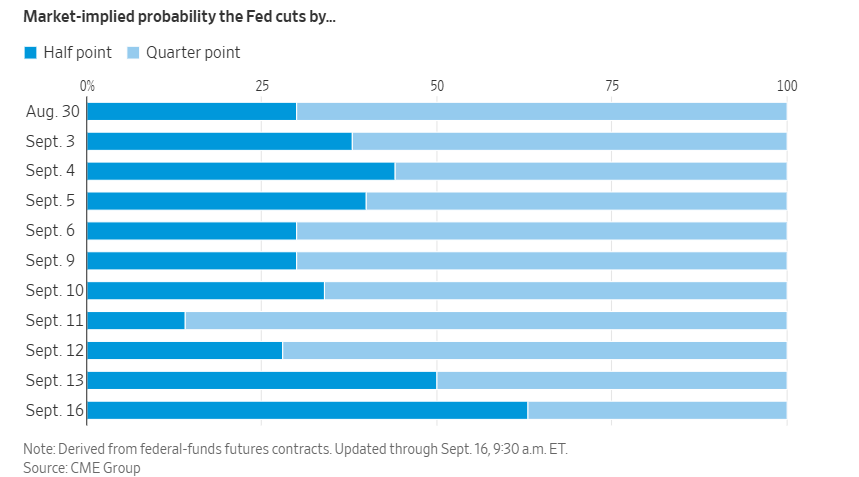

Kalshi预测市场平台上的投资者也正在接受美联储周三可能降息超过 25 个基点的可能性,现在认为美联储在两天内更大幅度降息的可能性为 54%。这与联邦基金期货同行的观点一致,根据CME美联储观察工具,半个百分点降息的概率从上周五的50%跳升至63%,而四分之一个百分点降息的概率则下降至37%。一周前,联邦基金期货显示四分之一个百分点降息的概率为70%。

如果美联储决定将关键利率下调50个基点,值得关注的是央行官员如何解释需要进行如此大幅度的降息。LPL Financial首席全球策略师昆西·克罗斯比写道:“任何暗示紧急情况推动其决策的迹象,都将导致美元兑全球主要货币的贬值速度加快;而如果降息的理由是通胀放缓的速度表明继续维持较高利率已不再合理,这将防止美元进一步明显下跌。”

在美联储会议临近之际,美元正在走弱。根据道琼斯市场数据,衡量美元兑其他主要货币的ICE美元指数周一下跌0.3%,至约100.77,接近今年的最低水平。

比特币下跌 3.2% 至 57,871.71 美元,以太币下跌 3.8% 至 2,274.89 美元。

西德克萨斯中质原油上涨 2.6% 至每桶 70.45 美元。

现货金上涨0.2%至每盎司2,582.23美元。