在经历了标普500指数18个月来最糟糕的一周后,周一迎来了三周以来表现最好的一天,尽管几乎没有新的消息。

这表明,利率和政治的不确定性,可能会在接下来的几个月中继续让市场保持波动。

根据高盛数据,此前一个月全球94%的股票指数至少回撤5%。

高盛的策略师,领衔的克里斯蒂安·穆勒-格里斯曼表示:“对于投资者来说,现在的问题是,牛市是否会以同样高的风险调整回报率恢复,还是前方会更加波动,且股市回撤的风险更大。”

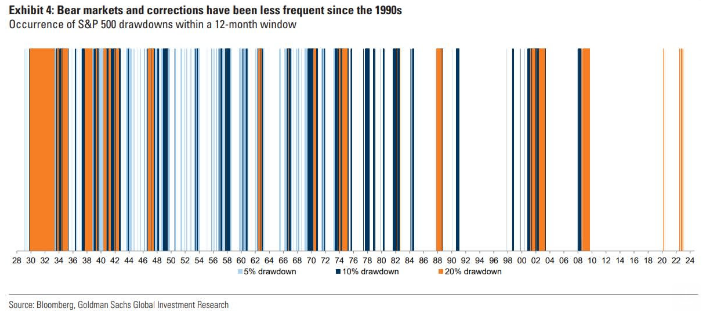

当然,很难猜这个问题的答案,但高盛团队研究了股市下跌的经验。他们发现,自1928年以来,标普500指数至少经历了22次熊市,每四到五年就会出现一次至少20%的回撤。自1973年以来,在美国,每12个月的滚动期间内,发生10%至20%回撤的频率为15%,而在美国以外地区的发生频率更高。

在这些10%-20%的回撤期间,平均从高点到低点的跌幅为13%,持续四个月。

自20世纪90年代以来,这些回撤变得不那么频繁了。

自20世纪90年代以来,这些回撤变得不那么频繁了。

回调之后是否应买入?

这取决于时间阶段。自2010年以来,回调后买入是有回报的;但如果回溯到1990年,回报则不那么明显。

“股市回调后,由于估值下降,市场情绪和仓位变得更加悲观,通常会出现更好的不对称性,但宏观和市场条件往往有进一步恶化的风险。股市回调也可能导致金融条件收紧,从而进一步拖累宏观动能。”分析师们表示。

那么现在呢?

高盛团队开发了一个模型,利用包括领先经济指标、ISM制造业指数、动量、波动性、通胀和估值在内的多种变量进行分析。虽然模型的表现并不算特别出色——与实际回撤的相关性仅为0.2(满分是1),但当数值超过30%时,确实预测到了回撤,目前模型的值并不高,仅为20%。

至于投资组合,他们指出,60/40的股票/债券策略再次表现良好,这在当前市场对经济增长的担忧背景下是合理的,尤其是在经历了一段通胀高企的时期后,债券的表现较好。

“我们认为,这次股债负相关的情况更有可能持续下去。”他们表示。

不过,鉴于市场已经反映了美联储激进的货币宽松预期,并且美国大选后的再通胀政策风险也在增加,他们认为投资者可以找到比只依赖债券更好的选择。

他们推荐黄金、日元和瑞士法郎来增加多元化投资。

在股票市场部分,他们看好防御性股票,尤其提到了英国富时100指数。(市场观察)