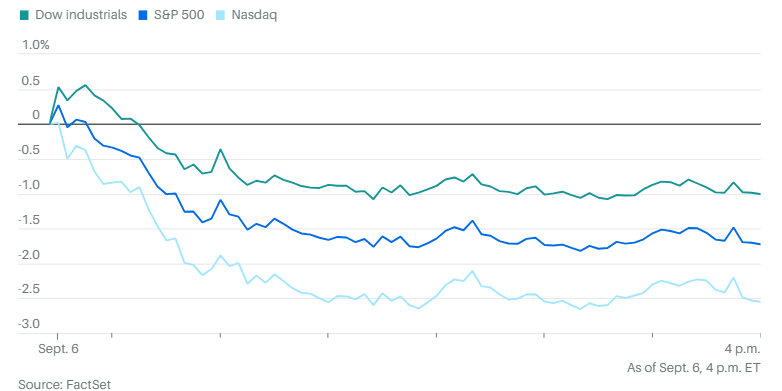

周五的美国就业报告描绘了一幅模糊的劳动力市场图景,股市在开盘时有所上涨,但并未持续太久,主要股指随后全线暴跌。道琼斯工业平均指数下跌约410点,跌幅1%;标准普尔500指数下跌1.7%;纳斯达克综合指数下跌2.6%。纳斯达克 100指数下跌 2.7%。

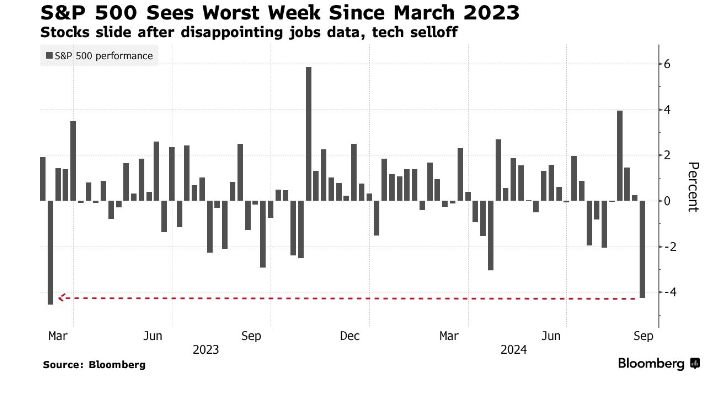

本周只有四天,但是对于投资者来说仍然是漫长的一周。标准普尔500指数本周下跌4.25%,创下自2023年3月10日以来的最差单周表现。道琼斯指数下跌2.9%,也是自2023年3月10日以来的最差单周表现。纳斯达克指数下跌5.8%,是自2022年1月21日以来最差的一周。

博通周五暴跌10%,拖累纳指走低,并荣登标准普尔 500 指数中表现最差股票榜首,此前收入预测低于分析师的预期。

英伟达的股票也遭到抛售,下跌4%。创下两年来最差的单周表现。英伟达本周股价已下跌14.4%,成为自2022年9月2日当周16.1%跌幅以来的最大单周跌幅。

整体来看,芯片行业似乎正处于“泥潭之中”,即便未来几周会有一系列更好的“软着陆”宏观数据。瑞穗证券的分析师乔丹·克莱恩在周五开盘前的报告中指出,短期内芯片股会先下跌,然后才可能反弹。

与房屋建筑行业相关的股票交易所交易基金(ETF)上涨,iShares美国房屋建筑ETF上涨0.5%,而SPDR标准普尔房屋建筑ETF上涨0.1%。

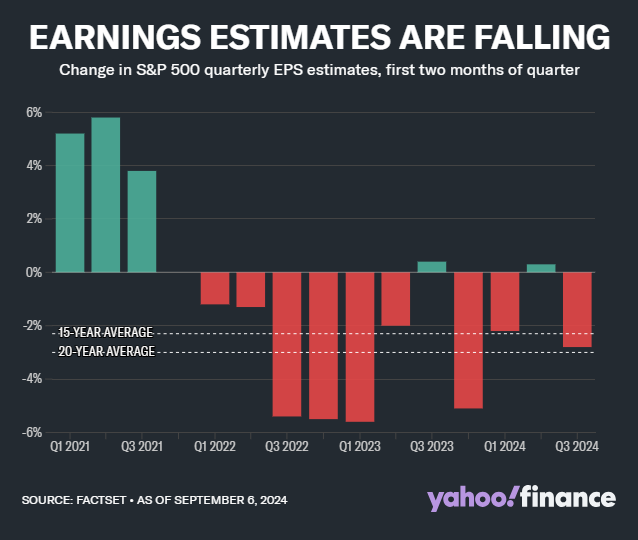

根据FactSet的数据,分析师在7月和8月将本季度的企业盈利预期下调了2.8%。分析师通常会随着季度的进展逐渐下调盈利预期。而目前的下调幅度处于过去20年平均范围的中间水平。然而,与上一季度相比,这标志着市场情绪的转变。上季度,分析师在季度的前两个月实际上上调了预期。

花旗美国股票策略师斯科特·克罗内特在周五给客户的一份报告中写道:“除了华丽七雄外,2024年和2025年每股收益的预期修正虽然不算令人振奋,但至少保持稳定。”

尽管对像克罗内特这样的宏观策略师来说,这一趋势尚不算什么麻烦,但对明年股票基本面的稳健性构成的轻微冲击值得关注,尤其是在第三季度财报季即将到来之际。

8月的就业报告虽不如预期热烈,但也没有引发对经济的恐慌。但是华尔街普遍感到不安,担心美联储能否如预期那样在不引发经济衰退的情况下成功抑制通胀。

根据芝商所的美联储观察工具,降息0.5的预期一度飙升,但随后从周四的40%降至30%。市场参与者目前正在讨论这是否是美联储的正确决策。

债券收益率波动较大,但2年期收益率首次低于10年期收益率,这是自2022年7月以来首次收益率曲线不再倒挂。

根据Evercore的克里希纳·古哈的观点,美联储理事的言论,表明在9月开始降息25个基点的倾向,并准备在11月或任何后续会议上加速至50个基点降息,若就业风险增加的话。

“这并不是最糟糕的做法,”古哈说道,“但在我们看来,这在风险管理方面仍然不够前瞻,因此对市场来说不利于风险。”

尽管美联储主席鲍威尔曾表示,美联储不希望劳动力市场进一步降温,但Strategas的唐·里斯米勒指出,数据正朝这个方向发展。

“美联储应在9月降息50个基点,”他表示,“目前他们看起来已落后于形势。”

在关于美联储降息幅度的讨论中,BMO资本市场的伊恩·林根指出,“我们意识到”,市场正为基于8月通胀形势的“紧张局面”做准备——尽管在当前的经济周期阶段,官员们无疑会更重视就业数据。

“也许这将更像是一场临场决策?无论如何,许多人已经放弃观望,随着辩论进入加时,他们将坐在场边。毋庸置疑,美联储正逐步消耗时间,终点利率的降息已在起跑线上。鲍威尔需要一记重击才能稳稳落地,”他写道。

富国银行投资研究所的斯科特·雷恩表示:“市场已经开始关注美联储将放松政策的幅度以及经济放缓的速度。预计短期内市场将会出现波动。”

TS Lombard的史蒂文·布利茨表示:“8月的就业数据继续描绘出一个走向终点、接近转折点的经济形势。是否会转向衰退,或者是某种不算很负面的结果,取决于美联储如何积极应对当前的负面势头。美联储会加息25个基点还是50个基点?”

原油期货价格下跌约8%,全球基准布伦特原油结算价降至自2021年12月以来的最低水平,因需求担忧加剧。11月布伦特原油在欧洲洲际交易所下跌1.63美元,跌幅2.2%,收于每桶71.06美元,这是自2021年12月3日以来的最低前月合约结算价。本周下跌了7.6%。

10月西德克萨斯中质原油在纽约商品交易所下跌1.48美元,跌幅2.1%,收于每桶67.67美元,这是自2023年6月以来的最低价格,本周下跌了8%。

比特币下跌 4.5% 至 53,530.88 美元,以太币下跌 6.1% 至 2,223.33 美元。

现货金下跌0.8%至每盎司2,495.77美元。