华尔街日报的报道说,有很多让人感到尴尬的亏钱方式,但如果你赌对了主导市场的主题,并在合适的时机投资,却仍然亏损,那才是真是让人伤心。

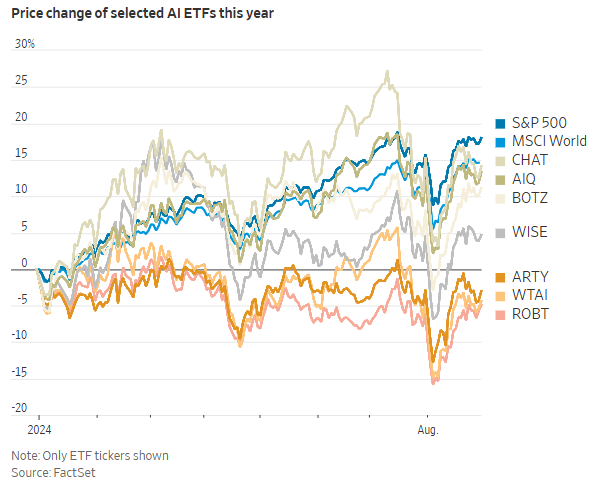

不幸的是,今年有三只与人工智能相关的交易所交易基金(ETF)的投资者,就遇到了这种情况。这些基金在今年都亏了钱,而其他人工智能主题的ETF表现,也落后于标准普尔500指数和MSCI全球指数。

这还是在上周投资者开始质疑人工智能相关公司股价过高之前之前。

人工智能基金的糟糕表现,应当成为主题ETF投资爱好的警示,这些ETF几乎覆盖了你能想到的所有主题,包括加州碳排放许可(今年下跌15%)、中国云计算(下跌21%)和宠物护理(上涨10%)。

简单来说:你可能无法得到想要的结果,可能在错误的时机买入,而且长期持有也会很困难。

讽刺的是,英伟达的成功让一些人工智能基金更难超越更广泛的市场。使用基金的部分目的是为了分散投资,所以许多基金会平等分配持股或限制单只股票的最大持股比例。由于英伟达在标准普尔500指数中的占比超过6%,这导致一些人工智能基金对这只最大人工智能股票的持仓,比普通指数基金还要少。

这种问题影响了今年的三只“输家”基金。First Trust价值4.57亿美元的AI与机器人基金,仅将0.8%的资金投入了英伟达,只略高于网络安全公司黑莓的持仓一半。

WisdomTree的2.13亿美元AI与创新基金,对每只股票的持仓量相同,因此在英伟达上的持仓仅为3%。

贝莱德的6.1亿美元iShares未来AI与科技基金,在三周前进行了调整,从原来还采用等权重策略转变为基于市值的指数基金,对英伟达的持仓比例有所增加。

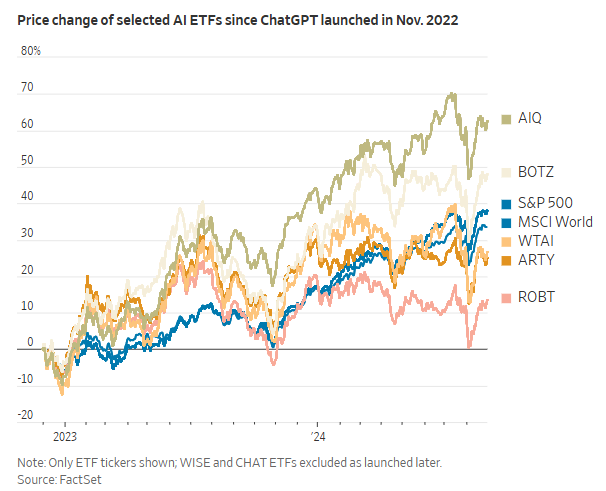

结果是,今年表现最好的和最差的人工智能ETF之间,存在20个百分点的差距。自2022年11月ChatGPT点燃了人工智能股票的热潮以来,这些ETF之间的差距甚至超过了60个百分点。尽管自那时以来,这些ETF的表现都在上升。

市场最近对等权重持股策略进行了惩罚,奖励了在最大股票上持有大量股份的基金。

贝莱德美国主题与主动管理ETF负责人杰伊·雅各布斯表示,当一个主题具有“赢家通吃”的特征时,按市值加权是最好的选择,他认为生成式AI就是这样。当公司的AI基金包括机器人时,分散在更多彼此不竞争的股票上,因此平等持股更有意义。

对投资者来说,情况并不简单。Global X采取了相反的方法,他们有两个20亿美元以上的AI基金, AIQ和BOTZ。BOTZ只购买专注于AI和机器人的股票,但持有较大的头寸。AIQ则更广泛地投资于AI和科技,每次重新平衡时对最大持仓设定3%的上限,这使得在英伟达上的持仓远低于BOTZ的8%上限。

不过,AIQ今年仍然超越了BOTZ。

基本教训:选择主题基金很难,不仅取决于运气,还需要仔细阅读基金的文件。更高级的教训是,选择主题本身就很难,或者坚持下去也很难。

有三个问题,第一个问题是,定义主题很难。

英伟达出现在反“觉醒”的YALL ETF中,这个基金的价值观是专为“敬畏上帝、挥舞国旗的保守派”设计。素食主义、性别多样性和气候行动主提的ETF也持有英伟达。显然,英伟达受益于人工智能前景,但计算机游戏和比特币ETF中更不能忽略这个公司,因为这些领域是其芯片最初的应用场景。

第二个问题是,把握主题的时机更难。

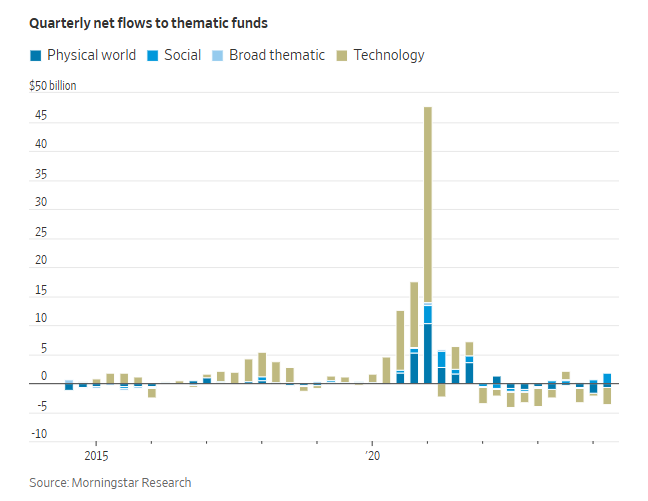

太早进入市场,可能没有股票可以买。等到基金推出时,往往主题已经广为人知且价格过高,因为通常在泡沫和牛市后期会有大量的基金推出。

“这些基金的设计很时髦,”晨星高级研究员肯尼斯·拉蒙特说。“他们利用我们最糟糕的直觉,因为我们是叙事驱动的生物。”

最近的一个例子是在 2020 年底和 2021 年初泡沫期间,推出的一大批清洁能源和早期科技 ETF。从那时起,随着价格的调整,表现一直很糟糕,许多 ETF 价格减半或更糟。

不同主题之间的糟糕时机很常见:根据俄亥俄州立大学的 Itzhak Ben-David 教授和三位学者去年的一篇论文,由于推出时机不佳,所谓的“专业”ETF 在前五年平均每年损失 6%。

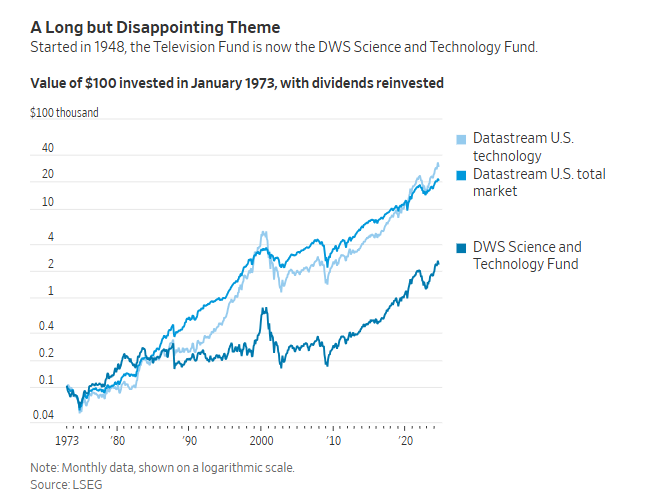

第三个问题更常见,长期投资难以坚持。基金经理推崇主题投资的目标是长期持有,直到主题见效。但即使是那些真正想长期投资主题的投资者,也往往很难坚持下去,因为许多基金在失去市场关注度后被关闭、合并或改变策略。

上世纪90年代末的互联网基金,在网络泡沫破裂后消失殆尽,只有少数基金熬过了这段时间,见证了十年后互联网主题的繁荣。而根据拉蒙特的说法,自2021年Facebook更名为Meta Platforms后推出的50只“元宇宙”基金中,已有六只关闭。

最早的主题基金之一,DWS科技基金,最初成立于1948年,名为电视基金,后来加入了电子产品,并至少更换了四次名称。只能追溯到1973年的数据,但自那以后,表现远远落后于市场,尽管电视、电子产品、科学和现在的科技都经历了黄金时代。

是的,这基金也有很多英伟达的股票。

因此,最起码,不要仅仅根据基金的名称来购买,还要看持仓、跟踪的指数及结构,并考虑是否真的符合预期。然后再思考一下这个主题是否已经变得过于昂贵。

当某个主题开始流行且价格过高时,通常是卖出的好时机(或是推出基金的好时机)。但最重要的是,看一下费用,主题基金通常会比市场指数基金高出许多倍。

而糟糕的历史表明,对于大多数人来说,这样的费用并不值。