温克坚在新新默存公号上的文章指出,中国人民银行正在使用人民币汇率掉期调控汇率,这一点很少有人注意到。

本文要告诉大家的,是央行不为人注意的一根魔杖:人民币汇率掉期。

笔者在《外资为何青睐中国债券》中提到,人民币汇率掉期点的变化衍生出了外资逆向套息交易的机会,外资买入中国债券的同时进行汇率掉期,债券的人民币利率加上汇率掉期隐含的人民币升值收益之和高于美债利率。

众所周知,央行政策工具箱琳琅满目,各有作用,其中公众比较熟悉的包括利率政策、存款准备金、公开市场操作、再贷款与再贴现,窗口指导、短期流动性调节工具(SLO)、中期借贷便利(MLF)等等等等。

央行政策工具箱里也有专门针对汇率的系列工具,其中包括中间价形成机制,盯住一揽子货币,逆周期因子等等。相对而言,涉及汇率的系列政策工具都比较不透明,逆周期因子就是典型。而人民币汇率掉期,可能是一个不太为人瞩目但却很重要的政策工具。

人民币汇率掉期点如何形成,有什么后果?让我们来做个简单考察。

人民币外汇掉期交易由中国人民银行于2006年4月24日推出,目的是为了进一步完善人民币汇率定价机制,为市场参与者提供汇率风险管理工具。经过十多年发展,这一交易市场快速发展,交易量方面,2023年人民币外汇掉期交易量达20.62万亿美元。

汇率掉期是银行与企业约定在两个交割日期,以不同的汇率进行金额相同、方向相反的两次本外币交换。远期汇率与即期汇率之差成为掉期点,远期掉期点为正,意味着人民币贬值。远期掉期点为负,意味着人民币升值。比如2024年8月17日,即期汇率收盘价为7.1325, 1年期美元兑人民币掉期点为-23260点,对应远期汇率为6.9099.

美元人民币汇率掉期更具体操作流程可以分为:

近端结汇(卖出美元买入人民币)/远端购汇(买入美元卖出人民币)

或者:

近端购汇(买入美元卖出人民币)/远端结汇 (卖出美元买入人民币)

如果市场预期存在人民币贬值趋势,那么市场主体会采取减少近期结汇意愿,增加近端购汇策略,增持美元,增加远期结汇需求,导致现阶段银行结售汇逆差,短期美元流动性承压。汇率掉期点向上。

如果市场预期存在人民币升值趋势,那么市场主体会增加近端结汇意愿,减少近期购汇需求,增持人民币,增加远期购汇需求,导致现阶段银行结售汇顺差,短期美元流动性增加。汇率掉期点向下。

根据利率平价理论,汇率掉期价格反映的是两个币种的利率差异,美元对人民币外汇掉期是市场上中美资金之间的利差。美元人民币外汇掉期交易,主要基于美元和人民币利差和升值或贬值预期,交易主体通过外汇掉期交易,可以获得套利收益,可以管理和对冲外汇风险。

在浮动汇率状态和资本自由流动条件下,不同币种之间的利差和市场预期, 通过汇率掉期交易得到表达和实现,汇率在接近均衡点来回摆动。

需要指出的是,市场预期本身是由错综复杂的因素和机制构成的,包括宏观经济形势,特定行业比如房地产行业起落,地缘政治风险等等,都会影响市场预期。很自然的是,不同市场主体对汇率变动趋势的判断是分化的,有的可能认为人民币会升值,有的可能认为人民币会贬值,由此形成了关于汇率掉期点的不同定价。

市场主体之间——尤其是银行和企业之间,就外汇掉期点,会根据各自理解,形成风险定价。外汇掉期交易不会遵从单一掉期点展开,这种错落分立的判断,彼此之间形成一定对冲,成为市场内在均衡机制。

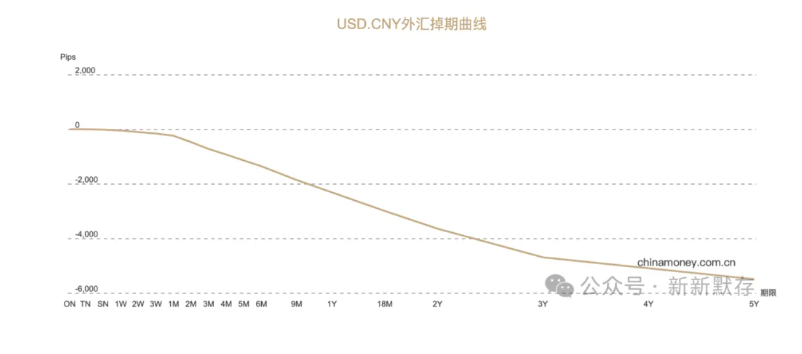

然而在中国金融体系下,由于不存在清洁浮动(编者按:即自由浮动),加上严格的资本管制,市场主体之间无法自主交易外汇,只是央行通过中国外汇交易中心,通过银行同业拆借中心,给出了汇率掉期定价指引。比如2024年8月21日,美元人民币3个月掉期点是-715.80, 6个月掉期点是-1369,3年期掉期点是-4672.50。

央行公布的这种掉期点分布状态,可能预判了中国经济发展前景,未来若干年的经常账户顺差,以及中美基础利率的变化,综合了各种影响因子,或许有一定的理性基础。但在市场中,没有人或机构是全知全觉的,对未来汇率变化,央行依然面临其理性不足以及理性不及的问题,从一些立场接近央行的学者含糊其辞的阐述来看,他们也承认,掉期点主要受到逆周期工具影响。

央行通过逆周期工具对人民币汇率掉期的这种逆表达,会带来符合其意图的后果,也会带来非预期后果。

在2022-2023年以来中美基础利差扩大,市场预期人民币贬值的情况下,央行通过外汇掉期点的设置明确向市场传递人民币升值的信号,这是央行稳定汇率职责的体现,央行需要确保人民币汇率双向浮动,在合理均衡水平上保持基本稳定。

外汇掉期点一旦确立,就会刺激相对应的交易,美元对人民币掉期点为负,意味着相同的人民币资产在未来远端可以兑换更多的更多,近结远购的操作可以获得掉期收益, 会鼓励市场主体增加近端结汇,减少近端购汇,增持人民币资产。

根据外管局披露的截止4月底的数据,境内银行代客外汇掉期交易显著增长。近端换出外汇,远端购入外汇 2024年前4月月均成交量为536.0亿美元,较2023年月均成交量269.3亿美元增长近一倍。

和本人《外资为何青睐中国债券》短文里要表达的意思是一致,在外汇储备流动性承压的背景下,外汇掉期点就像是一根魔杖,可以引导结汇意愿,吸引外资增持人民币债券,央行的这种操作,客观上增加了外汇流动性,这肯定是央行干预外汇掉期点的初衷之一。(编者按:通俗说就是用远水解近渴,吸引外资现在来购买人民币债券,以增加当下的外汇流动性,毕竟A股、房地产以及其它人民币资产现在都不太能吸引外资流入。)

事实上,为了吸引外资,增加短期外汇流动性,2023年,银行间外汇市场闭市时间从23:30延长到凌晨3:00, 目的就是便利欧美金融机构参与中国外汇市场。无利不起早,在这变成了有利就晚睡。

可如此这般操作,本是市场主体化解汇率波动风险工具的外汇掉期,事实上却变成了央行管理外汇流动性和稳定汇率的工具。这种变化,势必导致一些非意图后果。其中之一是,央行可能成为市场的最终交易对手。

本人在《举债的艺术》《中东土豪500亿》短文中,提到过包括银行在内的各种高信用等级金融机构在境外市场进行融资,肯定可以增加外汇流动性,但这些机构毕竟还是商业机构为主,而对商业银行来说,肯定需要某种策略化解这种融资模式所包含的汇率波动风险,外汇掉期交易正是其中一种策略。除了银行和银行之间的汇率掉期交易,商业银行必然会通过和央行的交易,来转移汇率波动风险,这样一来,央行就成为市场终极的交易对手,而央行具备的印钞功能则使其有可能承担这种压力。

这个判断和官方公布的数据信息一致,2023年,中国外汇市场外汇和货币掉期交易总额为210340.73亿美元,主要在银行间进行交易,占比达到97%以上,银行对客户市场的交易占比极小。

另外一个非意图后果是,央行通过外汇掉期化解了当下外汇流动性风险,稳定了汇率,但却需要承担远期市场的购汇压力,等于是把外汇流动性压力和汇率调整的压力推迟到未来。央行的如意算盘或许是,随着未来经济恢复良好增长,美联储进入降息通道,国际收支状况会显著改善。到那时,可以化解上述压力。

决策者当然也知道,未来充满不确定性,但无论如何,化解当下压力具有优先性。

央行通过外汇掉期进行的这种精深设计,也可以部分解释近期人民币汇率为何快速飙升。因为无论离岸人民币汇率,在岸人民币汇率,还是无本金交割远期外汇(NDF),央行都具有最终定价权。在美联储降息预期明确,美元指数走弱之际,通过拉升人民币汇率,一来可以打击套息交易的人民币空头,二来可以再次确定人民币升值的信号,而这和外汇掉期点所显示的信号一致。在中国这样的国家,信号与信号必须保持一致。

可以说,到目前为止,在和汇率相关的各种力量角力过程,央行依然暂时占据上风,有效形塑着外汇市场。但未来怎么来,到延后的压力注定降临的那天,作为市场终极交易对手的央行,是否还能像今天这样有力量?答案尚悬在空中。