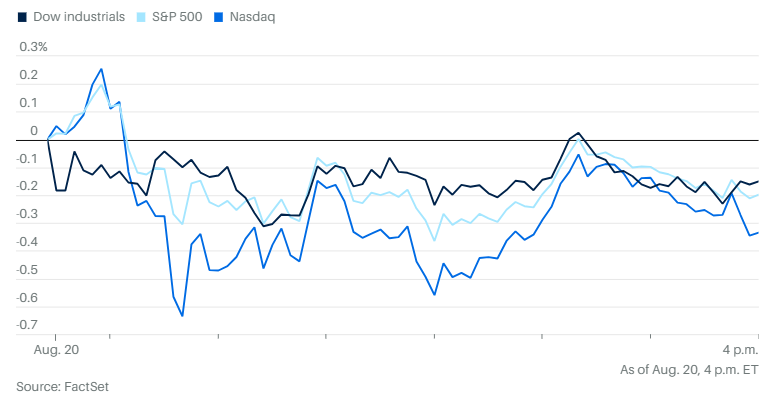

美股连涨暂停。标准普尔500指数下跌0.2%,纳斯达克综合指数下跌0.3%,都结束了连续八个交易日的上涨。道琼斯指数下跌62点,跌幅为0.2%,连续五天的涨势也告一段落。罗素2000下跌1.17%。

表现最差的板块是能源,原油价格连续第三天下跌,引发能源板块的抛售。必需消费品和医疗保健板块则表现突出。

波音公司领跌。美国银行暴跌。

英伟达公司领跌大型股,但是已经在六天内上涨了近 25%。

网络安全公司 Palo Alto Networks 财报显示,调整后收益和收入超过分析师预期,成为标准普尔 500 指数中表现最好的股票

礼来公司宣布初步数据,显示公司的减肥药显著降低了糖尿病发展风险,公司股价上涨。

Lowe’s股价下跌,公司在财报中下调了年度利润和销售预测。和家得宝一样,消费者对大额购买的需求减弱,对两家公司的业绩造成了压力。

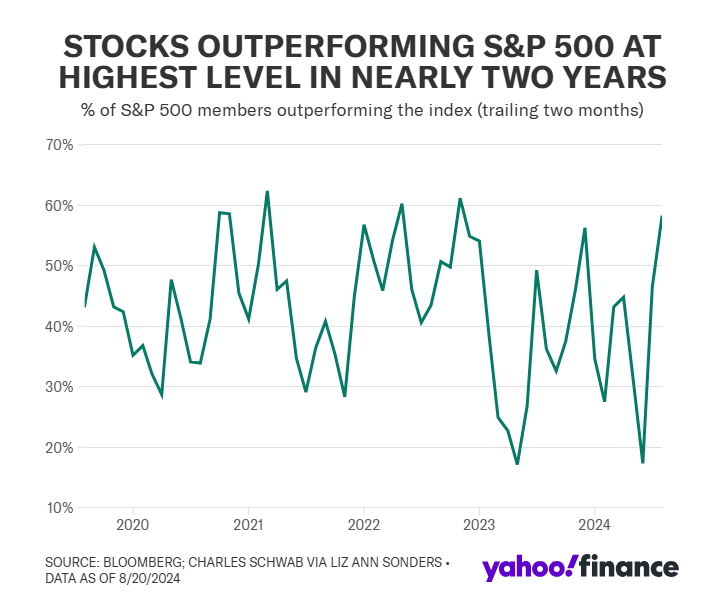

虽然人工智能交易一直引领市场,但是市场广度似乎已经扩大。虽然 标准普尔500指数今年上涨了近18%,超过了等权重指数今年近9%。

标准普尔500指数等权重版本受大型科技公司走势的影响,小于市值加权标准普尔指数,也已经创下历史新高。包括公用事业 、必需消费品 和医疗保健在内的行业目前处于 52 周高点,而金融板块目前处于创纪录水平。

“在我们看来,这是一次非常健康的反弹,”摩根大通美国股票策略师艾比·尤德说。“广度是自去年夏天以来最好的。”

“现实情况是,在牛市中,所有行业通常会上涨,”嘉信理财高级投资策略师凯文戈登表示。今年7月,戈登指出,标准普尔500指数指数连续两个月跑赢指数的公司数量已降至历史最低点,从那时起,情况完全颠倒过来。截至周一收盘,标准普尔500指数中约58%的成分股跑赢指数,这是自2022年11月当前牛市开始时以来的最大幅度。

“这种趋势更为重要,”戈登说。“从这些指标来看,情况看起来相对健康。”

与8月初的恐慌性抛售期间出现的“极端负动能”形成鲜明对比,在强劲的资金流入、仓位调整和市场情绪改善的推动下迅速逆转。高盛集团的交易部门最近表示,所谓的趋势交易者已经不再构成阻力。

SlateStone Wealth的肯尼·波尔卡里表示:“动能交易者现在掌控了市场。“随着进入月底,交易量一直在下降,导致市场波动被夸大。我认为最近的反弹就是这种夸大的证据。”

花旗集团的策略师克里斯·蒙塔古领导的团队指出,股市在上周乐观的宏观经济数据发布后,出现了看涨的资金流入。标普500期货新增了近160亿美元的多头头寸,推动仓位回到越来越高的水平。

Miller Tabak的马特·马利表示,市场如果在近期内休整一两天将是健康的。他指出:“没有哪个市场会直线波动。”

Janney Montgomery Scott的丹·万特罗布斯基表示,他预计近期股市将继续保持强劲,但对可能在8月至10月期间出现另一波大调整保持“高度警惕”。

“那么,当一切和每个人都准备好看涨时会发生什么呢?”万特罗布斯基说道。“从时间角度来看,我们正进入一个可能发生流动性事件的窗口期——在我们看来,目前的图表、交易员仓位和市场情绪都非常脆弱。我们嗅到了牛市陷阱的气息,但希望是错的。”

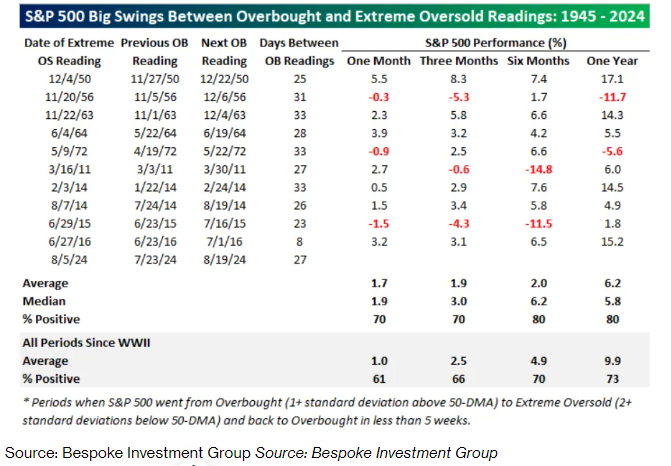

据Bespoke投资集团称,在7月23日标普500指数最后一次收于超买水平后,迅速下跌并在短短13个自然日内进入“极端”超卖区域。不过,正如标普500迅速进入极端超卖区一样,几乎同样快地反弹回到超买水平。

“市场通常是慢慢上涨,迅速下跌,但在这种情况下,市场就像是坐电梯一样,升降都很快!”Bespoke的策略师们说道。自二战以来,只有10个时期标普500在不到五周的时间内从超卖水平跌至极端超卖水平,再反弹回到超买水平。

高盛集团的斯科特·鲁布纳在周一的一份报告中表示,动能交易者和公司回购激增将在未来四周推动美国股市上涨。鲁布纳(他之前正确预测了夏末的回调,在6月下旬建议在7月4日后削减对美国股票的投资敞口)在报告中表示他已转向战术性看涨,认为当前的市场仓位和资金流动“将作为顺风推动市场上涨,因为卖家已经弹尽粮绝。”

瑞银全球财富管理的杰森·德拉霍表示:“强劲的价格动能和过去一个月内的剧烈快速反,是现代金融市场的特征,而不是缺陷。这源于美联储的巨大市场影响力、宏观经济不确定性、投资者的群体行为,以及越来越多使用指数挂钩产品来管理仓位。”

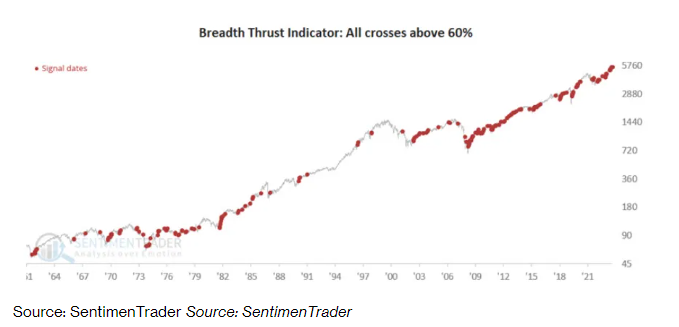

据SentimenTrader的杰伊·凯佩尔称,用于识别市场动能的技术指标——纽约证券交易所Zweig广度推力(Zweig Breadth Thrust,用于识别股市动能的强度和可能的市场趋势反转。指标基于市场广度数据,就是上涨股票的数量与下跌股票的数量之间的比率),继续显示出持续的市场强势。

他指出,真正的“Zweig广度推力”发生在在任何10天内从低于40%(表示市场超卖)上升至超过61.5%(表示市场超买)时。下图显示了该指标每次超过60%的日期,包括所有重叠的信号。最近的信号发生在周一。

2年期美国国债收益率下降至3.999%,而10年期国债收益率下降至3.818%。

市场的关注点将转向明天发布的联邦公开市场委员会7月会议纪要,随后是周四的初请失业金人数数据。如果市场持续平静,美联储主席鲍威尔在周五的杰克逊霍尔演讲中可能会带来一些波动。

Comerica Wealth Management 首席投资官约翰·林奇写道:“一系列积极的经济报告让投资者相信,美联储将能够在经济陷入衰退之前降息。”

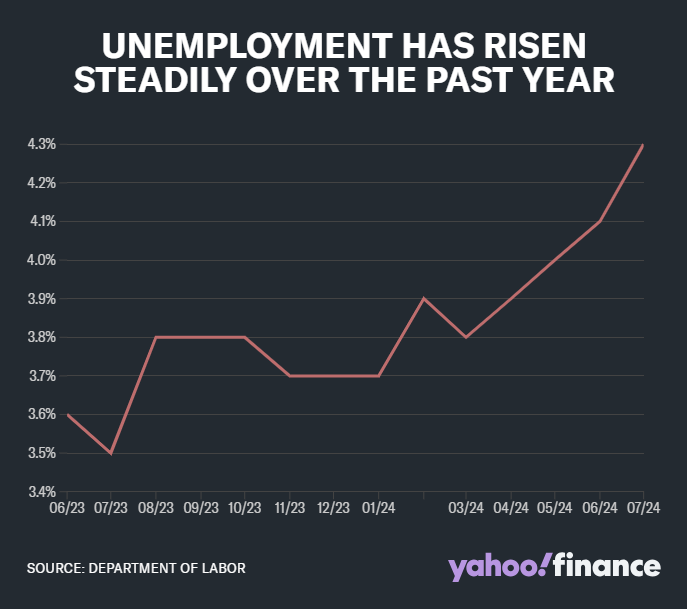

根据纽约联邦储备银行周一公布的一项新调查,未来四个月失业的平均预期可能性达到了调查10年历史上的最高水平,从去年同期的3.9%升至4.4%。

预计跳槽到新雇主的可能性也有所增加,从2023年7月的10.6%上升到上个月的11.6%。更多的受访者也在积极寻找工作,28.4%的受访者表示他们在过去四周一直在寻找新工作,这是自2014年3月以来的最高水平,比2023年7月的19.4%有所增加。

调查还指出,受访者对工资薪酬、非工资福利和晋升机会的满意度下降,正值美联储权衡近期劳动力市场疲软之际,失业率目前为4.3%。

富国银行的经济学家预计,政府将在周三发布的初步基准修正将显示,截止到3月份的一年内,就业增长至少比目前估计的少了60万。而摩根大通则认为下降幅度约为36万,高盛则表示可能会高达100万。

22V Research的创始人丹尼斯·德布希尔表示,“我们猜测今天或上周利率下跌的原因,是对就业数据修正的高度关注。人们似乎认为,大幅向下修正将增加在杰克逊霍尔会议上发出更积极降息信号的可能性。这看起来是合理的。另外,这并不意味着衰退的可能性上升。”

Ameriprise的安东尼·萨格里姆贝内认为,通胀的持续改善、适度但仍然健康的劳动力市场状况,以及指向稳健消费者趋势的经济更新,可能会使美联储在9月开始放心地降低政策利率。

他指出,从货币政策的角度来看,下个月是降息25个基点还是50个基点并不是特别重要。重要的是——也是过去一周多以来投资者没有忽视的,劳动力市场、服务业活动、通胀和消费者的最新动态都指向一个仍然健康的经济环境,但这也为美联储开始放松货币政策提供了空间。

“在我们看来,这就是软着陆的开始。当然,不能保证美联储最终能够成功,但要启动这一过程需要具备一些条件,而现在看起来我们终于具备了这些条件。”他表示。

比特币下跌 0.5% 至 58,805.35 美元,以太币下跌 1.6% 至 2,574.95 美元。

黄金重拾涨势,攀升至每盎司2,520美元以上,再创新高。今年以来,由于地缘政治冲突和降息前景,黄金的价格已上涨超过20%。

西德克萨斯中质原油下跌 0.4% 至每桶 74.05 美元。