市场观察报道,I/O基金的首席科技分析师贝丝·金迪格表示,投资者忽略了人工智能领域的一颗“隐藏的宝石”。

金迪格和她的公司有着预测精准的历史。她在2021年8月预测,到2025,英伟达的估值将超过苹果公司。这个情况前一段还真的发生了,不过现在英伟达还在继续紧追。

在周三发布的与Real Vision的对话中,金迪格谈到了她的另一项预测,即英伟达将在2030年达到10万亿美元的市值。她表示,这意味着到2030年将有超过250%的回报。

金迪格说,尽管英伟达的潜力显然非常强大,但竞争对手AMD的回报可能更高,预计AMD将在2027年前后出现“不错的涨幅”。

但华尔街对此有不同看法。摩根士丹利最近下调了AMD的评级,称投资者对其在AI领域的表现预期过高,而其他人则认为这家科技公司值得更多关注。

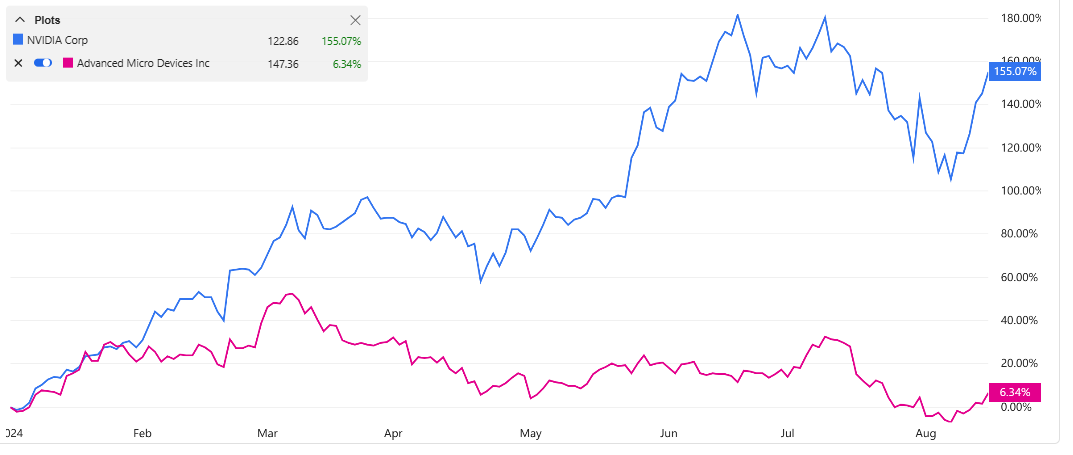

到目前为止,今年英伟达的股价已上涨152%,而AMD仅上涨了8.7%。

金迪格指出了AMD面临的一大障碍——英伟达掌握了98%的GPU市场份额(图形处理单元是已存在一段时间的芯片,现在在机器学习中至关重要),因为领先的CUDA编程平台深受开发者的青睐。

她表示,在这一点上,AMD可以找到自己的“利基市场”,并解释说,AMD的GPU价格大约在10,000到15,000美元之间,而英伟达的价格在30,000到40,000美元之间。这可能吸引一些希望节省开支的大型科技公司,尽管有些公司可能别无选择只能选择英伟达。

她希望看到“AMD找到那个利基市场……可能会为那些拥有巨额资本支出的科技公司,提供更低的总体拥有成本,使得他们无论如何都会让自己的工程师与AMD的GPU合作。因为他们已经能够设计定制的硅片,他们绝对可以与AMD的GPU合作。”

这位分析师还提到其他与AI相关的股票,如戴尔。戴尔的股票最近因收益显示出对AI需求的激增而受到冲击,但人们担忧AI服务器的盈利能力不足。

金迪格表示,戴尔是一个“值得密切关注的伟大公司”。

她解释说,戴尔的竞争对手Super Micro(也生产AI服务器)几乎达到了生产能力的上限。

“戴尔是一家非常非常大的公司,尽管他们的利润率较低,但由于其庞大的规模运作,意味着他们拥有更多的现金流,拥有更强的盈利能力……而Super Micro现在需要出去筹集更多的资金,”她说。

而市场对现在需要筹集资金的公司感到敏感,因为人们对任何需要借钱的公司或大公司持谨慎态度。

尽管Super Micro是一家“非常出色”的公司,金迪格表示她去年持有这支股票,但已经关闭了仓位并转向戴尔,“当Super Micro达到生产能力上限后,英伟达或AMD将转向何处?我们的看法是戴尔。”