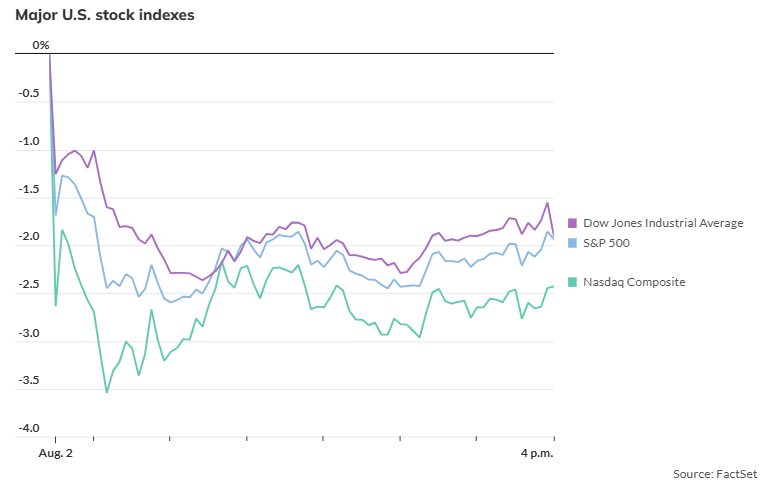

周五,纳斯达克综合指数进入修正区域,显示在疲软的就业报告公布后,股市进入了风险厌恶模式。科技股占主导地位的纳斯达克综合指数下跌 2.4%,收于 16,776 点,低于 16,782.70 点的水平,与 7 月 10 日创纪录的收盘价相比下跌了 10%。标准普尔 500 指数下跌 1.8%。道指下跌 611 点,跌幅为 1.5%。罗素 2000 指数在 7 月份飙升后受到的打击尤为严重,大跌3.52%。

三大股指均录得周跌幅。标准普尔指数和道琼斯指数下跌2%,纳斯达克指数下跌3%。罗素2000指数周下跌约6.8%。

全球芯片股下跌。亚马逊在人工智能方面的巨额支出并没有帮助。金融时报报道说,对冲基金埃利奥特管理公司向客户发送了一份说明,称英伟达处于“泡沫之地”,人工智能背后的技术“被过度炒作,许多应用还没有准备好迎接。

苹果是相对的赢家,上涨不到1%,此前公司公布了iPhone销售下滑,但收益却超过了预期。

英伟达盘中一度大跌超6%,后有所回升,收盘时下跌1.78%。

英特尔下跌26%。亚马逊下跌8.8%,股价15个月来首次跌破200天移动平均线。

华尔街主要银行在下午大幅下跌,花旗集团的股价下跌超过7%。高盛下跌6%,成为道琼斯工业平均指数下午交易中表现最差的股票之一。富国银行、摩根士丹利、美国银行和摩根大通一个不少的下跌在5%左右。

格兰维尤信托公司首席投资官比尔·斯通说:“这是一个惊人的逆转,就像我们撞上了一堵砖墙。我们曾有过一波直线上涨,但这种情况不会永远持续下去,尤其是在预期如此之高的情况下。你显然不能只持有科技股;你需要接触一些防御性更强的领域。”

就业报告显示,美国上个月增加了114,000个职位,远低于预期,而失业率则有所上升。数据刺激了政府债券的抢购,基准收益率进一步跌至4%以下。2 年期国债收益率跌至 3.87%,为 2023 年 5 月 4 日以来的最低水平。10 年期国债收益率跌至 3.795%,为 2020 年 3 月 6 日以来的最低水平,跌幅惊人,凸显了对经济增长的担忧。

股市暴跌之前,股市曾一度大涨,部分原因是人们押注“经济软着陆”将继续推动经济发展。尽管美联储已经成功抑制了通胀,但最新的就业数据可能让官员们有理由相信,他们的政策正在过度冷却劳动力市场。

根据 CME FedWatch Tool 的数据,美联储基金期货显示9 月份降息 50 个基点的可能性为 73.5%。当然,今年大部分时间期货价格都是错的,所以要谨慎对待。

富国银行投资研究所的斯科特·雷恩 认为,市场注意力已从“美联储何时以及放松多少政策”,转向“经济增长看似正在大幅放缓,而美联储的政策落后于形势”的思维模式。

Key Wealth 的乔治·马特约表示:“美联储必须密切关注这一问题。事实上,经济仍在扩张,就业岗位仍在增加,因此我们认为,经济衰退即将来临的说法有些言过其实。但经济环境正在迅速变化,美联储应该关注下行风险。”

“最大的问题是:我们是否正在滑入衰退?还是经济只是遇到了困难?”卡森集团的瑞安·德特里克说。“我们认为我们仍将避免衰退——但风险正在上升。”

Janus Henderson Investors 的拉拉·卡斯尔顿说,“软着陆论调”现在正转向“对硬着陆的担忧”。尽管对政策失误的担忧正在加剧,但她认为,鉴于其他数据点仍显示经济具有韧性,一次负面失误不应导致过度反应。

“股票抛售应被视为正常反应,尤其是考虑到市场许多领域的估值较高,”她说。“这提醒投资者要关注公司未来的收益。”

美国银行的迈克尔哈特内特表示,当美联储首次降息时,股市可能会下跌,因为这一转变将出现在数据预示美国经济将“硬着陆”而非“软着陆”之际。

他在一份报告中写道,自 1970 年以来,美联储开始实施宽松政策以来,为应对经济低迷而采取的降息措施对股票不利,对债券有利,并列举了七个例子来证明这种模式。哈特内特表示:“2024 年的一个非常重要的区别,是风险资产在多大程度上领先于美联储降息。”

日本日经225指数下跌近6%,这是自新冠疫情爆发以来最糟糕的一天。

美元下跌 0.7%。

比特币下跌 3.2% 至 62,592.26 美元,以太币下跌 4.9% 至 3,011.61 美元。

西德克萨斯中质原油下跌 3.1% 至每桶 73.97 美元。

现货金下跌0.4%至每盎司2,436.77美元。