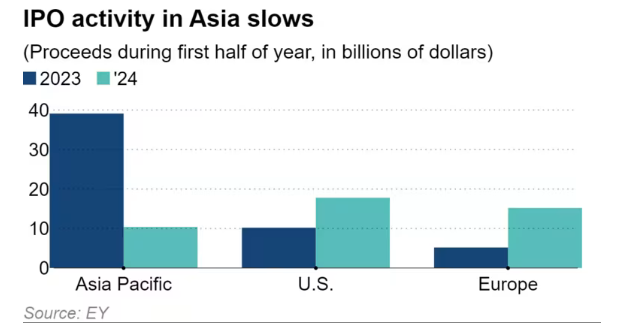

据日经报道,今年迄今为止,亚洲证券交易所首次公开募股的价值较去年下降了三分之二以上,落后于美国和欧洲,而美国和欧洲在长期低迷后正显示出复苏迹象。

尽管经济持续放缓,分析师表示,亚洲地区今年余下时间的前景“看起来充满希望”,香港可能会恢复首次公开募股,印度也有望达成多项大型交易。

安永会计师事务所的最新数据显示,除印度外,亚太地区的IPO落后于世界其他地区,截至6月17日,仅有216家公司上市,较去年同期下降43%。募集资金暴跌73%,至104亿美元。

安永全球IPO负责人George Chan表示:“亚太地区曾经是IPO的热点地区,但如今市场情绪却因一系列不利因素而受到打击。这些因素包括地缘政治紧张局势、经济放缓以及该地区利率上升等。”

相比之下,欧洲市场的新上市数量增长了10%,达到69家,融资额为152亿美元,增长196%。美国市场有80笔交易,融资额为178亿美元,分别增长27%和75%。

在亚洲,中国大陆是最大的输家之一,仅44家新上市公司,下降75%,融资额暴跌85%,至46亿美元。

东南亚的IPO也表现不佳,交易量和融资额分别下滑23%和60%。

根据伦敦证券交易所集团的数据,亚洲(不包括印度)最大的IPO,是中国的茶百道,公司于4月份在香港证券交易所筹集了3.13亿美元,但股票在港交所上市首日下跌了27%,这是自11月以来香港最大的IPO。

茶百道惨淡的上市首日交易,凸显了香港在2023年首次公开募股收益跌至20年低点后,在恢复投资者信心方面面临的挑战。

阿里巴巴控股的物流部门菜鸟智能物流网络,是今年最受期待的IPO之一,公司希望至少筹集10亿美元。然而,阿里巴巴出人意料地在3月份宣布取消菜鸟在香港证券交易所的计划上市。

由于中国经济动荡,监管环境不明朗,一些亚洲公司最引人注目的IPO发生在亚洲以外地区。吉利控股集团旗下的高端品牌 Zeekr 智能科技,于5月在纽约证券交易所上市,在首个交易日上涨超过34%,成为近三年来美国最大的中国公司新股上市。公司通过首次公开募股筹集了4.41亿美元。

展望未来,安永表示香港“有复苏迹象”,过去三个月恒生指数上涨超过7%。安永指出,在旨在鼓励早期科技公司上市以及中国监管机构支持香港上市的政策推动下,目前有100多家公司准备上市,其中包括一些大型公司。

得益于强劲的经济增长和中国市场的不确定性,印度IPO市场逆势上扬,以151宗IPO交易位居全球榜首,占全球总数的27%,但融资额仅为47亿美元,次于美国。

安永指出,印度“正在利用全球紧张局势和贸易争端刺激经济发展”,从而推动IPO活动。现代汽车印度公司将于今年晚些时候进行30亿美元的IPO,这将成为该国有史以来规模最大的IPO。如果成功,这将成为今年全球最大的股票上市之一。

报告指出:“印度宏观经济环境的持续向好,应有助于确保IPO前景持续向好,吸引各类投资者,并促进新企业在公开市场亮相。”