2020年即将进入尾声的时候,人工智能芯片制造商Graphcore在E轮融资2.22亿美元的消息给今年波澜不止的芯片圈投注了新的亮色。

纵观今年的半导体行业,巨型并购和融资高潮迭起,是2015年半导体行业并购洪流之后又一个值得记录的年份。巨头们在强强整合之后,是否意味着巨型交易的空间会大为减少, 2021年的半导体行业又恢复到其低调的状态?

要做AI的马达

Graphcore的这轮融资由安大略省教师退休金计划委员会领投,Baillie Gifford、 Draper Espirit、富达国际和施罗德基金等跟投。在本轮融资后,其估值达27.2亿美元。

就在十个月前,这家位于英国布里斯托、成立四年的公司刚完成了1.5亿美元的D2轮融资,估值19亿美元,既有战略投资者包括了宝马、博世、戴尔、微软、三星等一众行业巨头。

Graphcore的联合创始人尼格尔·图恩和西蒙·诺尔斯是芯片行业的老兵。

两人由Acorn Group的前首席执行官、现任自动驾驶汽车初创公司FiveAI首席执行官的斯坦·博兰德介绍相识,后者和诺尔斯是Element 14的同事,而这家公司在2000年被博通6.4亿美元收购。

2002年,博兰德、诺尔斯和图恩创立了芯片公司Icera,图恩此前曾在电气设备制造商Altera Europe任职。

2011年,他们将这家芯片公司以4.35亿美元的价格卖给了英伟达。

2012年,他们又将创立的Picochip卖给了 Mindspeed。

之后,两人又创立了 XMOS,孵化了Graphcore的雏形。

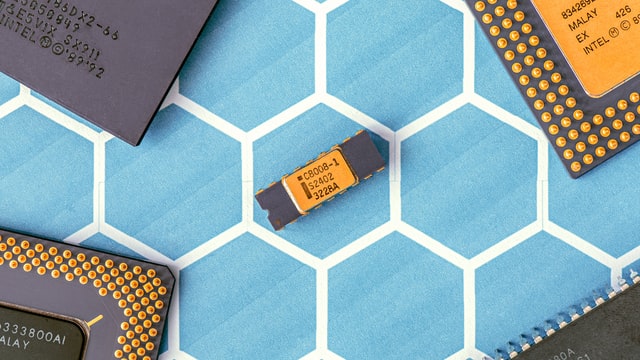

相较传统的GPU(图形处理器),Graphcore的IPU(智能处理器)被视作为迄今为止最复杂的处理器芯片,使得自然语言处理、图像/视频处理等领域得以取得重大进展。 “我们要构建AI的马达,人们利用其可以构建的东西远远超过我们的发动机,我们要做AI的劳斯莱斯喷气发动机,”诺尔斯说。

但这个最初萌生于英国巴斯一家小酒馆里的想法,却让两人在早期遭遇了很多质疑。

2015年9月,两个创始人在硅谷和伦敦给投资者们介绍A轮融资的时候,频频遭遇风投们的嘲笑。当他们走进风投们的会议室时,对方问的第一个问题时,“什么是人工智能?” 图恩说道,即使他们知道人工智能可能很有意思,但之后他们还是会问,“你的商业模式就是给这个AI造一个芯片?过去十年,可没有人从芯片投资里赚过钱。”

图恩说,在那个时候,在大部分投资者的眼中,芯片开发需要超量的资金,回报却堪忧。

“这个行业并不比软件行业来得更资金密集,但软件可以先尝试小规模开发,但是芯片你却需要倾注所有,如果不行,全部的钱就打水漂了,”诺尔斯说。

不过,接下来发生的事情带来了转机。2016年,传统芯片巨头英特尔以3.5亿美元收购了人工智能软件和硬件初创公司Nervana,这震惊了整个硅谷。后来,谷歌宣布生产自己的芯片。

诺尔斯认为,谷歌的这一举措带来了巨大的影响:谷歌看好人工智能,足以证明他们芯片团队的付出是合理的,自己的事业更是值得的,因为现有的图形处理器多用于手机、游戏机和个人电脑,不是为机器学习和深度学习等人工智能领域而设计的。

彼时,他们已经在开发处理器架构方面走在了前列。很快,顶级投资者,包括欧洲最知名的风投Atomico,纷纷敲响了他们的门。2017年7月,Atomico领投了Graphcore 3000万美元的B轮融资。

六个月后,硅谷最大的风投之一红杉资本也紧随其后。

当时,Graphcore刚刚结束了B轮融资,并不需要更多外部投资,但红杉这一来自美国西海岸的投资者并没有接受他们说“不,谢谢”的回答。

“他们来到布里斯托尔,对我们说,你不明白,我们想投资你们的事业,’图恩说,此后他们签署了条款,红杉向其注入了5000万美元,这也是他们在英国进行的为数不多的投资。

不做并购要上市

Arm的联合创始人、有着英国“芯片教父”之称的赫尔曼·豪瑟曾表示,在计算机历史上只发生过三次革命,一次是70年代的CPU(中央处理器),第二次是90年代的GPU,而Graphcore就是第三次革命。

豪瑟自己的风投基金Amadeus Partners也是Graphcore的早期投资者,他表示,这家公司“比英伟达最厉害的芯片都要厉害许多“。

“未来到底买CPU还是IPU的人多?”诺尔斯的回答是后者,因为CPU仍然会存在,它们负责输入输出、展示和整理数据,但是计算需要在IPU上完成。

“上世纪70年代诞生了个人电脑、微处理器、苹果和英特尔。人工智能世界也将出现自己的苹果和英特尔,我们的目标就是成为这中间的一员,”诺尔斯说。

一名芯片行业从业者对加美财经表示,Graphcore的技术路线适合大型数据中心,或者是有大量AI并行处理任务的场景。Graphcore目前已经有成型的芯片,正在做市场推广。“潜在的缺点可能是芯片非常贵,而且一片那么大的单任务芯片,灵活度不够,“他说。

媒体曝出,近两年来,Graphcore接连拒绝过好几起收购要约。而今年芯片行业的并购狂潮中,同行在公开场合直接指出,Graphcore拥有的硬核技术使其成为理想的收购对象。

在今年九月,英伟达意欲以400亿美元从软银手中收购Arm这一史上最大半导体并购案中,就出现过Graphcore的影子。

豪瑟在媒体上撰文指出,英国政府应当干涉、阻止美国的英伟达从软银手中收购Arm,而当支持其和Graphcore的合并。

英伟达是图形处理芯片的领导者,而Arm的处理器则是数十亿智能手机里的核心技术,这两者的合并将制造一个兆级别的巨无霸。而Arm和Graphcore的合并则不同,会让前者变成全世界最全面的处理器供应商。

而作为Graphcore的创始人,图恩本人也对英伟达收购Arm提出过质疑。

他表示,这一收购是反竞争的,会终止或者限制其他企业获得最前沿的中央处理器技术,而后者是从数据中心、手机、汽车乃至任何设备中最重要的一环。“如果我们不小心的话,整合过渡将抑制创新,” t图恩说。

他表示,Graphcore没有任何收购方面的计划,其战略一向是围绕着其自身的有机增长。

这个月月初,就有媒体传出Graphcore有望在2022年选择在纳斯达克上市,估值在20亿美元至100亿美元之间。

作为英伟达和Graphcore共同的投资人,红杉资本的马特·米勒对媒体表示过,Graphcore并不一定要和英伟达直接竞争,因为市场非常巨大,而后者拥有的是数十亿美元的收入和强大的队伍。“Graphcore的机会在于,可以成为人工智能微处理器市场一个非常强大的玩家,继续给云服务等不同领域的人们提供服务,”他说。

目前,Graphcore已经向微软、戴尔等公司销售了万级数量的芯片,其设计的智能处理器用于人工智能应用程序,可为智能驾驶、云服务等提供灵活易用的产品支持。

它在剑桥、伦敦、北京、奥斯陆、帕罗奥脱、西雅图、新竹的办公室拥有450个员工,到明年年底要将员工数量拓展至600人。

通过这次融资,手握4亿美元现金的Graphcore将进一步在全球扩展。

但这种飞速发展的成本也很高昂。去年,Graphcore的销售额达到1000万美元,税前亏损达到9590万美元。

反垄断阴影下的并购大年

芯片行业中,英伟达不是在今年唯一一个花巨资整合的。同在9月,AMD宣布花费350亿美元收购全球最大的FPGA芯片制造商赛灵思;10月,英特尔90亿美元出售用于硬盘、USB、相机等设备的存储业务,给了韩国SK海力士;10月底,美满(Marvell)宣布以100亿美元收购美国模拟芯片制造商Inphi;另外,今年7月,美国模拟芯片巨头亚诺德(ADI)宣布210亿美元收购美信(Maxim),以巩固其在传感器等领域嵌入式芯片市场的地位。

这五起并购的规模已经超过了2015年30起并购的总额。

上述芯片行业从业者认为,这几起并购交易起因都是公司各自业务战略的延续,英伟达收购Arm是出于扩张新业务版图的必然;赛灵思敌不过英特尔,而AMD这几年业务做得不错有了钱,选择收购赛灵思则有抱团取暖的意思;亚诺德和美信则是模拟巨头合并的延续。

TechCrunch的丹尼·克里顿分析,今年半导体行业强强联手、优势互补并购的动力,主要有二。

首先,在这个行业保持竞争力的成本越来越大。要得到高性能的芯片,需要花费数百亿、数年的时间去占领先机,研发成本之高昂,也是为什么过去风投们在这一领域相当保守(尽管今年产生了变化),小公司没钱去烧,也就没法活下去。

更重要的一点是,客户端的率先整合迫使了供应端的整合。当前,高性能计算存储芯片的最大买家是包括了亚马逊、谷歌和微软的大型云平台,苹果和另外一些制造商则控制了智能手机的市场。

一名半导体行业的投资人向加美财经表示,疫情也推动了今年并购案的发生。美国政府采取宽松的货币政策,大量资金涌入股市,半导体行业的上市公司市值因此屡创新高,使其手握更多资金去收购细分领域的企业,例如5G、数据中心这些热门赛道。此外,迫于反垄断监管方面的压力,企业也在抓紧时间完成交易。

也因此,这些大型并购是否能最终成行成为了一个问号。英伟达和Arm的交易需要同时获得美国、英国、欧洲和中国方面的批准,专家们对此看法不一。一些人认为,最终可以制定出一个可行的交易,使Arm在并购后仍保持独立,而另一些人觉得,中国政府将很可能否决这一交易。

上述投资人认为,英伟达究竟是否能成功收购Arm存在很大不确定性,作为一家英国(或者说日本)公司,Arm为中国的智能手机提供了关键技术,如果最终被美国公司收购,考虑到前景不明的中美关系,将会对中国的手机厂商带来相当负面的影响。

克里顿指出,中美贸易争端下,中国方面很有可能利用其对这笔交易的批准权,将其视作和美国贸易谈判的筹码,在贸易领域获得更好的安排。

硅谷风投们不再回避半导体

早年间,半导体行业一直由于长时期高投入、高风险的特点为风投们所回避。

而Graphcore的融资成了近年来半导体领域日渐受风投欢迎的一个缩影。

尽管在这一领域,公司们迫于竞争选择低调,并没有一个完全的融资数据,但已公布的数起交易仍能让人窥探到这一赛道的火热。

今年3月,初创公司Hailo为其边缘AI芯片筹得了6000万美元的B轮融资;9月,专注于Arm架构的Nuvia完成2.4美元的B轮融资;11月,5G芯片商EdgeQ完成5100万美元融资;还有已经筹集了8520万美元的边缘AI芯片Mythic,和筹得了5800万美元的Esperanto Technologies。

克里顿认为,过去一个芯片统治通用架构的做法已经被越来越多的人所抛弃,人们转向了针对特定工作负载量而定制的各种芯片。随着企业把越来越多的计算需求迁移到了云上,供应商们可以将新一代的特制芯片和客户的工作负载相匹配,提高效率。

另外,不少风投认为,过去十几年这个行业的风险投资一直不多,但目前这个行业已经成熟,许多新进者和新一代的芯片设计者、工程师们已经可以用新的方式来应对长期处理的挑战。

还有一点值得一提,当下的风投基金规模已经足够大——膨胀到可以偶尔大规模投资芯片的地步。

这些风投们认为,他们已经在各自看好的细分领域下了注,接下来再做类似投资的意愿将大大降低,因为在同一赛道投几个赛手,无疑是在为彼此制造竞争对手。风投们很有可能在接下来放慢节奏、静观其变,在排除了技术风险之后再下一轮注。

上述芯片行业从业者认为,并购、融资的业务线索都是长期存在的,关键还是需要看资本层面是否支持,过去一年,欧洲、日本、美国都在放钱,上市公司股价上涨,为了“对得起”上涨的市盈率,必须有新业务来支撑,如果公司自己做新业务太慢,就通过收购和投资。

“融资也是一样的原因,货币太多,通胀都跑到了资本市场,”他认为,半导体行业的融资也是可快可慢,只是今年资金面的宽裕助推了这些交易的发生但对于明年来说,如果疫情控制住了,各国开始退出刺激政策,收紧银根,并购和融资交易就一定会下降。