华尔街日报的专栏作者认为,过去一年美国股市上涨看起来更像是牛市的尾声,而不是开始。

现在距离 2022 年10 月的熊市低点已有一年多的时间,虽然牛市并不汹涌,但股市仍上涨了 20% 以上。

不过,市场的表现并不像通常在长期牛市开始时那样。从某些方面来看,过去一年更像是牛市的尾声,而不是开始。

这让我担心牛市不会持久。

以 1990 年 10 月、2002 年 10 月、2009 年 3 月和 2020 年 3 月的低点为模板,以下是牛市第一年的基本轮廓:

一切都在好转。差不多就是这样。在过去四次牛市的初期,反弹都是由银行和小型公司引领的。在这四轮牛市中,有三轮的盈利预测也在上升。但投资者对牛市采取了简单化的态度,几乎什么都买,很难赔钱。

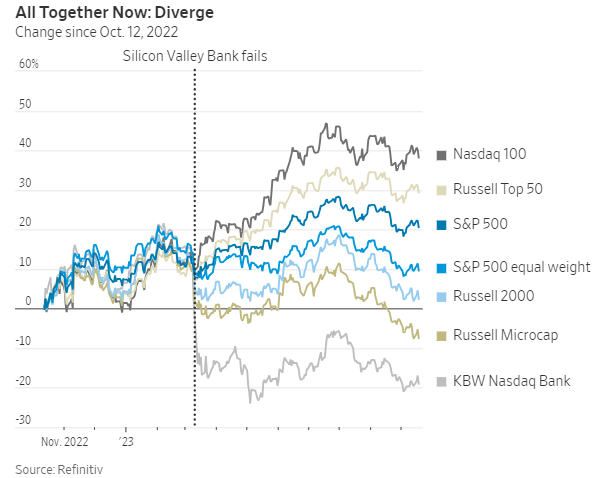

这一次不一样,大量股票下跌。即使标准普尔 500 指数上涨,银行表现糟糕,小公司表现更差,同时盈利预期下降。这是不正常的。

举几个例子:

根据数据,在过去的 12 个月里,标准普尔指数中只有三分之二的股票上涨,而在过去四次牛市的前 12 个月里,这一比例为 88%-97%。

规模最小的公司完全错过了涨势。罗素微型市值指数由规模最小的 1500 多只股票组成,指数下跌,延续了去年的熊市。罗素 2000 指数有所波动,但周五与 10 月份的收盘低点相比基本持平。

即使在大型股票中,涨幅最大的股票的集中度也非常高。标准普尔指数一半的涨幅仅来自 8 只股票;而在之前四次牛市的第一年,一半的涨幅有38 只股票做出贡献。

涨幅集中在最大的几只股票上,是本轮牛市的三大特点之一,这通常发生在牛市的末期,而不是牛市的初期。

牛市通常被定义为股票上涨 20%,而标准普尔指数从去年 10 月的收盘低点到现在的涨幅还不到 20%,但比盘中低点却高出很多。不过,抛开技术上的定义不谈,真正的牛市不仅仅是股票上涨一点。在牛市中,股市应呈多年上升趋势,就像 1990 年至 2000 年、2002 年至 2007 年、2009 年至 2020 年以及 2020 年至 2022 年那样,只有短暂和相对较浅的下跌。

如果最近这轮牛市最终趋于平淡,那么可能只不过是去年初熊市中的一次大幅反弹而已。

另外两个特点是相互交织的:银行业绩不佳,以及缺乏可从中复苏的经济衰退。在前四次牛市的第一年,银行股领涨市场,因为投资者预期经济衰退将结束,而此前的经济衰退对银行股造成了伤害。

这一次,银行股继续下跌。继去年暴跌之后,银行股又经历了糟糕的一年。债券收益率的上升引发了硅谷银行和其他银行的挤兑潮。

这次银行挤兑标志着分歧的出现。从 2022 年 10 月到次年 3 月,美国股市一路高歌猛进,小型股、小型股、大型股、大型科技股和银行股的表现几乎完全相同。也许是牛市,也许是反弹,但无论如何,随着对经济衰退的担忧减弱,投资者不加选择地买入。

硅谷银行失败后,市场表现分化。随着人工智能的兴起,大型科技公司股票飙升,巨量现金储备让它们看起来很安全。银行和小型股票暴跌,标准普尔 500 指数的平均股价也在横盘整理。

现在,牛市与过去的牛市不同,但这并不意味着牛市不会持续。

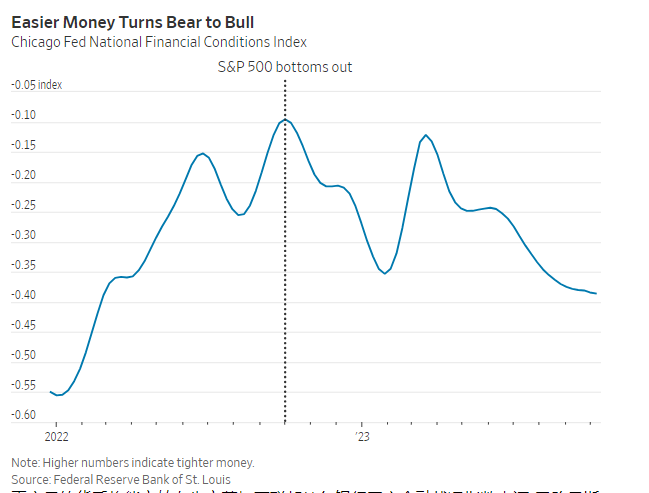

《熊市解剖:华尔街四大底部的教训》一书作者罗素·纳皮尔说,这轮牛市的真正原因在于政府和央行的支持。

秋季,英国养老基金杠杆率过高,濒临崩溃,政府短命的减税计划引发债券收益率飙升,股市因此跌至低点。英格兰银行介入提供支持。瑞士国家银行从美联储借入数十亿美元向银行提供资金(瑞士信贷银行最终还是倒闭了)。

然后,从 3 月份开始,美联储以宽松的条件直接向国内银行贷款 1,000 多亿美元,试图防止银行进一步挤兑。

纳皮尔说:”这里发生的是风险社会化。这推高了长期利率风险,却降低了私营部门的信贷风险”。

我不相信这可以解释牛市的奇怪结构。当政府承担信贷风险时,对风险较高的借款人和贷款人来说应该是最好的,但赢家却是坐拥巨额现金的大型科技公司。

也许英国前首相哈罗德·麦克米伦的解释,最适合过去的一年: “事件,亲爱的孩子,事件”。

去年秋天的低迷,源于对经济衰退和金融危机的双重担忧,随着经济持续增长和央行提供支持,这种担忧逐渐消失。然后在今年三月,新的银行危机和人工智能的刺激推动了市场分化,而恰巧人工智能的赢家是如此之多,以至于它们的收益拉高了标准普尔指数。

纳皮尔认为,投资者应该买入受益于政府新施舍——对不起,是产业政策——的企业,并卖出那些因政府大幅增加借贷而导致贷款成本上升的企业。

如果 10 月份的极端行情和随后的反弹,只是一系列不幸事件的结果,那么每个事件都需要单独进行分析。人工智能是否会不负众望?更高的利率对银行和小公司的冲击有多大?经济最终会受到利率上升的影响吗?

无论如何,过去一年都不符合新牛市的标准模式,这应该让乐观主义者深思。