华尔街日报道说,当房地产市场陷入萧条时,银行往往紧随其后,最著名的大概是 2008 年的美国。现在,中国也正处于房地产危机之中,大开发商摇摇欲坠,房屋销售量(按建筑面积计算)降到了 2015 年的水平。这是否意味着一场金融危机正在酝酿之中?

不一定,这要归功于中国房地产市场的一些令人惊讶的怪现象,以及中国政府对金融体系中的控制力。但代价可能是银行资产负债表受到严重破坏,多年来支持经济增长的能力受到损害。

此外,不排除出现大范围金融动荡的可能,特别是如果房价和地价下跌过快,或者如果中国政府不采取更多措施,支持资金紧张的地方政府和小贷款机构。

房地产是中国经济的核心,约占经济活动总量的四分之一。

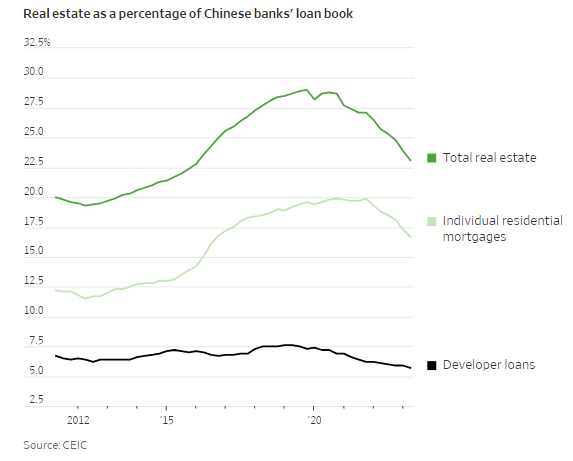

但近年来,银行和中国的 “影子银行”(如信托公司)都在迅速减少房地产风险敞口。央行数据显示,2019 年,向房地产开发商和购房者提供的贷款总额达到峰值,占商业银行贷款总额的近 30%。

到 2023 年中期,这一比例已降至 23%。

此外,最大的一块,人住房抵押贷款由于在中国的特殊结构,可能相对安全。比如首付款数额较大,贷款往往具有追索权,这意味着如果房主放弃贷款,银行可以追索房屋以外的其他资产。

间接风险

不幸的是,由于房地产市场与另外两个主要借款方有着深厚的联系,银行看似可控的房地产直接风险具有欺骗性,这是指重工业和地方政府。

钢铁等重工业直接依赖于建筑业的发展,而地方政府,尤其是小城市的地方政府,则通过向开发商出售土地为自己融资。

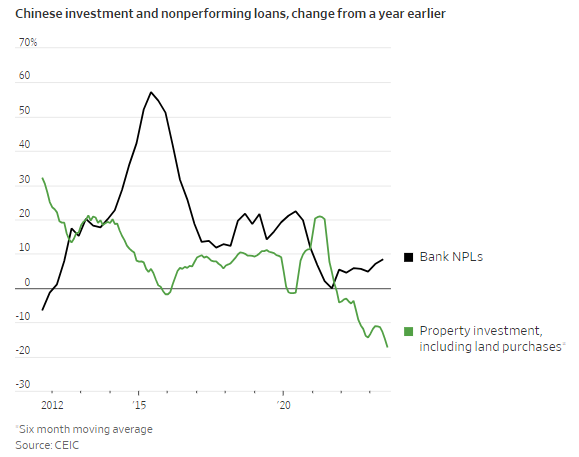

好消息是,除了钢铁外,2015 年中国上一次债务和住房危机的核心重工业,金属、煤炭、水泥和化工的状况比上一次要好。2023 年中期,金属冶炼、建材、煤炭和化工行业的利润总额约为利息支出的六倍。而在 2015 年和 2016 年初,这一比例到了 2 以下,这也是当年不良贷款和债券违约激增的重要原因之一。

地方化

坏消息是,2015 年陷入困境的另一个重债部门,地方政府–这次的情况可能更糟。

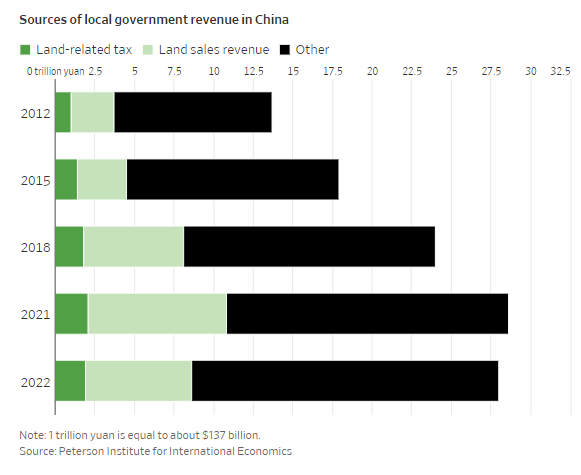

长期以来,中国的地方政府,尤其是那些没有庞大企业税基的内陆贫困地区政府,一直依赖卖地和北京的转移支付来填补预算缺口。但在过去十年中,债务和土地日益成为关键资金来源。

彼得森国际经济研究所的黄天磊(Tianlei Huang)表示,2015 年,对于地方政府整体而言,卖地和与土地相关的税收占财政收入的 25%。到 2021 年,这一比例已上升至 38%。

地方政府还积累了大量集体债务,其中大部分由地方银行持有。2023 年中期,房地产开发商的债务仅占银行贷款总额的 5.7%。但根据咨询公司龙洲经讯(Gavekal Dragonomics)的数据,地方政府通过企业融资工具的借款,至少占银行贷款的 11%。

而总数字可能要高得多,因为这一估算是通过公开的债券招股说明书计算得出的,其中还列出了发行人的其他借款,包括银行贷款。

许多此类市政融资工具,尤其是小城市的市政融资工具,可能无法进入债券市场,而是依赖于银行。

延期

因此,银行面临的真正问题可能不是抵押贷款风险。恰恰相反,家庭中持续的买房欲望消失,正在使开发商和地方政府这两个经济中最大的债务人陷入困境。

此外,地方政府拥有的企业融资工具也发行了大量债券。与其冒着债券违约引发市场动荡的风险,政府可能会大力依赖银行,通过悄悄重组或滚动不良贷款,来缓解地方政府资产负债表的压力,同时保持债券流动。这将进一步加重银行资产负债表的压力。

据国际货币基金组织估计,2022 年地方政府债务总额约等于国内生产总值的四分之三。而其中大部分可能是由低回报或负回报的基础设施项目支撑的。

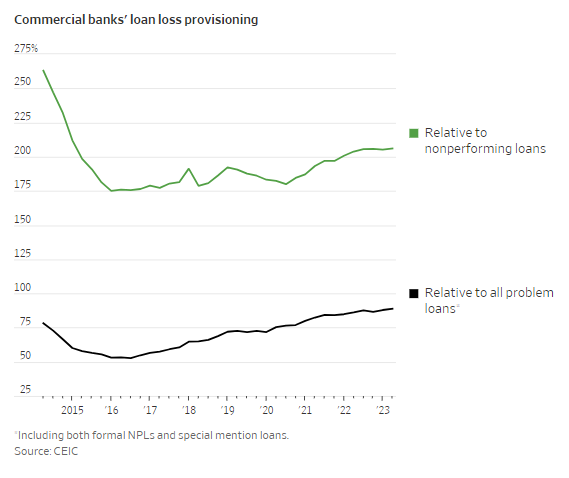

中国最大的银行仍处于良好状态。在整个银行系统中,为弥补潜在贷款损失而预留的资金,即准备金, 相当于目前所有标注为关注类贷款(包括正式的不良贷款和所谓的特别关注类贷款)的89%。

而2015 年,贷款损失准备金仅占问题贷款的 56%。

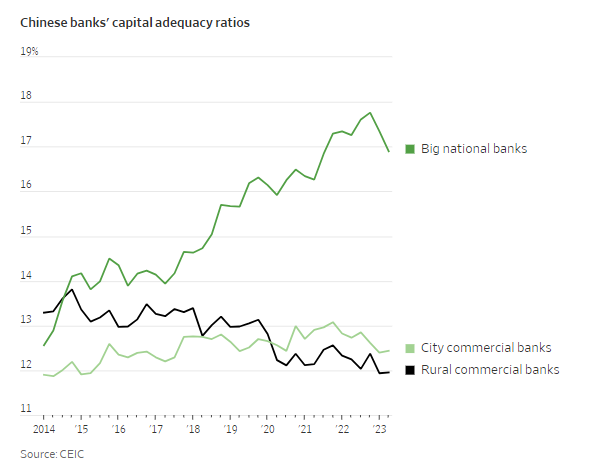

但小型银行,尤其是农村银行的情况就不那么乐观了。自2017年以来,大银行的资本充足率大幅上升。但与此相对应的是,许多小银行的资本缓冲不断恶化,部分原因是对影子银行活动的限制更加严格,而影子银行活动曾是主要的利润驱动因素。

龙洲经讯认为,不良贷款率上升 1.5 个百分点,将使农村银行的资本充足率低于 10%的最低监管标准。在 2014 年年中至 2016 年年中的上一次房地产大衰退中,农村银行的不良贷款率上升了约 1 个百分点。

纾困措施

当局非常清楚农村银行和地方政府财政面临的风险。自 2020 年以来,他们一直在积极调整小型银行的资本结构。本周三,内蒙古北部省份表示,将发行 660 亿元人民币(约 91 亿美元)的 “专项再融资债券”,以帮助偿还 2018 年之前发行的高息债务。

2015 年推出的一项类似计划,最终帮助为数万亿元的表外市政债务进行再融资。这一置换计划以及国家资助的贫民窟(指棚户区)重建计划,很可能帮助中国避免了2015年和2016年更为严重的市政、房地产和工业债务危机。

尽管如此,与房地产和土地相关的资金流动规模庞大。据彼得森国际经济研究所的黄天磊称,2022年的土地出让总收入为6.7万亿元,这意味着,如果房地产危机继续,拯救小型银行和城市政府可能最终会被证明是困难的。

这方面有一些好消息。自 8 月下旬以来,北京和地方政府都开始采取更为积极的措施来支持房地产市场。此外,情况最糟糕的农村银行通常不是其他金融机构的主要借款人,这可能会限制银行倒闭的直接溢出效应。

从整体上看,农村金融机构在金融体系中的比重即使不是很大,也相当可观,约占银行业资产的 13%。

中国很可能在 2023 年和 2024 年初不太可能发生系统性金融崩溃,但是很难能避免银行资产负债表的严重破坏,即使是较健康的贷款机构。

这将付出什么代价?可用于支持小企业和宏大产业政策的现金减少,最终可能导致经济增长放缓。