彭博报道说,随着经济逆风加剧,金融状况收紧,股民开始慎重,对未来的乐观情绪减少了。

汽车工人罢工,政府关门迫在眉睫,能源价格暴涨。华尔街一个接一个的新压力点正在形成,威胁着乐观的论调,即在这个来势汹汹的加息时代,经济可以实现软着陆。

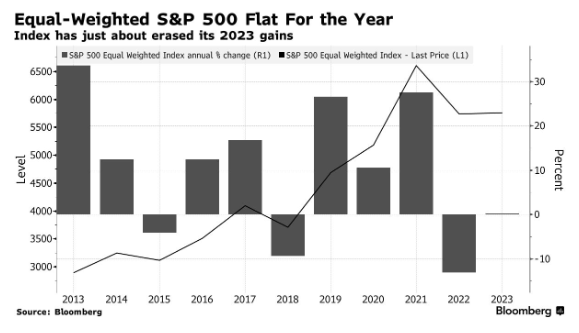

所有这一切,引发了标普 500 指数这一年中最糟糕的一个月。指数的等权重版目前已几乎回吐了2023年的全部涨幅。

美联储的限制性货币政策正在收紧金融环境。在美元飙升的同时,长期债券收益率进一步走高,这两个月来对股市造成的损害,已将高盛集团已将高盛集团的跨资产健康指数推至今年最低迷的水平。

这表明经济前景正变得更具挑战性,风险偏好正在重置。

B. Riley Wealth首席市场策略师阿特·霍根表示:”当美元价值和国债曲线等出现大规模爆炸性变动时,就会扰乱投资股票的信心。这使得风险厌恶态度长期存在。”

与此同时,新的恐惧正在对冲基金和最近缩减了股票持仓的投资者中慢慢蔓延,美国消费者开始缩手缩脚,二手车商和大型零售商纷纷就盈利轨迹发出警告。

如果美国政府关门,非必要的运作将在 10 月初停止,正如汽车工人的长期罢工有可能导致经济放缓一样。油价也已逼近每桶 100 美元,激起了人们对利率将在更长时间内保持较高水平的预期。

这也是债券收益率拒绝稳定的原因。本周,10 年期美国国债收益率一度升至 4.6% 以上,创 2007 年以来新高。标准普尔 500 指数今年以来最长的连跌(目前为四周)也因此火上浇油,而纳斯达克 100 指数 9 月份的跌幅刚刚达到 5%。

换句话说,股票与债券之间的紧张关系仍在继续。衡量标准普尔 500 指数与基准国债之间相关性的三个月指标,已攀升至 2 月份以来的最高水平。

“长期走高是股市最危险的词,”道富环球市场公司高级多资产策略师玛丽亚·维特曼说。”自从更高更长期开始在投资者心目中占据主导地位以来,感觉股市在过去几个月里越来越受到利率预期的驱动。”

然而,现在推动股市与国债挂钩的因素,看起来与去年大不相同,去年美联储积极加息时,长期债券遭到抛售,股市也同步下跌。相比之下,如今人们认为央行基本上已经完成了加息,交易员们正在适应美联储鲍威尔希望看到根据资金成本进一步上升的想法。

DataTrek Research公司联合创始人尼古拉斯·科拉斯认为,在这种情况下,股票市场面临的问题是,市场尚未弄清利率的走向,以及随后对经济增长和企业盈利的影响。

一些投资者并没有坐以待毙。德意志银行集团数据显示,那些在今年早些时候将股票仓位提高到超配的投资者,现在已经大幅削减了风险,并向中性仓位靠拢。

宏利资产管理公司全球资产配置主管索夫特说:”在过去一个多月里,我们一直在降低股票风险,原因是技术面恶化、情绪和基本面风险增加,以及美联储和政府财政停摆带来的政策不确定性。”

显然,这并非全是坏消息。今年的股票涨幅仍保持在两位数,信贷周期仍有韧性,许多投资者已经接受了高收益率。

事实上,如果罢工和政府停摆能使金融环境保持紧缩,这将有助于美联储抑制物价压力。上周五,在后者方面有更多的好消息。数据显示,美联储首选的基础通胀指标以2020年末以来最慢的月度速度上升。

高盛集团首席美国经济学家大卫·梅里克表示:”长期利率导致的金融状况收紧削弱了再次加息的理由。”