巴伦报道说,美联储公开市场委员会( FOMC)将于本周召开一次会议,即使利率没有任何变化,这次会议也可能非常重要。

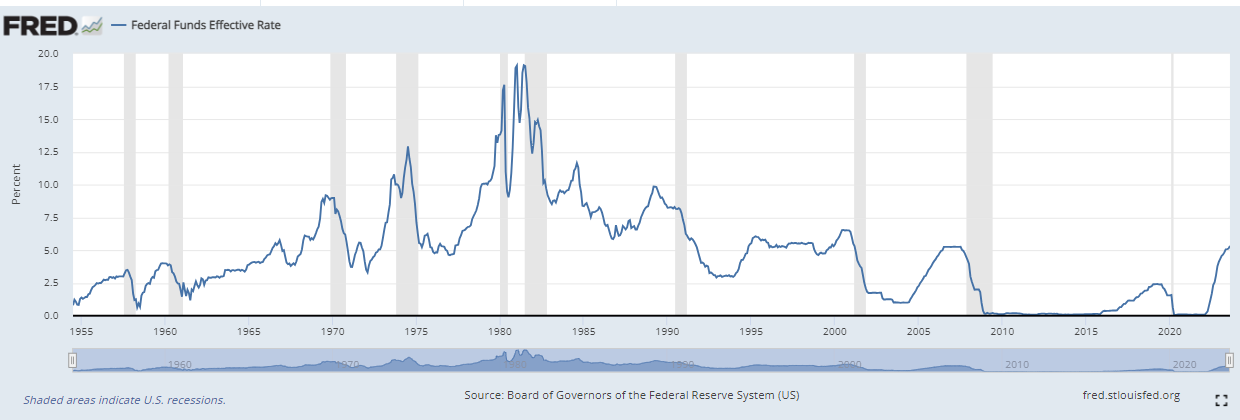

在过去的一年半时间里,美联储把关键联邦基金利率大幅提高了 5.25 个百分点,整一代人中最激进的货币紧缩政策,而且美联储几乎肯定会将关键利率区间维持在 5.25% 至 5.5%。

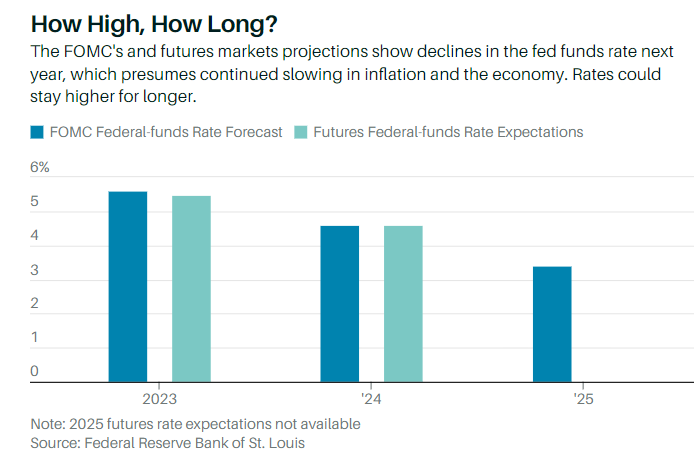

大多数评论家都在纠结于 FOMC 最新发布的《经济预测摘要(SEP )》中暗示的,年底前是否可能再次加息四分之一点。但这忽略了真正的重点——美联储 2024 年及以后的政策走向。

布雷恩资本公司首席经济顾问约翰·雷丁认为,比利率将升至多高更重要的是,利率将在多长时间内保持不变。他是一位长期的华尔街美联储观察家,也曾在美国央行和英格兰银行任职。

最新的 SEP 显示,美联储将在今年年底前将联邦基金利率再上调四分之一个百分点,预测中值为 5.6%,预测显示在这个点位附近将出现降息。CME FedWatch 工具显示,期货市场认为 12 月加息的概率约为 40%,不变的概率约为 60%。

FOMC SEP 显示,预测中值是到 2024 年底将利率下调一个整点,降至 4.6%。但是,围绕这一 “中心倾向 “的结果范围很广,从 4.4% 到 5.1%。

但这些预测是在 6 月 14 日发布的,而新的 SEP 将在周三为期两天的FOMC 会议结束时公布,在此期间已经过去了整整一个季度,期间发生了很多变化。

经济表现好于美联储的预期,这意味着 6 月份的 SEP 将有大幅修正。

美国银行经济学家预计,2023 年美国的实际国内生产总值增长率,将从第四季度的 1%上调至 2%,预计年底失业率将从4.1%上修至3.8%,与8月份一致。

至于通胀,经济学家们认为,最近的数据将导致第四季度核心个人消费支出指数(PCE,不包括食品和能源)从 6 月份的 3.9% 下调至 3.7%。

看上去,这些预测正在根据实际结果进行调整。

如前所述,重头戏将是 FOMC 现在对 2024 年的预期,许多经济学家认为美联储将下调其关键政策利率。一个流行的观点是,如果通胀率按照 FOMC 的预测回落,那么不降息将导致 “被动”,可能是无意的紧缩,造成实际(经通胀调整后的)利率上升。

6 月份的 SEP 预计,美联储最青睐的通胀指标,核心 PCE 明年将明显放缓至 2.6%,接近美联储 2% 的长期目标。

但雷丁在接受采访时说,预计明年初就开始降息 “可能有点过了”。美联储为降低通胀率进行了一场代价高昂的斗争,迄今为止做得很好。对于货币当局来说,保持利率不变,等待需要时再降息会更容易一些。

他说,政策制定者最不想做的事情,就是在过早降低利率后不得不再次加息,美联储在上世纪 70 年代就曾陷入这种困境。过早降息还可能带来金融不稳定的风险,特别是如果降息引发风险资产反弹,从而过度放宽金融条件。

关于美联储是否会再次加息的争论,所忽略的另一个方面是美联储基金的长期实际均衡利率,在扣除 2% 的假定长期通胀率后,FOMC 基本上假定为 0.5%。

然而,这一均衡实际利率是否仍然是美联储假设的 0.5%,还有待商榷。毕竟,假设存在这样的利率水平,既不会提振经济也不会抑制经济,是无法实时观测到的。

雷丁不禁要问,既然市场估计实际的长期均衡利率已经上升到 2% 左右,为什么还要假设 0.5%。

认为均衡利率上升的一个原因,是巨额的联邦预算赤字。他说,宏观经济学认为,财政扩张会提高利率,除非中央银行允许额外借贷。

美联储现在却反其道而行之,减持国债和机构抵押贷款支持证券,让私营部门为联邦政府的大量借贷提供更多资金。在其他条件相同的情况下,这应该意味着利率水平的提高。

雷丁说,这是美联储必须着手解决的一个长期问题,只是不可能在下周的会议上发生。

投资者应该关注的是对 2024 年的利率预测,而不是对 2023 年的利率。TD Cowen华盛顿研究小组负责人克里斯·克鲁格在上周的一份客户报告中指出,本周会议结束后,如果联邦政府停摆导致后续经济数据无法发布,那么FOMC在10月31日至11月1日的会议上可能会盲目行事。

更重要的是,明年降息的假定取决于通胀的持续缓解,但是原油价格现在已经飙升,这可能会影响其他成本,正如几家航空公司上周发出的警告所暗示的那样。

此外,尽管超低利率已经结束,但美国经济仍未出现预测中的衰退。所有这些都表明,FOMC 可能会在更长时间内维持较高利率。