市场观察报道,总部位于鹿特丹的资产管理公司罗贝科(Robeco)发布了一份长达 132 页的报告,报告指出,未来五年,全球经济的三个动态因素可能会降低各国的经济增长速度,损害企业利润,并使通胀率保持在 2% 以上。

首先是劳动力的议价能力可能会增强,企业与工人之间的任何争执的结果,都可能由工资水平来决定。

其次是各国央行有可能与政府就借贷成本 “对峙”。

第三是美国和中国之间的斗争。

这家资产管理公司认为,综合来看,这 “三重力量的博弈 “已经开始上演,投资者将进入一个无风险利率较高和预期风险溢价较低的世界,从而削弱股票的吸引力。

风险溢价是衡量股票相对价值的一个指标,帮助投资者确定在承担购买股票或投资股票基金的额外风险时,其短期收益可能是多少。

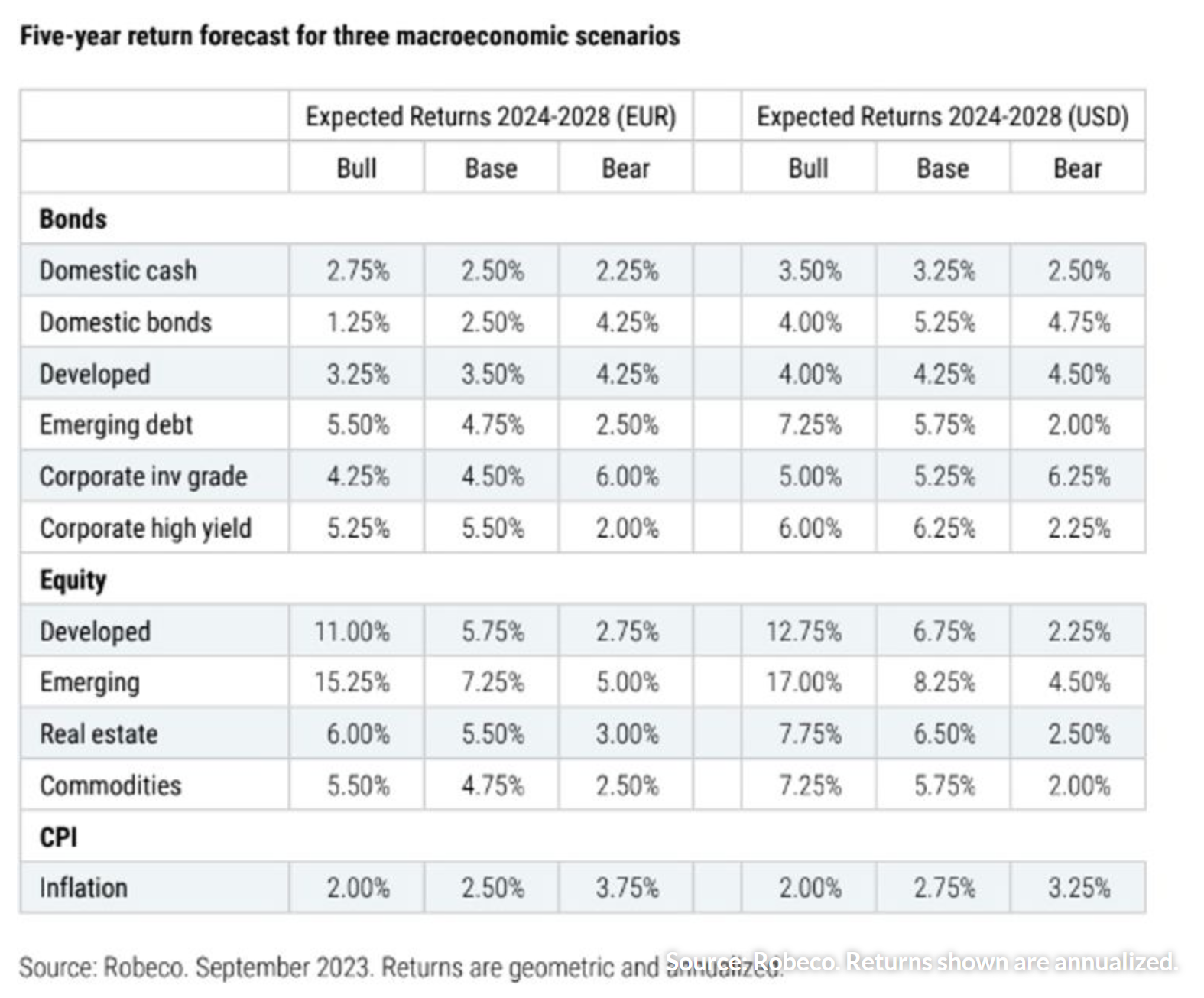

Robeco 对欧元和美元投资者持有的一系列资产(包括发达市场和新兴市场股票、债券和现金)的五年年化预期回报率,进行了预测。

Robeco团队将最可能的基准情景称为 “僵局”,即2024年出现温和衰退,发达经济体的消费价格通胀率在2029年平均保持在2.5%左右,美国实际GDP平均增长2.3%,或低于标准普尔500指数目前所暗示的水平。

这种良性增长前景,预计将引起不愿降息的央行行长与需要低借贷成本的政府之间的 “拉锯战”,这 “意味着没有足够的货币政策紧缩 “,使通胀率下降到足以实现央行 2% 的目标。

Robeco认为,在这种情况下,发达市场股票的表现可能会低于新兴市场股票,而对于美元投资者来说,国内债券的回报率应该高于现金。

报告中写道:”展望未来,一个关键问题是,我们是否能目睹新一轮牛市的开始,并将扩大牛市范围,为再次连续获得高于历史的超额回报铺平道路?在我们的基本假设中,我们预计发达市场的盈利增长最终将低于当前的 5 年远期共识预测,即美国和欧元区的高个位,或者是低两位数。”

“我们预测盈利能力下降的原因,与我们的首要宏观主题,三股力量博弈有关。在地缘政治的权力游戏中,股票可能首当其冲。全球企业将生产转移到地缘政治友好国家或邻近地区的努力, 将证明成本更高,效率更低。此外,利润率的进一步压力,将来自于对加息的滞后反应”。

有一个潜在的因素可能会打破Robeco说的的 “僵局”,转而创造一个牛市结果:人工智能在各部门和行业的早期和快速应用,这可能会催生高于趋势的增长,并将通胀推回到央行的目标。其结果是 “一种近乎金发姑娘的情景,即情况既不会太热也不会太冷”,央行可能会暂缓收紧政策,发达市场和新兴市场的股票在2024年至2028年期间可能都能获得两位数的年化回报。

另一方面,Robeco 提出了一种熊市情景,即世界超级大国之间的互信跌至谷底,政府成为央行的 “靶心”,劳工在商品领域获得更大的议价权。由于发达经济体的通胀率平均维持在 3.5%的高位,而年增长率仅为 0.5%,”滞胀环境出现,加剧了央行政策的两难境地”。

在这种情况下,发达市场股票在四年期间将,为美元投资者带来仅 2.25% 的年回报率,低于现金的预期回报率。