在连续七个月的上涨,使标普500指数处于关键阻力位边缘之后,一些先前坚定的空头正开始转型,据彭博报道。

高盛集团经纪部门汇编的数据显示,看涨和看跌股票的对冲基金已连续两周抢购美股,10月以来的最快速度而此前五周的卖盘持续不断。

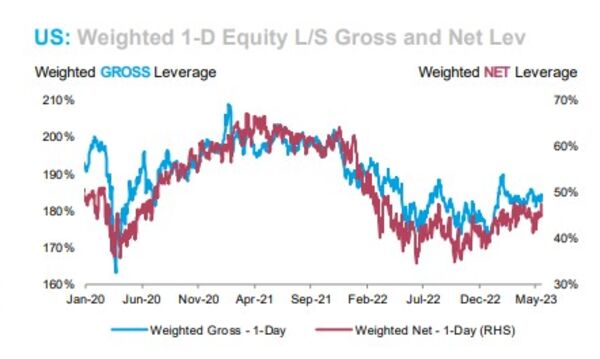

在摩根士丹利,客户上周将其净杠杆(衡量风险偏好的标准,考虑到多头与空头头寸)提高到2023年的最高水平。

在银行业动荡到企业利润下降,以及现在潜在的美国政府违约都未能阻挡美股上涨后,空头的决心正在减弱。基金越来越担心错失收益,这可能导致投资者重新考虑防御性定位,一些人认为这为自10月以来股市反弹创造了条件。

LPL金融公司的首席全球策略师昆西·克罗斯比说:”大型机构公司的风险经理正在说,看,市场正在上升,你不能坐视不管,你必须参与进来。错过的代价可能实在是太高了。有这样一种乐观情绪,即美联储已经完成或几乎完成了加息周期,然后有这样一种观念,即经济衰退可能被推出去。”

有迹象表明,空头撤退不仅仅是美国的现象,因为日本的Topix指数已经飙升至1990年以来的水平,Stoxx欧洲600指数在15个月高点附近徘徊。根据摩根大通公司的数据,在全球多/空对冲基金中,净杠杆率已上升至8月以来的最强水平。

标准普尔500指数还没有突破关键水平,4,200点。截至周五的连续两个交易日,基准指数短暂超过了这一关键阻力位,但未能保持。周一,标普指数再次围绕这一关口波动。

高盛的对冲基金主管托尼·帕斯夸里罗,看到交易员们突然热衷于追逐 “右尾巴保护”——这通常是指在市场大幅上涨的情况下购买看涨期权,告诉客户要抓住一些利润。

德意志银行关于投资者定位的数据也显示了转变。数据显示,在过去12个月的大部分时间里一直回避股票的全权委托投资者(Discretionary investors)上周开始抢购股票,他们和量化投资者(systematic investors)总的股票风险敞口上升到一个中性水平。

“Discretionary investors” 是指那些有权力决定自己投资策略的投资者。他们根据个人或者团队的判断来决定投资什么,何时投资,以及何时卖出。这种类型的投资者通常会进行大量的研究和分析,以便做出最佳的投资决策。

相比之下,”systematic investors” 则是根据预先设定的规则或者算法来决定投资策略的投资者。他们的投资决策通常是基于统计数据和模型,而不是基于主观的判断。

在进入2023年时,投资者主要预期在经济和企业利润恶化的情况下,股票将创下新低。由于消费者和盈利情况比担心的要好,这导致了一波看跌头寸的平仓。现在,随着风险暴露变得更加平衡,这可能使市场容易受到负面冲击。

摩根士丹利交易团队的估计显示,随着系统性股票杠杆达到一年来的高点,2%的跌幅会使这批投资者的需求消失,而每天3%的跌幅会在随后一周内引发150亿至200亿美元的抛售。

他们在一份说明中写道,股票风险的增加 “意味着脆弱性的增加”,”随着需求的进一步增加,如果股票下跌和/或波动性上升,就会有进一步的抛售。”