纽约时报报道说,就在两周前,美联储官员还暗示,他们可能会考虑在周三的会议结束时大幅提高半个点的利率,因为经济数据显得很好。

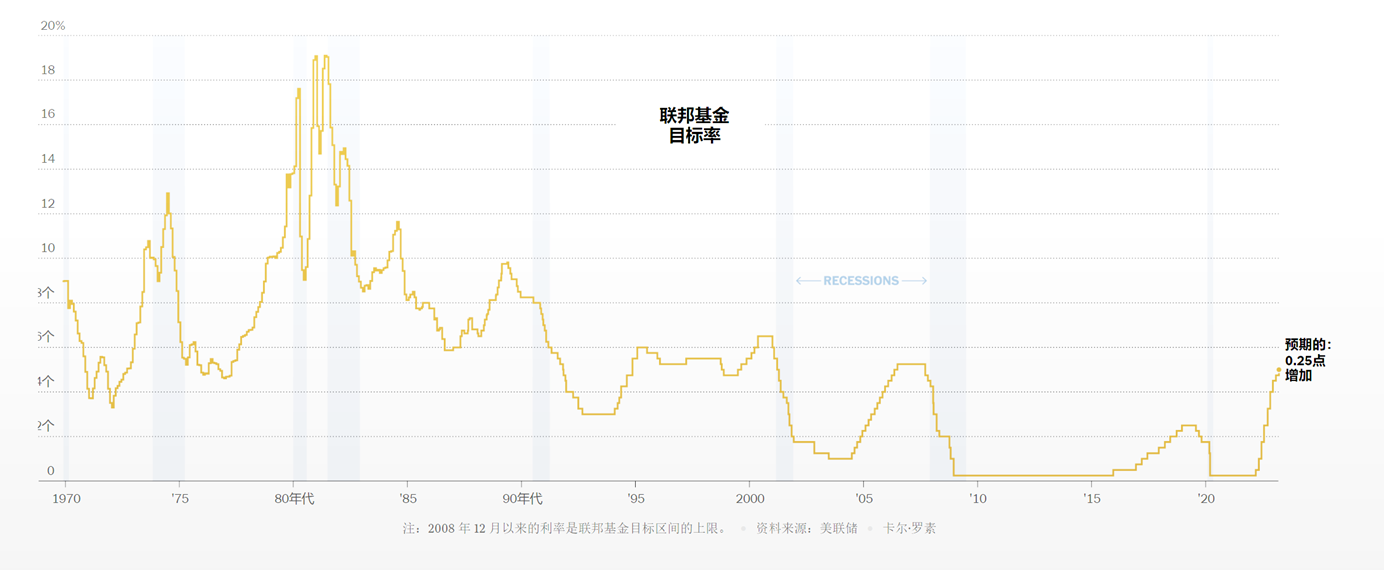

此后,一系列的银行倒闭事件,不仅使投资者和华尔街经济学家认为,决策者在周三应该只把利率仅仅提高四分之一个点,甚至一些人质疑央行官员是否会提高借贷成本。

投资者对提高四分之一点的赌注最大,但也在考虑美联储将暂停加息的可能。高盛经济学家认为,央行官员很可能在本月暂缓加息,然后在5月恢复加息。

美联储的这一决定带有极大的风险。如果投资者认为央行官员对笼罩银行业的动荡没有足够的重视,市场会更担忧。然而,如果官员们暂停加息,可能会让外界认为,他们正在放弃与仍然很高的通货膨胀作斗争。

发布决定和预测后,在东部时间下午2:30的新闻发布会上,美联储主席鲍威尔将解释美联储的利率决定和最新的经济预测,这将是自12月以来的首次更新。

鲍威尔可能需要走一条精细的路线,因为他要平衡顽固的通货膨胀和银行业问题。以下是需要注意的问题,以及为什么这次会议会如此复杂。

加息可能会进一步压制银行

3月10日硅谷银行(SVB)的失败,部分与美联储最近的利率变动有关。SVB持有大量的长期证券,这些证券随着利率的上升而变得不那么值钱。损失惊吓了主要是科技企业的储户,并引发了银行挤兑,导致了银行的倒闭。

美联储面临的问题是,这家银行的倒闭,到底是孤立事件——只是一家没有为借款成本上升做好计划的公司,还是是中央银行自20世纪80年代以来最快的加息,已经将金融系统推到了崩溃点。

通货膨胀仍然是一个巨大的挑战

不过,美联储加息是有原因的:通货膨胀很高,而且不会迅速消失。

在截至2月份的一年中,消费者价格增长了6%,虽然年度通胀一直在放缓,但月度涨幅最近又加快了。这一颠簸的背景是,美国经济被证明比预期更有弹性。

价格和劳动力市场的强劲势头,通常会刺激美联储采取更积极的利率行动,但银行动荡是一个让事情复杂化的因素。如果小型银行在动荡中减少贷款,这本身就会使经济放缓。

利率预测可能是关键

鉴于不确定性,美联储的经济预测可能成为一个焦点。央行每三个月发布一次预测,提供官员们对失业率、通胀率和利率演变的预期。

人们之前一直认为,美联储官员将提高他们对2023年底前利率水平的预测,12月时,这一预测略高于5%。在最新的预测中,这一利率上限估计是否会发生变化,已经不太确定了。

一些经济学家认为,鉴于不确定的背景,美联储可能在这次会议上完全取消经济预测。但如果他们确实给出了预期,将使人了解官员们认为经济将在银行危机中受到多大的打击。

经济预估必须在会议前的周五提交,但官员们可以在周二晚上之前改变自己的看法。