据彭博,随着加拿大央行加息,消费者必须拿出更多的钱来应付突然增加的月供,他们要么勒紧裤腰带,要么变卖资产。这些表现可以为全球央行的快速加息是否还有进一步的空间,还是已经走得太远提供线索。

在疫情最严重的时候,快递司机詹姆斯·凯比加班加点地工作,而且借贷成本处于历史最低水平,他开始了疯狂消费。

他租了一艘船和一辆全地形车,当他的银行给他提供更大的信贷额度时,他来者不拒。随后,利率开始以几代人以来最快的速度上升。

由于凯比的信贷额度是浮动利率,他的月供也飙升了。现在,他的债务成本已经超过了他每月900加元的税后收入,这让他别无选择,只能进入债权人保护,他的这些大玩具将被收回,在可预见的未来,他的预算将会很紧张。

他在加拿大不列颠哥伦比亚省西基洛纳的家中通过电话说:“我一直都能勉强度日,直到现在。”现在在店里,凯比说他的新口头禅是:“我需要这个吗?不,不需要。”

随着加拿大大流行时期借款狂潮的后遗症开始出现,这种情况在加拿大各地变得越来越普遍。加拿大利率的急剧上升类似于全国追加保证金,特别是对于那些此前利用浮动抵押贷款拿到最低利率的购房者来说。

去年3月,随着通胀意外飙升至40年高点,加拿大央行成为全球首批快速加息的主要央行之一。在不到11个月的时间里,央行将基准利率从大流行时期的低点0.25%,一路上调至4.5%。

其也是最早暂停加息的央行之一,在1月份加息后暗示,鉴于通胀似乎正在缓解,暂停加息是有必要的。

与此同时,美联储和其他央行表示,他们还没有完成任务。牛津经济研究院驻多伦多经济学家托尼•斯蒂洛表示:“我们是一个领头羊。”

他预计,加拿大消费者支出将较疫情时期的峰值下降1.8%,使加拿大经济陷入比其他国家更为严重的衰退。“加拿大央行比其他人先暂停的原因之一是,经济脆弱性更严重一些。”

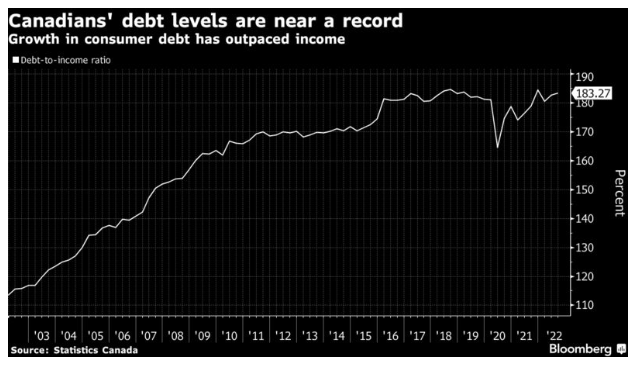

几十年来,加拿大人一直是发达国家中负债最多的之一,加拿大央行为帮助经济度过疫情而实施的低利率,使他们的借款达到了新的高度。到2021年底,其债务收入比达到创纪录的185%,是七国集团中最高的。相比之下,美国和英国分别为101%和148%。

消费者开始显现出压力的迹象。最新的破产数据显示,1月份的破产申请较上年同期跃升33%。在截至2022年9月的季度,拖欠利息的负债家庭比例也从2021年季度的1.86%攀升至2.07%。

尽管这两项数据的增长都是从非常低的水平开始的,而且仍远低于历史正常水平,但坊间证据表明,自那以后,压力有所增加。

加拿大信贷咨询公司首席执行官斯泰西·扬楚克·奥莱克西说:“我们看到的是,消费者压力很大,资不抵债率开始攀升至大流行前的水平,这令人担忧。那些正在苦苦挣扎的人们将削减开支,所以我认为消费者支出将随之放缓。”信贷咨询公司是一家全国性协会和非营利信贷咨询师认证机构。

销售放缓经开始出现在豪华车和全地形车等非必需品的销售中。但压力和经济疲软的一个主要来源可能是房地产市场。

与许多其他国家类似,加拿大人在疫情期间的债务最大一部分用于购房,推动了房地产价值的大幅上涨。但随着房价攀升,转向利率较低的浮动利率抵押贷款的人数创下了纪录,这些抵押贷款的利息支付与加拿大央行的基准利率一致。

根据加拿大国家银行的计算,浮动抵押贷款目前约占所有未偿住房贷款的30%。这使得加拿大人比美国的房主更容易受到影响,美国只有5%的抵押贷款实行浮动利率。

尽管大多数加拿大人的浮动抵押贷款都是固定还款,这意味着增加的利息会首先从每月的本金还款中扣除,但利率上升得如此之快,以至于至少73%的此类新借款人根本没有偿还任何本金。据国家银行称,这意味着他们将不得不增加月供,或向银行提前支付来降低余额。

随着利率上升,房价也下降了,导致一些房主的权益减少,这使得他们更难出售房屋或再融资,这与美国在2008年金融危机前发生的情况类似。

国家银行经济学家斯蒂芬•马里昂在谈到1月份的最新加息时说:“这有可能成为压垮骆驼的最后一根稻草,将对经济产生一些影响。”

已经有初步迹象表明,一些借款人陷入了困境。

在加拿大最大的城市多伦多,房主因拖欠抵押贷款而被贷款机构没收和出售的房屋数量,在2月份达到了35套。多伦多房地产经纪人兼研究员丹尼尔·福赫汇编的数据显示,三年前还没有这样的“银行拍卖屋”挂牌。

福赫说,他自己正在处理其中一些房源,大多数情况下,浮动利率抵押贷款被用来为投资房产提供资金,而这些房产的利息支付现在超过了可以收取的租金,迫使借款人违约。在安大略省和不列颠哥伦比亚省等加拿大主要市场,投资者约占住房存量的三分之一,在疫情期间,他们在全国市场上变得更加活跃。

福赫说:“这种情况只会持续到利率开始下降,人们每月必须支付一次抵押贷款,所以利率越高,财务紧张的时间就越长,越来越多的人无力支付他们的投资房产或主要住宅的抵押贷款。”

在全国基准房价已经下跌逾15%的情况下,这种银行拍卖出售可能会继续给市场带来压力,不过多伦多房价最近的上涨可能表明,房价下跌最糟糕的时期可能已经过去。

疫情期间的繁荣,推动房地产及相关活动在这段时间内占经济总量的比例达到创纪录水平,目前整个行业的回调可能会产生连锁反应,因为从承包商到开发商的所有人,工作都更少了。彭博社对经济学家的调查显示,加拿大可能已经接近衰退。

多伦多地区的抵押贷款经纪人彼得·埃斯珀说:“我们现在变得更加节俭,密切关注财务状况。”

他在依靠浮动利率抵押贷款,为自己的房地产投资融资后,受到了利率上调的沉重打击。他与妻子和两个孩子合住的房子,每月还款额增加了近3000加元,而他作为投资物业拥有的四套共管公寓,其抵押贷款成本与租金之间的差额,以负现金流的形式激增至每月总计4000加元。

现在,他已经卖掉了其中的两套公寓,并计划将第三套公寓上市,同时取消了有线电视套餐,在可预见的未来,他选择在家煮咖啡,而不是在Tim Hortons买咖啡。

埃斯珀说:“每个人都在削减开支,关注自己的支出。人们外出的次数减少了,外出就餐的次数也减少了。考虑到它发生得如此之快,我认为这是一个很大的冲击。”