据市场观察网报道,如果你投资的是派息股,你最不想看到的就是公司削减派息。但有时候不得不这样,在公司削减成本的期间,我们可能会看到很多股息削减。

一些投资者持有股息股票是因为他们需要公司提供的定期收入,另一部分投资者更喜欢将股息再投资,随着时间的推移购买更多的股票,作为长期增长战略的一部分,增加派息是一个重要因素。下面将探讨这两种策略,随后将筛选出收益率高、现金流估算显示具有一定安全性的派息股。

旗下拥有the North Face、Timberland、Vans和Dickies等热门服装品牌的V.F. Corp在2月7日公布季度业绩时,将季度股息下调了41%。在公司的财报发布会上,临时首席执行官本诺·多勒(Benno Dorer)表示,V.F集团正在处理优先事项,减少股息、探索出售非核心资产、削减成本和消除非战略性支出,同时通过有针对性的投资加强对消费者的关注。

V.F集团今年的股价仍上涨了4%,自宣布削减股息以来,股价只是略有下跌。不过话说回来,在股息再投资的情况下,这只股票较一年前下跌了52%。2月8日,CFRA分析师将这只股票评级上调至买入,并在给客户的一份报告中写道:“目前股价的下行风险有限,预计Vans将在24财年恢复增长。”

V.F之所以成为一家削减股息的例子,是因为它被纳入了标准普尔500股息贵族指数(S&P 500 dividend Aristocrats Index)。这个指数由标准普尔500指数中,所有连续至少25年提高股息的公司组成。

标准普尔500股息贵族指数每年进行重组,并按季度重新平衡为同等权重。因此,明年1月,V.F公司将被从名单上删除。

促进增长的派息股票

继续看标普500股息贵族指数,一只股票当前的股息收益率有多高并不重要。67只贵族股的收益率从0.28%的西部制药服务公司到5.23%的沃尔格林博茨联盟公司不等。

标准普尔500股息贵族ETF(NOBL)的权重与指数的持有量和表现相匹配。NOBL的股息收益率为2.3%,而SPDR S&P 500 ETF Trust(SPY)的股息收益率为1.5%。

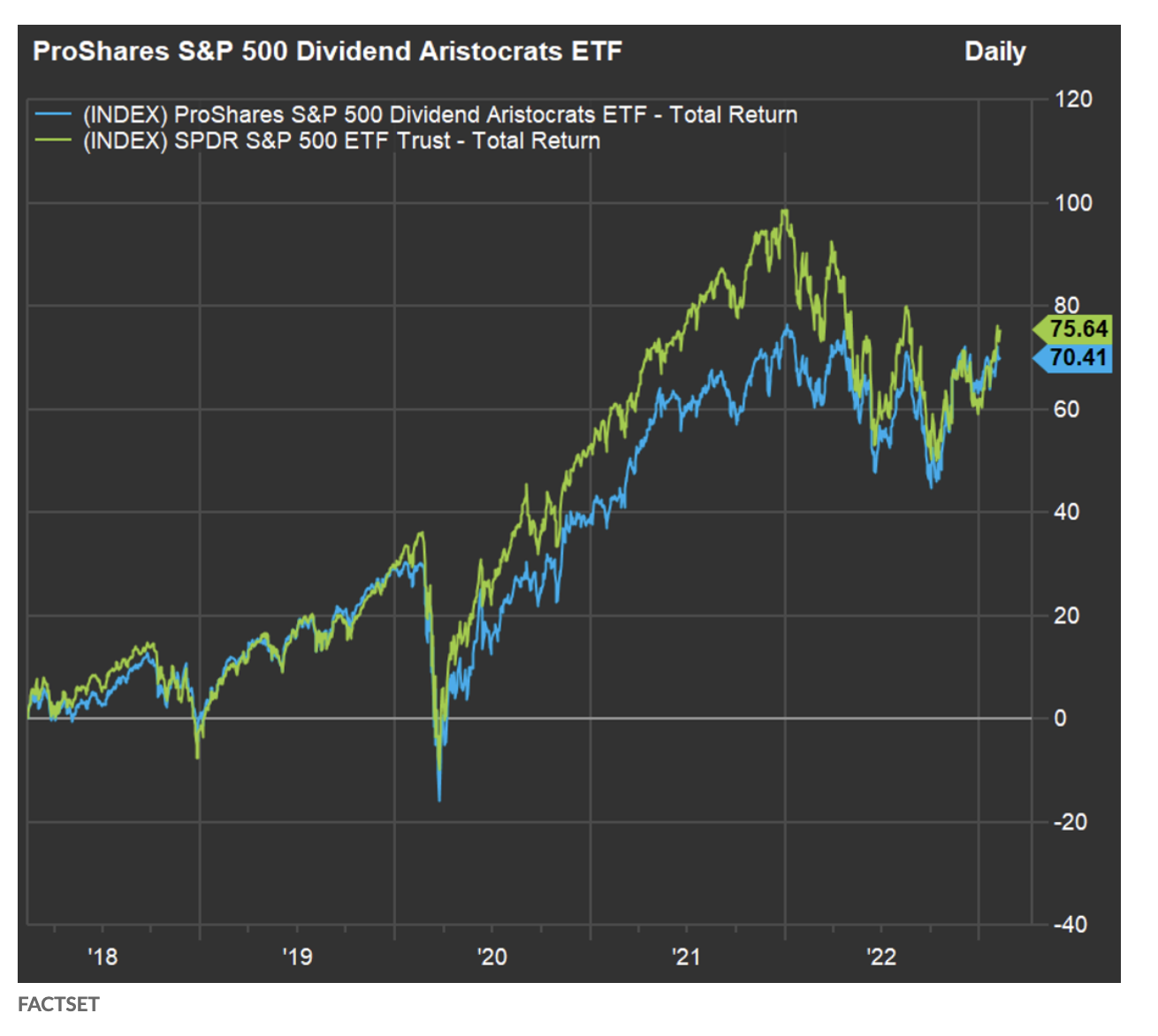

因此,尽管NOBL的股息收益率高于SPY,但它实际上是一种长期增长战略。以下是两者在过去五年包括股息再投资的总回报率:

在过去的五年里,SPY的表现超过了NOBL,也许这并不奇怪,因为最大的科技公司在2021年的牛市大幅上涨。SPY表现出色的另一个原因是,其年度费用占管理资产的比例较低,仅为0.0945%,而NOBL的费用比率为0.35%。

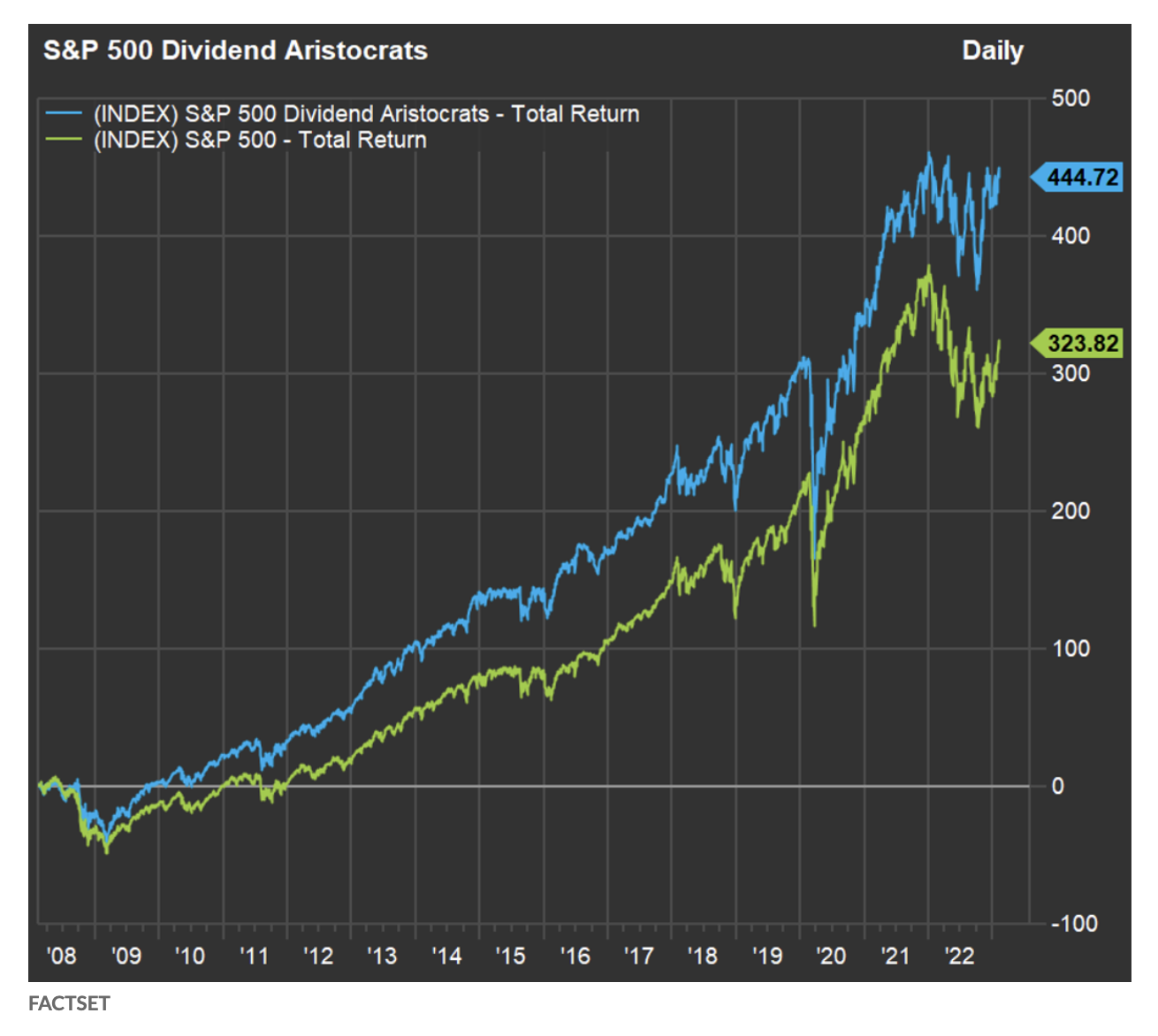

NOBL成立于2013年10月,所以我们还没有10年的业绩记录。让我们再来看看指数。10年来,标准普尔500指数略胜一筹,总回报率为232%,而标准普尔500红利贵族指数的回报率为229%。

现在看看这些指数15年的走势图:

标普500股息贵族作为一个整体,已经持续了15年,其中包括了几个市场周期,已经表明这是一个可行的增长战略。不过还需要更多耐心,因为其在2021年流动性驱动的牛市中表现不佳。

股息股票的收入

如果你长期持有NOBL的股票,随着公司增加派息,基于原始成本的股息收益率将上升。但共同基金和交易所交易基金有多种策略来创造更多收益。

但许多投资者仍然希望持有自己的高收益股票,以获得固定收益。对这些投资者来说,削减股息的风险是一个重要考虑因素。大幅削减股息可能意味着你需要弥补损失的收入。它还可能打压股价,让投资者难以决定是立即退出,还是等待股价的回升。

你能做些什么来保护自己不受股息减少的影响呢?

一种方法是观察预计的自由现金流。一家公司的自由现金流(FCF)是指扣除资本支出后的剩余现金流。这些钱可以用来支付股息、回购股票、扩张或用于其他有望使股东受益的资金。

如果我们将一家公司12个月内的预期每股自由现金流除以其当前股价,我们就得到了估计的每股现金流收益率。这可以与股息收益率进行比较,看看股息是否有增加的空间。股息空间越大,公司被迫减少派息的可能性就越小。

对于金融行业的大多数公司,尤其是银行和保险公司,自由现金流的信息是不可用的。但在这些受到严格监管的行业,每股收益可以作为一个有用的替代品来进行类似的估算。我们还对主要从事抵押贷款业务的房地产投资信托使用了每股收益的计算。

对于拥有房产并将其出租的房地产投资信托基金(称为权益型房地产投资信托基金REITs),我们可以类似地使用运营资金(FFO),这是一个通常用于衡量房地产投资信托基金行业,股息支付能力的非公认会计准则数据。

FFO将折旧和摊销纳入计算,同时扣除了出售房产的收益。这可以通过调整后的运营资金(AFFO)进一步实现,AFFO减去了维护房地产投资信托基金拥有和出租的物业的估计成本。

以V.F公司为例,在2月7日削减股息之前,公司的年度股息为每股2.04美元,按照当天28.52美元的收盘价计算,收益率为7.15%。FactSet的分析师预计,V.F公司2023年的每股自由现金流为1.98美元,预计FCF收益率为6.94%。因此,预计公司今年无法用自由现金流支付股息收益。

当然,V.F公司决定削减股息的原因远不止这些,但这类分析提供了一个有用的指标。

一个新的股息股票列表

甚至在英特尔公司公布疲弱的第四季度业绩,并预计第一季度处境艰难之前,英特尔公司的股息收益率似乎就受到了威胁,因为英特尔公司对2023年和2024年全年自由现金流的预期都是负的。英特尔股票的股息率为5.03%,但公司尚未宣布削减股息。由于公司正在裁员,并采取其他措施降低开支,因此可能会有很大的削减股息的可能。

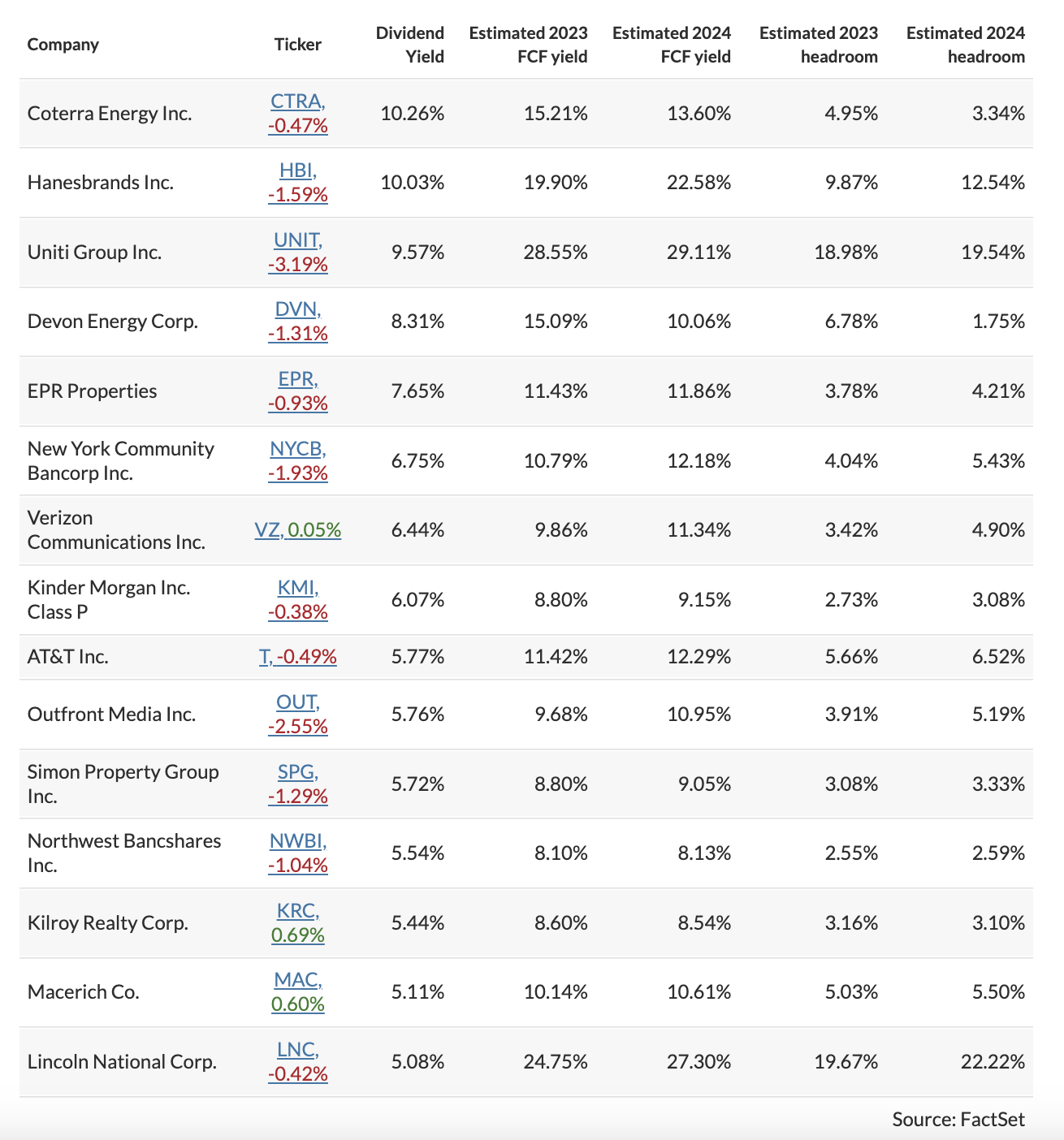

这促使我们对2023年和2024年的预期FCF收益率进行两年的展望。我们使用的是FactSet公司调整后的日历年估值,因为许多公司的财政年度与日历年不一致。

让我们从标准普尔综合1500指数开始,这个指数由标准普尔500指数、标准普尔400中型股指数和标准普尔小型股600指数组成。在标准普尔1500指数中,有84只股票的股息收益率至少为5.00%。

然后,根据FactSet调查的至少五位分析师,我们将名单缩小到有2023年和2024年每股自由现金流共识估计的公司。如上所述,我们对没有自由现金流估计的金融公司和抵押房地产投资信托基金使用了每股收益,而对股权房地产投资信托基金使用了AFFO。

以下是15家股息收益率最高的公司,根据对2023年和2024年的估计,这些公司每股的净收入空间高于所需支付的股息:

名单上的所有房地产投资信托基金 (UNIT,EPR,OUT,SPG,KRC和MAC)都是股权类房地产投资信托基金。在利率上升的环境下,抵押贷款房地产投资信托基金正面临着困难时期,因为住宅贷款量已经缩水了。

这一分析不包括已经削减了股息的公司,例如美国电话电报公司(AT&T)。在2022年2月完成与Discovery(现为华纳兄弟探索公司)的交易后,AT&T舍弃了大部分的华纳媒体业务部门,并将股息削减了47%。AT&T目前5.77%的股息收益率,似乎得到了2023年和2024年估计自由现金流的充分支持。

名单上另一个近期削减股息的公司是西蒙地产集团(Simon Property Group Inc.),这家商场运营商在2020年6月新冠疫情低迷期间将其股息降低了38%。

上面提到的股息空间数字很重要,但如果你对这里列出的任何一只股票感兴趣,你应该自己做研究,以决定这些公司是否将保持竞争力,并在未来10年实现业务增长。