据巴伦周刊报道,许多成长型基金在2022年陷入困境,但很少有像“木头姐”凯西·伍德(Cathie Wood)管理的基金那样引人注目。

伍德被吓住了吗?一点也不。她将在去年遭受重创的投资上加倍下注,其中包括特斯拉。她表示,从长远来看,这些公司将是大赢家,因为它们颠覆了现有行业。

她的核心方舟创新交易所交易基金(ARK Innovation exchange-traded fund)下跌67%,是晨星追踪的189只中等市值成长型基金中跌幅最大的,是标准普尔500指数19%跌幅的三倍多。伍德在YouTube和其他平台上拥有大批忠实粉丝,但她已经开始失去追随者。

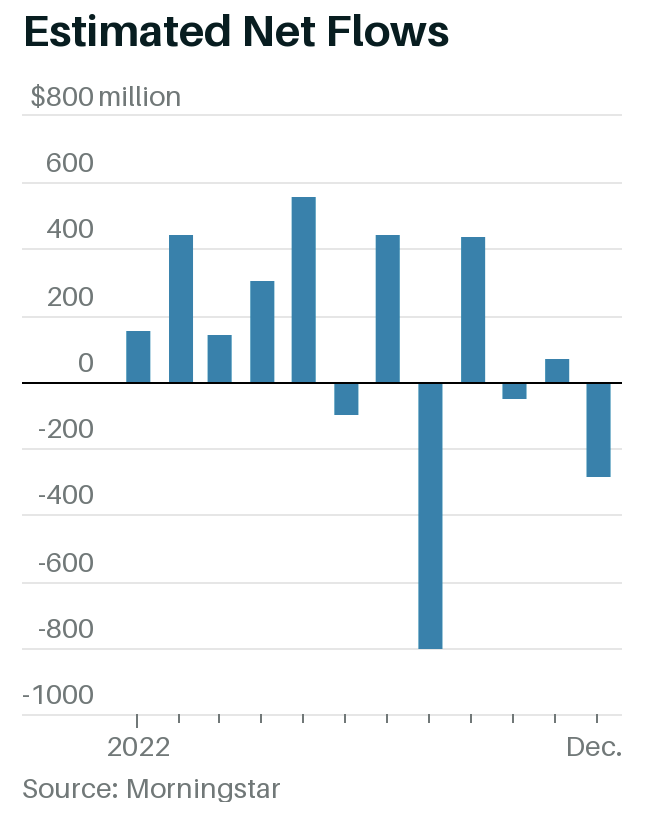

投资者在2022年的大部分时间里逢低买入ETF之后,许多人似乎在晚些时候放弃了。从8月到12月,投资者从方舟创新基金净撤资6亿美元,而在2022年前七个月,他们投资了近20亿美元。

伍德完全不受影响。上周二,由于特斯拉交付数据疲软,投资者纷纷逃离特斯拉,导致特斯拉股价下跌12%,但她仍增持了特斯拉的股票。总体而言,伍德已将其基金的股票持有量削减至30只,这个数字是2021年持有量的一半。

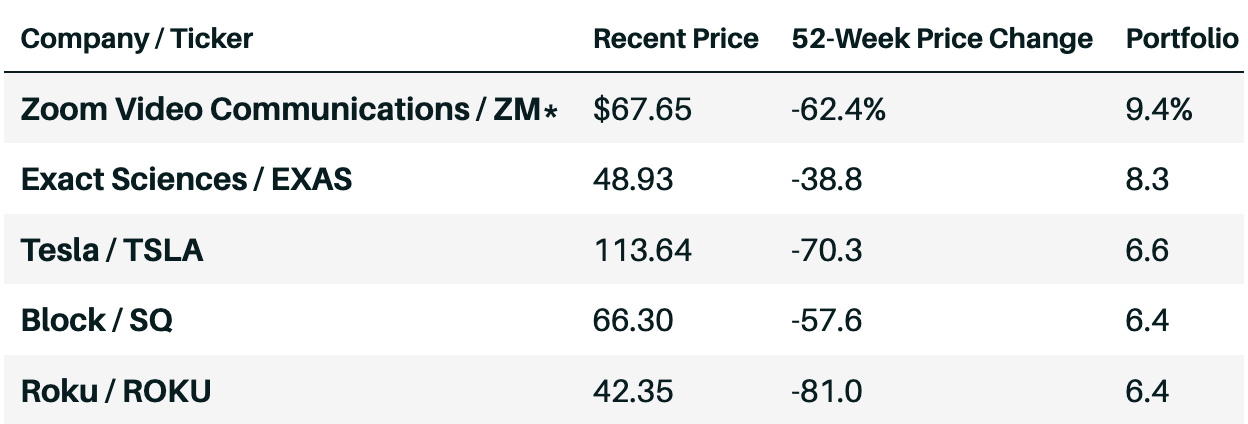

她在接受巴伦周刊采访时表示:“投资者正在逃离我们的战略。他们正在向自己的基准跑去。猜猜哪里的风险更大?是在他们的基准中,因为传统的世界秩序将在这里被破坏和去中介化。”伍德目前持有的主要股票包括Zoom、Roku、Block和癌症检测公司Exact Sciences。

据晨星公司的数据,方舟创新基金的资产规模为59亿美元,在美国486只主动管理的股票ETF中仍是第五大。她认为,在疫情暴发的第一年,她抓住了机会,她的基金翻了两番。她敦促投资者等上五年,让她的理论发挥作用。

但她的公司在2022年遭遇了一个不幸的里程碑,这可能会让她的业务变得更加困难。这是方舟创新基金第一次以五年亏损的业绩结束这一年。那些去年购买ARK基金的投资者已经深陷泥潭。当他们的投资蒸发时,他们还会坚持那么久吗?

2021年底,伍德写了一篇题为《创新股没有泡沫:我们相信它们处于深度价值领域》的文章。当时,ARK目前持有的最高股票Zoom的股价约为200美元,现在其股价是67美元。

伍德的批评者认为,她依靠非标准的盈利指标,来掩盖其投资组合中公司在传统会计准则下的不盈利状况。

AQR资本管理公司创始人克利夫·阿斯尼斯(Cliff Asness)上个月在推特上抱怨说:“价值投资者必须挨过由她这样的人驱动的狂热”。第三点(Third Point)的丹尼尔·勒布(Daniel Loeb)嘲笑她是“stonk持有者(Stonk holder)”,这个术语与加密货币和网红股交易有关(注:Stonk是拼写错误的Stock,此前用来嘲笑那些不管市场发生什么都坚持自己头寸的散户)。

这些损失让她的批评者更加大胆。甚至还有一只名为AXS做空方舟创新基金的ETF,它的唯一策略就是与方舟创新基金的押注相反。自2021年11月推出以来,这只基金已经上涨了78%。

晨星分析师罗比·格林戈尔德(Robby Greengold)表示:“伍德对风险管理不屑一顾,这导致其去年的损失比其他同类基金要大得多。与竞争对手不同,方舟没有专门的风险管理人员,而且持有的股票种类相对较少,这使投资组合承担了更大的风险。”

对此,方舟基金表示:“格林戈尔德的说法是不正确的,风险管理对我们来说非常重要,我们有不同的团队以不同的身份专注于此。与传统收益相比,调整收益能更公平地反映公司的增长轨迹。”

基金的投资者希望“木头姐”能遵循一致的策略,伍德补充说:“当顾问和其他人购买我们的策略时,他们正在寻找纯粹的创新。他们不是在寻找一个拥有常规股票和能源的通用策略。投资者自己可以通过在大幅上涨后出售一些股份来管理风险。”有时她会劝说他们这样做。

这位投资经理在2021年初说:“获利了结并保持一些储备永远不会有坏处。”她预计在未来一年的某个时候会有一次惊人的回调。

伍德承认自己在宏观方面犯了一些错误。她认为,自2021年基金达到顶峰以来,方舟团队对两件事感到惊讶:他们没有预料到推动通胀的供应链问题会持续这么长时间,也没有预料到乌克兰战争导致大宗商品价格飙升。

不断上升的通货膨胀使方舟基金的持股下跌。当利率攀升时,投资者往往会被更稳定的公司所吸引,这些公司的价值更多地取决于当前的现金流。伍德曾在上世纪70年代末和80年代担任经济学家,有预测通胀的经验。上世纪80年代,她反对人们普遍认为高利率将持续下去的观点。她今天也提出了类似的主张。

她说:“我们现在将看到通货膨胀下降的另一面,这意味着比预期的要快得多,甚至某些指数最终会出现通货紧缩。”

伍德认为,美国自2022年初以来一直处于衰退之中,企业刚刚开始应对经济破坏。石油等大宗商品的价格一直在下降,还有二手车、住宅以及现在的消费品的价格。她说:“我们看到了25%到50%的价格折扣。我已经看到一些电子产品的折扣超过了这个数字。”

她断言:“这将迫使美联储改变路线。我们认为,他们在紧缩方面做得过头了,随着通胀在2023年某个时候降至2%以下,他们将扭转这些走势。”

如果利率大幅下滑,伍德就有了一个简单的股票理论。低利率往往会说服投资者购买风险更高的股票,就像她持有的股票一样。这是上一轮牛市的关键驱动力。但伍德关于2023年的论点更多地与企业行为有关。

她说:“我真的相信,我们的公司将解决许多公司现在面临的问题。企业都发现利润在下降。他们将失去各种定价权,他们将需要技术来降低成本。提高生产力,提高效率,这就是我们所做的。这就是我们所做的一切。”

虽然商务旅行在2022年有所增加,但伍德预计企业将在2023年减少出差,更多地依赖Zoom等服务。她说:“无论是Zoom还是Teladoc Health,许多人都将这些股票视为疫情居家股票。”

为了解释未来,伍德倾向于回顾过去。最近的经历给了她坚定信念的勇气。她说:“2019年初特斯拉暴跌的时候,媒体认为我们疯了。而我们只是盯着奖励。”但她也喜欢进一步追溯历史,比如100年来的历史,来解释她认为社会将走向何方。

她说:“1919年,美国正从一场战争和一场大流行病中走出来,通货膨胀激增。电话、汽车和电力在一连串的创新中进入全盛时期。一旦我们度过了与战争和疫情有关的供应冲击,通货膨胀就会下降,甚至变成负数。我们迎来了咆哮的20年代。”

伍德认为,一个新的咆哮的20年代可能即将到来。

她说:“我们认为,当谈到我们的战略时,这就是我们再次进入的领域,因为这些平台已经为黄金时段做好了准备。这些平台包括人工智能、能源存储、机器人、DNA测序和区块链技术。尽管投资者在过去一年里一直在经历利率的起起伏伏,但特斯拉等公司的创新仍在快速发展。”

她表示:“特斯拉的电池技术比竞争对手便宜得多,应该可以让特斯拉在未来几年把Model 3的售价从目前的4.5万美元降至2.5万美元。她补充说,竞争对手无法在不赔钱的情况下达到这个价格。她断言,特斯拉也即将推出机器人出租车,预计从2024年开始在全国范围内推广。总之,伍德认为这家电动汽车制造商的股价,将在五年内从最近的110美元升至1500美元。”

她继续说:“在疫情开始时,技术和医疗保健的快速发展提高了方舟基金的价格,但这并没有消失。事实上,一个新的颠覆时代即将到来。这只是未来5到10年,我们将看到的情况的预演。”

大多数创纪录的基金经理都只有一两次机会来证明他们的策略可以持续。在21世纪20年代,伍德已经经历了市场的最高点和最低点。她有足够多的粉丝留下来,看看未来十年是否会以正确的方式证明她是对的。