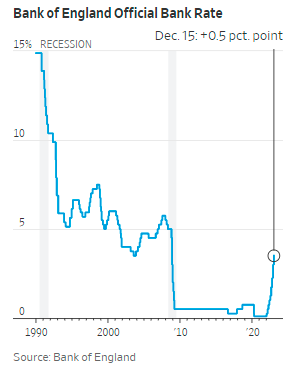

据华尔街日报报道,英国央行周四(12月15日)将利率上调了50个基点,至3.5%,跟随美联储在通胀走低的情况下放缓了加息步伐。

在欧洲最具影响力的央行忙碌的一天里,英国央行的决定与瑞士央行和欧洲央行均加息50个基点。英国央行和欧洲央行全年都在与通胀作斗争,通胀率已上升至数十年来的高点,部分原因是俄罗斯入侵乌克兰后能源价格上升。

各大央行在进行了几十年来最快的加息周期后正在减速,试图衡量政策利率最终应达到的水平。

官员们正试图平衡这样一种风险,即通过过高、过快的加息给家庭和企业带来不必要的痛苦,以及对强劲的工资增长可能使通胀更加稳固的担忧。

英国央行认为英国经济已经陷入衰退,并将持续“很长时间”。对英国央行九位利率制定者中的两位来说,这两种风险中的第一种已经变得更大。两名反对者投票决定维持关键利率不变,认为之前的举措“足以”使通胀率回到央行2%的目标。

升至3.5%使英国央行的关键利率,达到自2008年10月来的最高水平,当时央行在全球金融危机的冲击下急于放松政策,以支持经济增长。

这是自3月以来,有政策制定者首次投票反对提高关键利率的会议,也是利率峰值可能接近的迹象。

然而,大多数政策制定者表示“可能需要”进一步加息。所有人都同意,如果高通胀看起来比目前预期长,他们将“有力地”采取行动。

相关会议记录显示,六位成员认为加息50个基点是“有力的”,一名成员投票赞成再提高75个基点,认为有迹象表明通胀率将在更长时间内保持高位。

投资者正在密切关注利率可能在哪里见顶,以及可能在这一水平上停留多久,这些决定可能会对金融市场产生影响。

现在,利率接近可能会拖累经济增长的水平,央行需要确定需要多少钱来为经济降温,以及随着能源和食品价格回落,有多少通胀会自行消失。由于利率变化可能需要数年时间才能完全影响经济,因此这一计算很复杂。

英国央行的会议记录显示,两名赞成保留关键利率的反对者认为,“货币政策效果的滞后性意味着,过去加息的巨大影响仍有待显现”。

在欧洲其他地区,最近几月的经济增长已经放缓,上升的通胀损害了家庭和企业的消费能力,部分地区预计将在冬季陷入衰退。但最近的数据表明,任何衰退都可能相对较浅,部分原因是失业率仍然处于或接近历史低点。

瑞士央行在声明中警告说,通胀率目前可能仍然很高,并表明可能再次提高利率。它还表示,如果有必要,它将干预外汇市场,以控制瑞士法郎的强势。

分析师表示,在通胀率高于预期的情况下,瑞士央行明年可能会再次加息。瑞士百达财富管理(驻日内瓦宏观经济研究主管弗雷德里克·杜克洛泽(Frederik Ducrozet)表示:“我们预计明年3月份最后一次加息50个基点。”

瑞士央行比许多同行处于更有利的地位,因为瑞士11月的通胀率为3%,低于8月的3.5%。这仍然高于央行0%至2%的目标,但大大低于周边欧元区10%的通胀率。经济学家说,瑞士通胀下降反映出瑞士法郎走强,这降低了进口价格,同时能源负担也有所减轻。

瑞士央行在9月将利率上调了75个基点,在6月上调了50个基点。这标志着瑞士央行的重大转变,其多年来一直在用负利率和干预外汇市场以削弱瑞士法郎在内的激进政策,与极低或负通胀作斗争。

美联储周三宣布将利率上调50个基点,至4.25%至4.5%的区间,并暗示将在明年春季加息。此前美联储已连续四次加息75个基点。

在亚洲,菲律宾央行周四将其关键利率从5%提高到5.5%,此前其在11月将借贷成本提高了75个基点。